SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Обретение финансовой независимости

- 16 июня 2012, 04:22

- |

Обретение финансовой независимости

Оригинал из моего общетематического блога: Flytothesky.ru

Создание пассивного дохода- единственная вещь, которая может обеспечить вам финансовую независимость.

К финансовой независимости стремятся многие, но мало кто действительно обретает такую свободу.

Что же такое финансовая независимость? Ответ может показаться очень простым. Это такой уровень пассивного дохода, который покрывает абсолютно любые наши расходы за определенный промежуток времени. Например, за месяц. Короче говоря, если вы имеете пассивный доход больше той суммы, которую вы привыкли тратить- это и есть финансовая независимость.

Можно иметь разные источники пассивного дохода. К основным можно отнести доходы от недвижимости, доход от бизнеса, доход от вкладов в банке.

( Читать дальше )

Оригинал из моего общетематического блога: Flytothesky.ru

Создание пассивного дохода- единственная вещь, которая может обеспечить вам финансовую независимость.

К финансовой независимости стремятся многие, но мало кто действительно обретает такую свободу.

Что же такое финансовая независимость? Ответ может показаться очень простым. Это такой уровень пассивного дохода, который покрывает абсолютно любые наши расходы за определенный промежуток времени. Например, за месяц. Короче говоря, если вы имеете пассивный доход больше той суммы, которую вы привыкли тратить- это и есть финансовая независимость.

Можно иметь разные источники пассивного дохода. К основным можно отнести доходы от недвижимости, доход от бизнеса, доход от вкладов в банке.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Трейдинг с точки зрения счастья

- 15 июня 2012, 19:11

- |

Сравним трейдера и фитнесс-инструктора.

Я уверен, что пусть потолок самого лучшего фитнесс-инструктора в 10 раз ниже или даже в 100 раз ниже, чем у самого лучшего трейдера, но уровень счастья будет отличаться не сильно. Более того, уверен, что если взять всех всех всех, то среди всех интрукторов % счастливых людей будет в несколько раз выше, чем % счастливых среди всех трейдеров.

Почему?

Может лучше передумать, пока не поздно и найти себе созидательное занятие по душе?

Я уверен, что пусть потолок самого лучшего фитнесс-инструктора в 10 раз ниже или даже в 100 раз ниже, чем у самого лучшего трейдера, но уровень счастья будет отличаться не сильно. Более того, уверен, что если взять всех всех всех, то среди всех интрукторов % счастливых людей будет в несколько раз выше, чем % счастливых среди всех трейдеров.

Почему?

- Потому что трейдер постоянно рискует, действует в условиях неопределенности.

- Трейдер не может создавать гарантированно прибыльные дни, месяцы, годы.

- Трейдер меньше общается с людьми на работе, чем инструктор.

- Среднестатистический трейдер практически не созидает на работе.

- Трейдер постоянно насилует свое здоровье через психосоматическую обратную связь

- Результаты влиют на потенцию

- не рискует

- результат дня гарантирован. Инструктор делает людей более здоровыми

- инструктор более социален, чем трейдер = общается с людьми, получает обратную связь, которая несет положительную энергетику.

- инструктор не нервничает, занимается спортом сам, здороьве лучше = проживет дольше, чем среднестатистический трейдер.

- потенция всегда в норме.

Может лучше передумать, пока не поздно и найти себе созидательное занятие по душе?

Roadshow моего инвестиционного фонда

- 15 июня 2012, 12:39

- |

В конце июля стартует roadshow моего инвестиционного фонда. Сейчас идёт процедура оформления. Фонд будет организован по взрослому — со всей нужной инфраструктурой, лицензиями и прочими атрибутами.

Соответственно, я расчитываю привлечь в этот фонд инвесторские деньги. )))

Знаю, что был интерес со стороны многих смартлабовцев. Вопрос: где вы, инвесторы? Мне нужно спланировать маршрут гастрольный. Очевидно, что будет конференция в Андорре — как говориться народ может приехать, посмотреть всё, пощупать и т.д. )) Очевидно, что я побываю в Москве. Куда ещё приехать?

И вообще — посоветуйте, сторожилы индустрии, как эффективнее проводить roadshow. Всё таки в организационных моментах я не спец.

На начальном этапе мне нужно привлечь порядка 2 млн.$. Минимальный вход = 30000$ Остальные подробности на roadshow.

Соответственно, я расчитываю привлечь в этот фонд инвесторские деньги. )))

Знаю, что был интерес со стороны многих смартлабовцев. Вопрос: где вы, инвесторы? Мне нужно спланировать маршрут гастрольный. Очевидно, что будет конференция в Андорре — как говориться народ может приехать, посмотреть всё, пощупать и т.д. )) Очевидно, что я побываю в Москве. Куда ещё приехать?

И вообще — посоветуйте, сторожилы индустрии, как эффективнее проводить roadshow. Всё таки в организационных моментах я не спец.

На начальном этапе мне нужно привлечь порядка 2 млн.$. Минимальный вход = 30000$ Остальные подробности на roadshow.

Доклад Reuters или арбитраж?

- 15 июня 2012, 09:59

- |

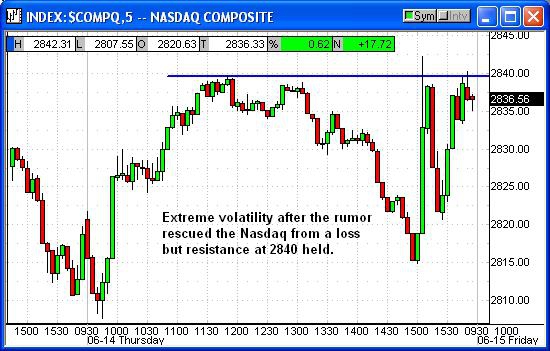

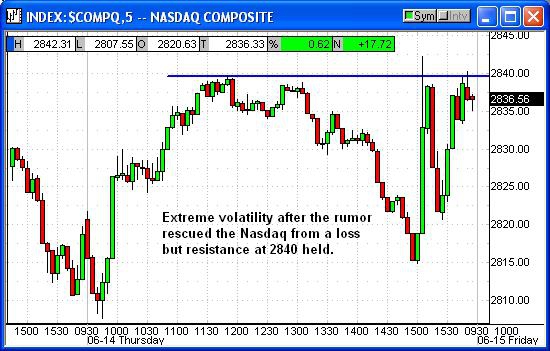

Вчера в последний час торговой сессии все индексы на фондовом рынке США рванули вверх. Приятно наблюдать, когда у тебя длинная позиция по активу, а он растет на 5 долларов за три минуты!), удваивая цену твоего опциона.

Так я и не поняла, что это было — арбитраж, слух от Reuters, или и то и другое вместе)? Доклад Reuters пока никем и ничем не подтвержден, но согласно докладу, центробанки G20 готовы провести массированное скоординированное вливание ликвидности, если греческий свободный народ проголосует за партию, которая не считает, что для выхода из кредитного кризиса стране требуется режим строгой экономии.

Центробанки выставили таким образом для рынка «защитный пут»))).

За час до закрытия NASDAQ только-только вступил на красную территорию, как резкий шквал развернул его и отправил ракетой вверх с 2522 до 2548 — на 26 пунктов. Выглядело это очень красиво! И так по всем индексам: Dow + 118, S&P + 14.

( Читать дальше )

Так я и не поняла, что это было — арбитраж, слух от Reuters, или и то и другое вместе)? Доклад Reuters пока никем и ничем не подтвержден, но согласно докладу, центробанки G20 готовы провести массированное скоординированное вливание ликвидности, если греческий свободный народ проголосует за партию, которая не считает, что для выхода из кредитного кризиса стране требуется режим строгой экономии.

Центробанки выставили таким образом для рынка «защитный пут»))).

За час до закрытия NASDAQ только-только вступил на красную территорию, как резкий шквал развернул его и отправил ракетой вверх с 2522 до 2548 — на 26 пунктов. Выглядело это очень красиво! И так по всем индексам: Dow + 118, S&P + 14.

( Читать дальше )

Gerchik I FINAM.....

- 14 июня 2012, 21:32

- |

Ne znau Kto Kloun,,,,,no ya V Finame...NIkto menya ne prosil nah ili vih....`esli eto pravda i Demura eto napisal....to...nu shto moghno skazat...kak ua ughe govoril...kto hochet viskazat svoe mnenie poghaluista v skype....neugheli vi dumaete shto ya budu pered kem to opravdivatsya...

Vsem Udachi

Vsem Udachi

Умные деньги

- 14 июня 2012, 20:04

- |

Умные деньги

Хочу с вами поделиться как я вижу, что для меня означает финансовая система, я её называю умные деньги.

( Читать дальше )

Хочу с вами поделиться как я вижу, что для меня означает финансовая система, я её называю умные деньги.

- Человеческий разум – умные деньги поработили наш разум, без денег мы не можем жить, не можем накормить свою семью, обучить своих детей, даже элементарные человеческие радости не можем осуществить без денег. Я всегда задумывался когда по телевизору показывали наших олигархов, которые бросали все и уезжали в деревни в глухомань подальше от владений умных денег, думал вот придурки с жиру бесятся, а теперь я понимаю что они поняли всю сущность умных денег и их просто стало тошнить от них и их производных. Складывается ощущение что разум у умных денег а не у человека, они нами руководят, говорят что нам делать, направляют нас то в одну сторону то в другую куда им выгодно.

- Кризисные ситуации в мире – вы сами знаете что такое кризис не буду его описывать, напишу какую роль играют в нем умные деньги как я вижу. Думаю что умные деньги специально провоцируют кризисные ситуации, они все делают красиво (красавчики), доводят страны до дефолтов выкидывая с пробега мелких и средних седоков (лучше сказать седоки они а мы гончие), делая все чтобы самих же себя купить по дешевке и тем самым приумножаться, они как китайцы размножаются (не в обиду китайцам), им плевать на народы которые живут в этих странах, им плевать что у них будут голодать дети, им плевать что начнутся гражданские войны что будут погибать люди, они делают сами себя и им в этом процессе помогают рабы (это мы если вы это не поняли).

( Читать дальше )

Герчика ушли с Финама?

- 14 июня 2012, 19:02

- |

Демура пишет, что Герчика просят уйти из Финама.

Это правда? молодняку самое время прятать свои деньги посещать семинары?

Цитируя СГД: «шарлатана херчика нах их финама посылають.»

update:

Был задан конкретный вопрос и фаны Герчика устроили небывалый срач. Можно было тупо ответить на вопрос.

update2:

Герчик написал, что не ушел. Тема исчерпана.

Это правда? молодняку самое время прятать свои деньги посещать семинары?

Цитируя СГД: «шарлатана херчика нах их финама посылають.»

update:

Был задан конкретный вопрос и фаны Герчика устроили небывалый срач. Можно было тупо ответить на вопрос.

update2:

Герчик написал, что не ушел. Тема исчерпана.

Торговая система Two Windows (два окна)

- 14 июня 2012, 16:34

- |

Two Windows (два окна)

В данной статье мы познакомим вас со стратегией «Two windows». Она основана на трендследящей системе с применением фильтров для нахождения оптимальных точек входа в рынок. Разберем эту стратегию на примере фьючерса на индекс РТС. Для этого нам понадобится система из двух окон. В одном будет часовой график, в другом — минутный.ПАРАМЕТРЫ ИНДИКАТОРОВ

Часовой график

Нанесём на часовой график две экспоненциальные скользящие средние (СС)с периодом 34. Первую скользящую среднюю возьмём по минимальному значению, а вторую — по максимальному.

Получившийся график с нанесёнными индикаторами будет служить нам фильтром для определения тренда и направления совершаемых сделок. Как он работает? Когда свечи находятся под обеими скользящими средними — мы будем открывать позиции только на продажу, когда выше скользящих — только на покупку, если между скользящими — и на покупку, и на продажу, в зависимости от сигналов с минутного графика.

( Читать дальше )

Рапопорт уезжает, вот печалька!

- 14 июня 2012, 13:16

- |

У всего всегда есть финал. Вот и Дэн Рапопорт уезжает из России под лозунгом «стало противно жить в России». Человек он конечно умный, но зачем мух с котлетками то замешивать. Работая в России с 1991 года ему не было противно зарабатывать деньги и создавать разные бизнесы, вести гламурную жизнь, общаясь «с друзьями, близкими к власти». А как заработал, так в нем сразу проснулся дух противоречия и он вспомнил о демократии, свободе слова, узурпации власти Едросами и стал поддерживать Навального. А раньше как? Не знал, не верил, спросить боялся? Брокерский бизнес по его мнению умирает… спреды не те стали… зарабатывать не на чем. Причина может в том, что раньше всегда удавалось хапнуть, а сейчас корм в кормушке иссякает.

Вот оно проявления лицемерия. Наелся сам, обеспечил семью на годы безбедной жизни в другой стране. Теперь конечно можно и высказаться в отношении России и как ему противно тут жить. Решил и Навального поддержать монетой звонкой, вернувшись в США. Думаете просто так? А вдруг у Навальному удастся войти в большую политику, может он тогда Дэна пригласит для работы на экономическом направлении. Дэн то американец с опытом работы в России, он уж разгребет «Авгиевы конюшни» по образцу 90-х… он умеет, можно не сомневаться.

( Читать дальше )

Вот оно проявления лицемерия. Наелся сам, обеспечил семью на годы безбедной жизни в другой стране. Теперь конечно можно и высказаться в отношении России и как ему противно тут жить. Решил и Навального поддержать монетой звонкой, вернувшись в США. Думаете просто так? А вдруг у Навальному удастся войти в большую политику, может он тогда Дэна пригласит для работы на экономическом направлении. Дэн то американец с опытом работы в России, он уж разгребет «Авгиевы конюшни» по образцу 90-х… он умеет, можно не сомневаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал