Избранное трейдера Andrew Volosnikov

Структурный продукт "FinEx на стероидах - еврооблигации часть 2"

- 25 июля 2016, 17:47

- |

1. Может быть, я не очень четко сказал, зачем все это пишу. Я не пытаюсь тут дать готовые продукты, со всеми расчетами, «с точностью до копейки». Если вы захотите сами заняться чем-то подобным, все равно придется читать книжки и использовать в расчетах уже точные модели. Я тут пытаюсь показать, что в принципе можно сделать, как оно работает в первом приближении. Ну, «можно вот так», а можно «еще и так». Если не захотите заниматься сами, то будете понимать, что примерно предлагают вам продавцы структкрных продуктов.

2. У меня могут быть ошибки. Например, в предыдущей записи (про возврат к среднему) мне указали, что CAPE не такой уж волшебный индикатор, и есть подозрение, что он работает только для рынка США. Если вы хотите что-то поправить, то пожалуйста будьте конкретны, приводите ссылки, расчеты. Всем будет полезно.

( Читать дальше )

- комментировать

- 389 | ★28

- Комментарии ( 8 )

Богатеем медленно (Часть 3, и последняя)

- 23 июля 2016, 11:38

- |

Продолжение. Начало здесь.

Эксперименты

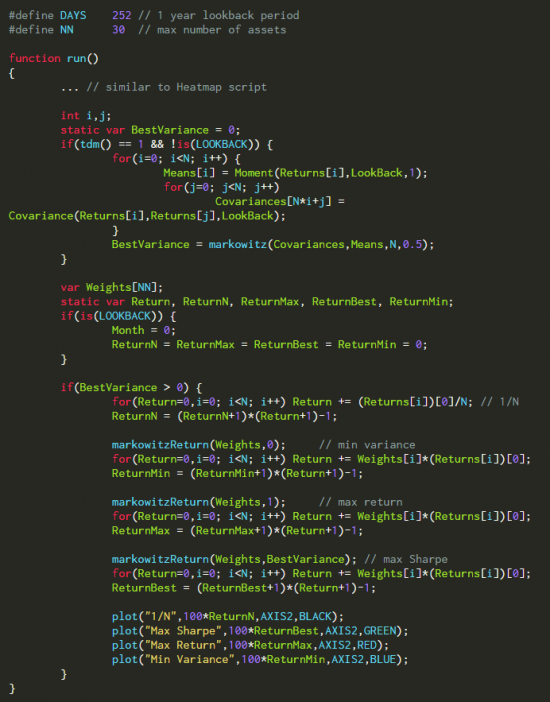

Но как же изменится среднее отклонение оптимизированного портфеля за пределами выборочного контроля, по сравнению с с 1/N? Ниже приведен скрипт для проведения экспериментов с различными структурами портфеля, периодами возврата, ограничениями значений и отклонениями:

( Читать дальше )

Структурный продукт - сделай сам! Часть 0, некоторые общие мысли об.

- 21 июля 2016, 18:26

- |

В топ вышла запись ec-analysis.livejournal.com/59519.html про структурные продукты. С чем я согласен из написанного автором:

1. Низкая прозрачность структурных продуктов. Доступно базовое описание, «как оно должно работать», но нет конкретики по реализации — из каких инструментов оно состоит.

2. Высокие комиссии.

3. Не указано у автора, но добавлю от себя — непрозрачность дает продавцам возможность составить продукт по завышенным ценам. Например, если в продукт входят опционы, то брокер может включить опцион в продут по завышенной подразумеваемой волатильности (перекрыв позицию на рынке по текущей IV) и получить неучтенную копеечку «из воздуха» (в смысле — из клиента).

4. Не оговариваются риски. А они там есть (риски всегда есть). Клиентов успокаивают, что всё пучком и него страшного не может случиться.

5. Дикие случаи типа smart-lab.ru/blog/237692.php (ссылка из поста). Вообще сюр — даже если специально отрубить голову и заставить брокера думать жопой, то еще не каждый сможет придумать способ слить 95% клиентских денег.

6. Хитрые умолчания, которые вводят клиента в заблуждение. Например, «структурный продукт со 100% защитой капитала». Вложили миллион, условия не сработали, через год получили миллион назад. Продавец гордо говорит: «Капитал защищен на 100%!». В реальности капитал уменьшился на величину инфляции, т.е. клиент получил убыток. Или «если что-то пойдет не так, то вы получаете деньги и базовый актив по цене не дороже X». В реальности — «на тебе акции и трахайся с ними как хочешь, нам плевать, теперь это твоя проблема». Т.е. клиента могут нагрузить проблемой, которою он не мог хорошо обдумать заранее.

( Читать дальше )

Модификации на тему Price Channel (QUIK LUA)

- 11 июля 2016, 17:05

- |

Settings =

{

Name = "xPc5",

period = 24,

line=

{

{

Name = "xPc5",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xPc5",

Color = RGB(255, 64, 64),

Type = TYPET_BAR,

Width = 3

},

{

Name = "xPc5",

Color = RGB(64, 64, 255),

Type = TYPET_BAR,

Width = 3

}

}

}

----------------------------------------------------------

function c_FF()

return function(ind, _p)

local period = _p

local index = ind

local MAX_ = 0

local MIN_ = 0

local MAX2_ = 0

local MIN2_ = 0

if index == 1 then

MAX_ = C(index)

MIN_ = C(index)

MAX2_ = C(index)

MIN2_ = C(index)

return nil

end

----------------------------------------------------------------------

period = _p

if index < period then period = index end

MAX_ = H(index)

MIN_ = L(index)

MAX2_ = 0

MIN2_ = 0

for i = 0, (period-1) do

if MAX_ < H(index-i) then MAX_ = H(index-i) end

if MIN_ > L(index-i) then MIN_ = L(index-i) end

MAX2_ = MAX2_ + MAX_

MIN2_ = MIN2_ + MIN_

end

MAX2_ = MAX2_/(period)

MIN2_ = MIN2_/(period)

return (MAX2_+MIN2_)/2, MAX2_, MIN2_

end

end

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period)

end

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

Признаки для входа в сделку.

- 06 июля 2016, 18:02

- |

Всем привет друзья.

Записал видео в котором делюсь своим алгоритмом определения качественной точки входа. А если быть точнее, то какие факторы влияют на заключение успешной сделки.

Посмотрите данное видео до конца, оно будет полезно.

( Читать дальше )

Новости мухи и набор трейдеров в команду

- 06 июля 2016, 17:50

- |

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

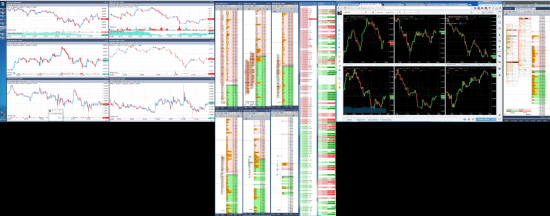

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

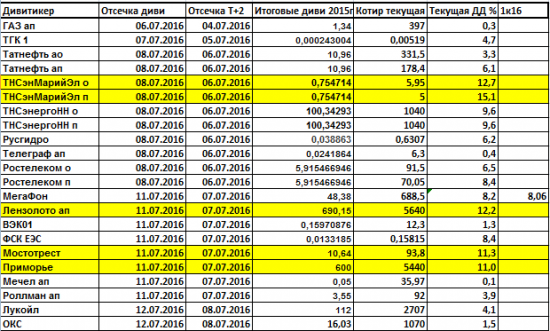

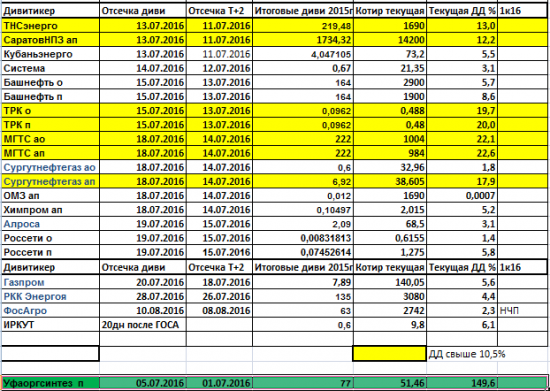

Дивиденды 2016.Перспективы и разочарования.

- 03 июля 2016, 22:09

- |

До окончания Большого дивидендного сезона осталось две недели.

Соответственно, табличек осталось только две.

( Читать дальше )

Легендарный Гарвардский курс CS50 на русском

- 25 июня 2016, 18:10

- |

Трейдеру не обязательно быть программистом, но общие знания и основы желательны.

Более 30 лет существует суперпопулярный курс основ программирования переведен на многие языки, рассчитанный на слушателей от 12 лет)) и непрофильных студентов. На русском не было.

На хабре нашел статью, ребята из javarush занялись переводом на русский( не просто субтитры, а качественный перевод). В комментах пишут, что даже жена Сергея Брина прослушав этот курс, переехала в Кремниевую долину и стала исполнительным директором Ютюба.

25 бесплатных лекций по 45 минут — рекоммендую

Видео курс по бухгалтерскому учету! Фундаментал - часть 1

- 17 июня 2016, 21:22

- |

Специально для тех кто давно хотел и думал с чего начать или продолжить наработку знаний по бухгалтерскому учету...

Видео курс поэтапно рассказывает как и что отражается в учете компании и как это все по итогу отразится в отчетности...

По литературе посоветовал бы данного автора т.к. излагает он все более проще и понятнее https://www.ozon.ru/context/detail/id/15883022/

Поехали: Сохраняем к себе и изучаем!

Финансовая отчетность в 3D. Часть 1

Логика дебетования и кредитования. Часть 2

Модели проводок. Часть 3

Т-счета. Часть 4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал