Избранное трейдера Андрей

Только по рынку! Сводная статистика ЛЧИ 2021.

- 19 декабря 2021, 16:38

- |

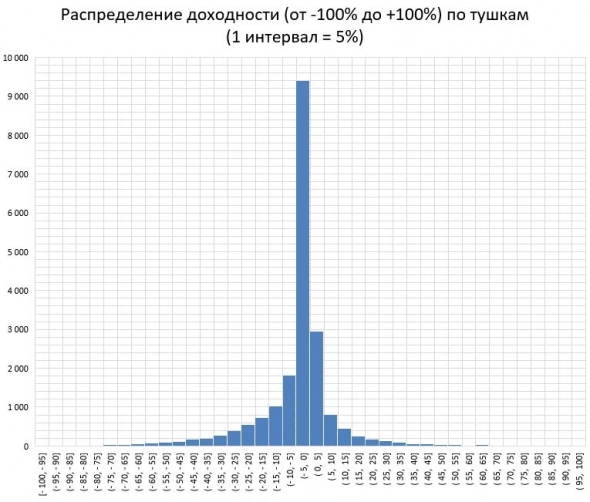

Сводная статистика конкурса ЛЧИ 2021, в котором 20 тысяч человек (точно таких, как ты) торговали 90 дней. И вот что они наторговали:

Это основной график, показывающий распределение доходности по игрокам. Я уже 7 лет строю эти графики после ЛЧИ и каждый раз они выглядят примерно одинаково.

Более наглядная консолидация доходности изображена ниже:

( Читать дальше )

- комментировать

- 4.2К | ★13

- Комментарии ( 36 )

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

ЛЧИ2021: Опционный микроскоп

- 27 ноября 2021, 19:46

- |

Сначала хотел написать кучерявый вступительный текст про выросшую волатильность на рынке, про повеселевших армагедонщиков и взгрустнувших инвесторов. Но бокальчик хорошего савиньона настроил на более созерцательный лад, поэтому давайте сразу перейдём к делу.

Мы уважаем нелинейности, поэтому нас интересуют опционщики и то как они справились с высокой волатильностью, которая наблюдалась на рынке всю прошедшую неделю. Для сегодняшнего разбора возьмём троих трейдеров с кардинально отличными подходами к торговле из конкурсного списка ЛЧИ2021. Разбор — это конечно громко сказано, в основном будем наблюдать.

Итак, сегодня под нашим увеличительным стеклом makdi067, @ALANES и @KarL$oH . Смотреть будем смотреть с помощью опционного плеера, который я использовал для анализа торговли опционщиков в прошлом году. Плеер немного доработан, теперь в среднем окне отображается склейка IV условного центрального. Запись IV, правда, с 22 ноября, поэтому в самом начале окошко пустует. Скрин, показывающий как вся эта красота будет выглядеть:

( Читать дальше )

Требования к торговой системе. Плюсы и минусы трендового подхода.

- 25 ноября 2021, 11:01

- |

Сегодня четвертая, заключительная часть из серии «Торговля по тренду для новичков»

Предыдущие посты:

Часть1 Введение

Часть2 Почему тренды никогда не исчезнут. Психология толпы

Часть3 Виды технического анализа. Дискреционный и механический подход

Итак, строим торговую систему. В процессе постепенно отвечаем на ряд вопросов.

1. Определяем рынок (актив), на котором будет работать данная ТС.

Можно сфокусироваться на одном рынке (активе), можно диверсифицироваться. Второй подход мне ближе. Это связано с тем, что свойством любого рынка является цикличность. Длительные боковики в активе рискуют привести к просадке в любом, даже самой хорошем, портфеле систем в одном активе.

Примером является Si (фьючерс на доллар-рубль). Инструмент обеспечивает сильные заработки в трендах, вызванных обесценением рубля. В то же время, в безкризисные спокойные годы портфели трендовых систем на этом активе сваливаются в просадку. Лет пять назад мы были свидетелями распила на затухании волы после 2014 года, сейчас полным ходом идет распил на затухании после всплеска 2020 года.

( Читать дальше )

Та самая торговая система

- 15 ноября 2021, 19:35

- |

Берем фьюч Сбера на минутках. Навешиваем Simple MA. Выставляем период 70 и расчет по цене Median. Отрисовку SMA делаем точками, а не линией. Перестаем бухать и начинаем пристально пялиться в эти точки............

Если не в позе, то открываем лонг, когда 3 точки SMA поднимаются вверх.

Если не в позе, то открываем шорт, когда 3 точки на SMA опускаются вниз.

Для лучшего понимания привожу рисунок шортового сигнала:

Точки на SMA — 1,2,3 — идут вниз. Как только сложилась такая нехитрая конструкция и мы не в позе, то встаем в шорт на открытии следующей свечи после точки 3 с тейком 1% и стопом 1% от цены открытия. Сидим на попе ровно до сработки тейка или стопа. Если мы не в позе и точки пошли вверх — встаем в лонг и сидим в нем по аналогичному сценарию. Входим и выходим по рынку. Но никто не запрещает дрочить лимитниками — это дело вкуса. В конце каждого дня после 23:45 принудительно закрываем позу, если она осталась открытой. На утренней сумасшедшей свече не открываем позу, чтобы не скользить носом по вазелину.

( Читать дальше )

4 правила по которым я торговал на бирже, когда делал +70% в месяц

- 15 октября 2021, 11:47

- |

ВНИМАНИЕ! Следует отличать трейдинг от инвестиций. Мои правила больше касаются именно трейдинга/спекуляций, и никакого отношения к инвестициям не имеют.

Итак, правила.

1. Я стал торговать только одним инструментом.

Это очень важно! Я торговал самым ликвидным и очень волатильным инструментом с минимальными комиссионными расходами. Это был фьючерс на индекс РТС. Сейчас фьючерс РТС стал гораздо хуже. И комиссии выросли и волатильность в нём упала по сравнению с тем, что было 2008-2012 годах.

2. Я стал всегда ставить стоп-лосс при входе в сделку.

Я стал использовать строгий риск-менеджмент стопы, поэтому перестал сливаться в 0 на плечевой торговле. Реально, я несколько раз сливал счета до нуля ровно до того момента, пока я позволял себе не ставить стоп. После того, как я стал ВСЕГДА ставить стоп 500 пунктов фьючерса РТС, я больше не слил ни одного счёта!

3. Я стал торговать по тренду.

Рынки 2008-2012 были очень трендовыми. Пока лошьё шортило растущий рынок, я лонговал РТС. Посмотрите на открытый интерес по любому рынку — лошьё постоянно встает против тренда😁😁😁 Покупать рынок по хаям и продавать по лоям психологически некомфортно для большинства людей. Но когда на рынке мощные тренды, это единственная возможность хорошо заработать.

4. Я стал высиживать профиты.

Соотношение тейк-профит/стоп-лосс было гораздо больше единицы. В лучших сделках оно могло доходить до 100 с учетом наращивания позы по тренду.

Эти правила впоследствии стали работать хуже, главным образом потому, что соотношение тренд/шум сильно ухудшилось на том инструменте, который я торговал. Снижение волатильности приводит к тому, что соотношение (средний профит)/(комиссия) начинает ухудшаться.

Начинающие естественно про эти вещи не в зуб ногой, но чем раньше они поймут что это всё имеет значение, тем будет лучше для их кошелька.

Новичкам. Топ-20 книг

- 07 октября 2021, 20:23

- |

В основном для инвесторов.

1. Маги рынка – Д.Швагер

(интервью с лучшими инвестиционными умами своего времени, просто шедевр!)

2.Новые маги рынка – Д.Швагер

(современная)

3.Маги фондового рынка – Д.Швагер

(в основном акции)

4.Маги хедж-фондов -Д.Швагер

(почему-то до сих пор не переведена еще)

( Читать дальше )

Как модифицировать стратегию Dogs of the Dow

- 26 сентября 2021, 18:42

- |

www.jc-trader.com/2021/09/dogsofthedow.html

------------------------------------------------------------

Как модифицировать стратегию Dogs of the Dow

Когда-то давно, в прошлом веке, была очень популярна стратегия инвестирования под названием Dogs of the Dow. Стратегия приносила доход значительно выше доходности индекса и была очень простая. Раз в год надо было выбрать из индекса Dow30 десять компаний с самой высокой дивидендной доходностью в процентах и держать их акции весь следующий год. Смысл выбора акций с самой высокой дивидендной доходностью в том, что она повышается в случае если цена акций снижается. Другими словами, покупаем то, что дешево и надеемся что оно будет расти сильнее чем остальное. В прошлом веке такая стратегия себя оправдывала.

Проведем тест стратегии для акций Dow30 (без ошибки выжившего) за последние 15 лет. Итак, видим что в последние годы стратегия (красная) приносит доходность хуже индекса S&P500 (синий).

( Читать дальше )

Супер полезная функция смартлаба для инвесторов и как всегда бесплатно!

- 22 сентября 2021, 10:49

- |

Мало кто из вас знает, что на смартлабе можно построить список всех значений по любому показателю за 10 лет....

https://smart-lab.ru/q/shares_fundamental4/

Но еще круче то, что мы сделали буквально вчера… Если ткнуть в фильтре галку «Показывать изменения параметра», то можно построить погодовые темпы изменения любого параметра. Например по ссылке вы сможете найти как менялась выручка всех российских компаний за 10 лет

https://smart-lab.ru/q/shares_fundamental4/?field=revenue&change=on

Это вообще очень интересная таблица, достойная самого пристального изучения!!!

В общем, наслаждайтесь!

Я знаю, по достоинству эту функцию оценят не только лишь все, мало кто оценит.

Но тот кто оценит, тому будет крайне полезно!

Обнял😘

- комментировать

- 10.4К |

- Комментарии ( 53 )

ЛЧИ 2021: почему Велес и почему стартовая 100 .

- 18 сентября 2021, 12:37

- |

коротко объясняю почему я так решил выступить на этом конкурсе.

Позвонили серьезные уважаемые люди с МБ и Велеса и предложили поддержать их на ЛЧИ, предложили комис НОЛЬ( только комис МБ )… повода отказать не было вообще. Ребята очень компетентные и позитивные, так и принял легкое решение выступить от Велес Капитал.

А так обычный счет торгую от ФИНАМ, все нравится и уже некоторые друзья там открылись ( с Открытием ПОКА не удается вернуть свои торг условия, которые были почти 7 лет( комис 0,01% +МБ на любой объем), но инсайдеры обещают, что «помехи» в скором времени покинут не их места и удастся вернуть прежние условия, подождем). Вот мой боевой счет в АО ФИНАМ.

на конкурс заявляюсь от Велес Капитал со стартовой 100 т.р ( надеюсь не нарвусь на увеличение стартовой), Цель -МАКС высокое место в конкурсе, поэтому стартовая на минимум, торговля опционами в приоритете ( НЕ СУДИТЕ ОЧ СТРОГО ЕСЛИ НЕ ПОЛУЧИТСЯ, НАДОЕЛО просто хорошо выступать в конкурсе с итогом +40+90% за 3 месяца, хочу диплом победителя ЛЧИ на долгую память, если не рискнуть в рамках конкурса НО В ОТКРЫТУЮ, то так и не узнать вкус победы, а она будет или у Татарина или у успешного опционщика, другое оч маловероятно, хочу быть тем самым опционщиком, про которого скажут да ему просто повезло… просто так, незаслуженно, 10 раз подряд повезло и все тут...)

С уважением, Виктор Тарасов

victortarasov.ru/ ( зацените сайт, вроде прикольно вышло! )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал