Избранное трейдера dimonbavly

Программинг для трейдера: тем, кто копает глубже

- 21 февраля 2017, 11:16

- |

3 преимущества данного блога:

1. Легко и быстро читать — наглядная структура коротких(!) постов.

2. Просто понять — никаких заумных терминов, тешащих эго программиста.

3. Море примеров с готовым кодом для Python — просто бери и торгуй.

Такой сайт — настоящий подарок для тех, кто только встал на путь алготорговли или уже по нему идет. К тоже же ведет его человек, который давно торгует, то есть практик. Одним словом: musthave. Подписаться на RSS можно здесь. Также можно вступить в Паблик В Контакте.

- комментировать

- 1.9К | ★21

- Комментарии ( 11 )

Дневник в Excel

- 21 февраля 2017, 00:48

- |

Портфельное инвестирование, просто о сложном. Simple stock portfolio SBER & VTBR

- 20 февраля 2017, 21:09

- |

Вспомнилась на сон грядущий Портфельная теория Марковица и её проблемы:

Проблемы появляются при развороте рынка. Основной принцип пассивной стратегии управления капиталом «купить и держать» на медвежьем рынке оборачивается нарастанием убытков. Математическое ожидание доходности зависит от выбранного интервала времени. Чем этот интервал больше, тем медленнее реагирует математическое ожидание на новый ряд значений. В целом, проблема во многом подобна использованию скользящих средних с очень длительным периодом.

Теория Марковица не содержит инструментария для определения точек входа и выхода из сделки. В связи с этим приходится всё чаще пересчитывать портфель, постепенно исключая из него лидеров падения. Запрет на короткие сделки означает, что на падающем рынке само понятие эффективного портфеля может терять смысл. Ещё одна проблема связана с тем, что поведение инструмента в прошлом не гарантирует повторения такого поведения в будущем.

( Читать дальше )

То что я смотрю на выходные. :)

- 18 февраля 2017, 18:32

- |

ИМХО это очень интересно :)

Безопасная доходность!

- 18 февраля 2017, 10:59

- |

Как мы рассматриваем торговые системы и вообще любые вложения денежных средств?

Конечно с точки зрения соотношения риск\прибыль!

И… это верно, ведь допустим ТС с потенциальной доходностью за год выдаёт 100% при просадке на капитал 20%.

Хорошее соотношение 1 к 5, я бы сказал отличное.

А, другая система при прибыли скажем 75%, выдаёт риска на 12%. Соотношение 1 к 6,25.

Тут всё ясно, инвестор выберет 2 модель.

Но, есть один нюанс, просадка может быть не один раз за год, а скажем 2 раза или даже 3 на те же 12%.

Не каждый сможет психологически выдерживать просадки по счету (В нашем случае, я специально взял низкий риск).

Я предлагаю считать доходность не как максимальная сумма заработанная за год, а как доходность за вычетом максимальной просадки.

Я так называю, «Безопасную доходность» на рынке, можно сказать «Гарантированную».

Считать исключительно от максимальной суммы за прошлый период\ы усреднёно!

Если вы например, не торговец, а инвестор, то эта модель может быть вам очень полезна!

( Читать дальше )

Фильм на выходные

- 17 февраля 2017, 20:20

- |

Фильм рассказывает о жизни Рэя Крока, человека, создавшего самую известную в мире сеть ресторанов быстрого обслуживания — McDonald’s.

Можно посмотреть здесь:

kinogo.club/6727-osnovatel-2017.html

О пользе книг

- 17 февраля 2017, 17:54

- |

Чтобы не изобретать велосипед и не наступать на грабли.

Лучше усваивать чужой опыт — чем набивать шишики.

Ведь за одного битого — двух небитых дают.

Любой опыт ценен, даже опыт сливатора.

Но — сколько книг нужно прочитать?

Как оказалось — мне достаточно двух книг.

Другие я пробовал начинать читать — но не осилил.

Я снова пытался — но какая-то невидимая сила меня останавливала.

«Эта сила — лень-матушка» — скажете вы.

Нет, это не так, я реально интересовался новыми книгами, скачивал их и даже какую-то купил в бумажном виде.

Но — не получилось их прочитать.

А тем двум книгам (и их авторам), прочитанным лет 15 назад, я до сих пор благодарен.

И идеи, заложенные в этих книгах, до сих пор приносят мне материальную выгоду.

И кто же авторы этих волшебных книг?

Это Билл Вильямс (на самом деле у него 2 книги, но я их считаю за одну, кто читал — тот меня поймёт)

И Том Джозеф (тоненькая книжечка, всего 80 страниц, давалась впридачу к проге Advanced GET, но она значит для меня больше всех талмудов по трейдингу, вместе взятых)

( Читать дальше )

Про регулярное инвестирование малых сумм

- 17 февраля 2017, 14:32

- |

Очень крутая мысль про регулярное инвестирование малых сумм при любом состоянии рынка. Начало инвестиций в 1929 году — начало Великой Депрессии:

В переломном 1929 году Джон Д. Раскоб, одна из наиболее значимых личностей как в стране, так и на Уолл-стрит, превозносил выгодные стороны капитализма в статье «Каждый должен быть богатым», опубликованной в Ladies' Home Journal. Его главная мысль состояла в том, что, откладывая лишь 15 долл. в месяц и инвестируя их в качественные обыкновенные акции и реинвестируя дивиденды, можно заработать 80 тыс. долл. за 20 лет, а общий размер инвестиций при этом составит 3600 долл. Насколько же он был прав? По нашим грубым подсчетам, основанным на инвестировании в 30 акций, составляющих фондовый индекс Доу-Джонса (DIJA), предсказание Раскоба за 1929-1948 годы не оправдалось, и капитал инвестора в начале 1949 года составил бы около 8500 долл. Это очень далеко от обещанных 80 тыс. долл., а потому понятно, насколько мало можно доверять столь оптимистичным прогнозам и заверениям. Но, вместе с тем, следует заметить, что полученная в итоге 20-летних операций с акциями ежегодная доходность, рассчитанная по методу сложных процентов, превышала бы 8%

( Читать дальше )

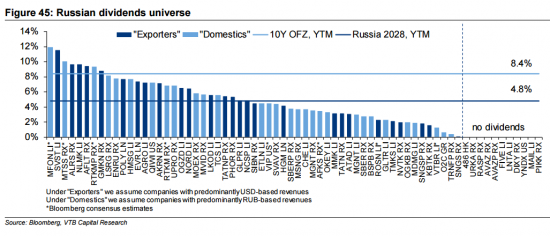

Дивидендная доходность 2017

- 23 декабря 2016, 11:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал