Избранное трейдера dimaz07

Бэктестинг: торговля на импульсе с помощью ATR

- 04 апреля 2017, 22:30

- |

Индикатор ATR (Average True Range) показывает среднюю величину изменения цены внутри дня за указанный период. Отлично подходит для выбора уровней стопов. Также индикатор показывает рост волатильности в активе, когда сохраняет высокие значения.

Работаем на Quantopian (см. сюда), код пишем на Python. Проверяем стратегии:

- Как есть.

- Фильтр по SMA200.

- Торговля в двух направлениях.

- Аналог стоп-приказа.

- Фильтр по объему.

( Читать дальше )

- комментировать

- 1.2К | ★25

- Комментарии ( 16 )

Почему трейдинг это всегда устранение неэффективности

- 02 апреля 2017, 03:28

- |

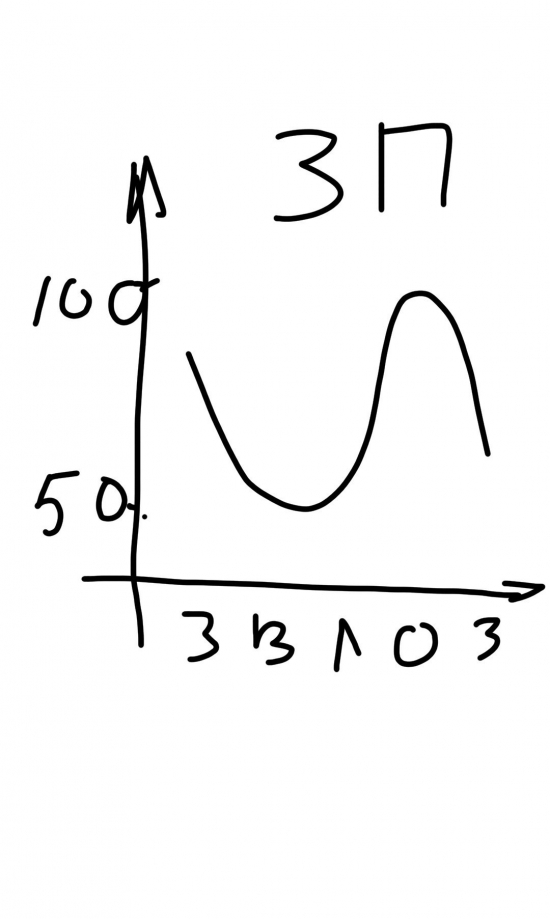

Возьмем для примера примитивную модель цены. Пусть это будет рынок зонтиков в зависимости от времени года. Зонтик это защита от ветра и дождя, а дождь это результат фундаментальных законов природы с ярко выраженными сезонными зависимостями. На графиках по вертикальной оси стоимость зонтиков, а буквы означают времена года:

З — зима

В — весна

Л — лето

О — осень

З — зима

На первом графике изображен максимально неэффективный рынок. Чем больше дождей — тем дороже зонтики, поэтому летом они стоят очень дешево, а осенью очень дорого. Поскольку рынок неэффективный, это происходит из раза в раз, на рынке присутствует очевидная зависимость, которую никто не эксплуатирует, включая конечного покупателя.

( Читать дальше )

Время возвращать убытки – советы по возврату НДФЛ

- 26 марта 2017, 22:28

- |

Всем добрый вечер!

Я продолжаю свои статьи по вопросу получения вычетов по подоходному налогу, сальдированию убытков, получению инвестиционного вычета. Продолжаю писать, но в новом аккаунте. Приглашаю подписаться на мои статьи.

Итак, я отвечаю сразу на вопросы тех трейдеров, которые мне звонили буквально на днях и спрашивали:

1) Можно ли убытки 2012, 2013 года зачесть сейчас, ведь прошло более трех лет с момента получения убытка?

Ответ: да, можно. Дело в том, что процедура зачета убытка и прибыли заключается в следующем: мы берем прибыльный год, который должен быть обязательно позже убыточного. Смотрим, по какому инструменту у нас был уплачен налог (удержан брокером) и по какому инструменту мы получили убыток. Зачем мы так делаем? Сальдировать убытки прошлых лет можно только с однородными инструментами. Например, ценные бумаги с ценными бумагами, ФИССы с ФИССами.

Если у вас 2014, 2015 и 2016 годы были прибыльные и вы по итогам года платили налог (с вас брокер удержал НДФЛ), то вы сможете сальдировать ваши убытки, полученные ранее, даже за пределами трех лет.

( Читать дальше )

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

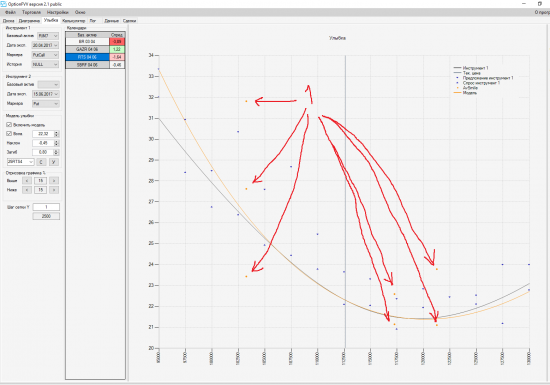

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

Оптимальные стратегии возврата к среднему. Часть 2

- 26 марта 2017, 14:03

- |

Продолжение. Начало здесь.

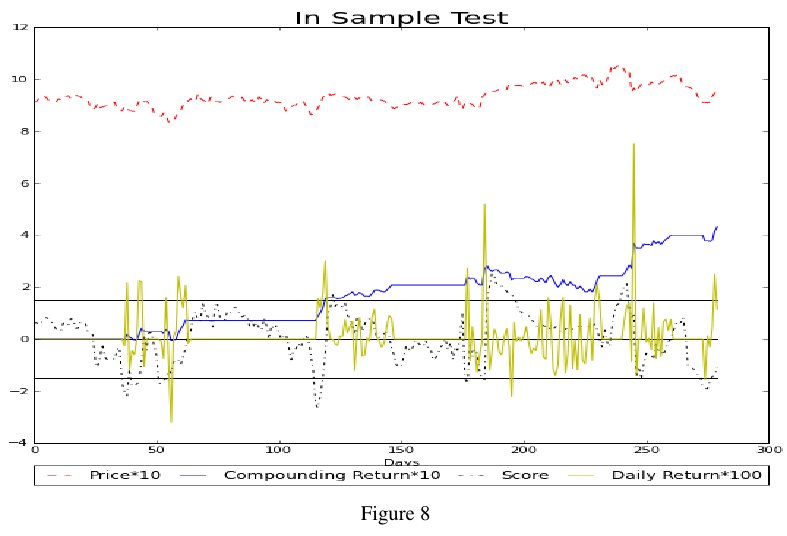

2.3. Расчет показателей

Для каждой пары мы рассчитываем пять показателей в тренировочном и проверочном периодах, а именно годовую прибыль, коэффициент Шарпа, среднее время сделки, приведенную к году частоту сделок, и прибыль за сделку.

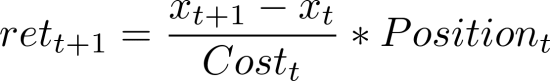

Дневную прибыль рассчитаем следующим образом:

( Читать дальше )

Производительность роботов на C# (NinjaTrader).

- 23 марта 2017, 00:26

- |

Производительность роботов на C# (NinjaTrader).

Перед тем, как использовать в своем роботе переменные типа Dictionary или List, если у вас производится частое обращение к ним, обязательно проведите анализ на производительность. Вот мой кусочек анализа.

Для примера описываем переменные:

private List<KeyValuePair<int, string>> listArray; private Dictionary<int, string> dictArray;

По сути будем иметь набор связок Integer и String. Содержание в данном случае не особо важно. Важно то, что это содержание одинаково в обеих переменных.

А теперь просто заполним эти переменные одинаковыми записями:

// Переменные для замера времени выполнения

sw1 = new Stopwatch();

sw2 = new Stopwatch();

// Инициализация переменных

listArray = new List<KeyValuePair<int, string>>();

dictArray = new Dictionary<int, string>();

// Стартуем замер производительности

sw1.Start();

for (int i = 0; i < 1000000; i++)

{

//Добавляем переменную в массив

listArray.Add(new KeyValuePair<int, string>(i, "test"));

}

// Останавливаем замер производительности

sw1.Stop();

// Выводим результат

Print("List: " + sw1.ElapsedMilliseconds);

// Очищаем список

listArray.Clear();

// Стартуем второй счетчик производительности

sw2.Start();

// Запускаем второй цикл

for (int i = 0; i < 1000000; i++)

{

dictArray.Add(i, "test");

}

// Останавливаем счетчик

sw2.Stop();

// Выводим результат

Print("Dictionary: " + sw2.ElapsedMilliseconds);

( Читать дальше )

Современные железяки в алго.

- 22 марта 2017, 18:19

- |

Вместо введения

Представим ситуацию.

- Написали код алгоритма. Оказался медленный.

- Посидели, подумали, перестроили алгоритмы расчета. Ускорился. Мало.

- Применили мета программирование в сложных расчетах. Получше.

- Посидели, по профилировали, нашли узкие места в коде. Ускорили. Уже ничего.

- Применили разные модели распараллеливания кода. Сервисные функции закинули в одно ядро, расчеты раскинули по ядрам. Сидим греем камень. Получше.

- Максимум попытались убрать места, чтобы код не обращался в ОС

Сетевой уровень.

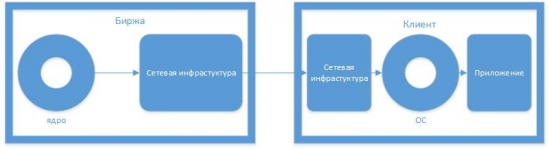

Упрощенно схематично, данные с биржи можно получать примерно по такой схеме

Для обычного разработчика тут достаточно много черного ящика. Мол, мое приложение получает данные, а что там и как там происходит, мне не подвластно и закрыто. По запросам западных алготрейдеров, производители пошли на встречу и разработали такое сетевое оборудование, которое такую схему превращает в следующую:

( Читать дальше )

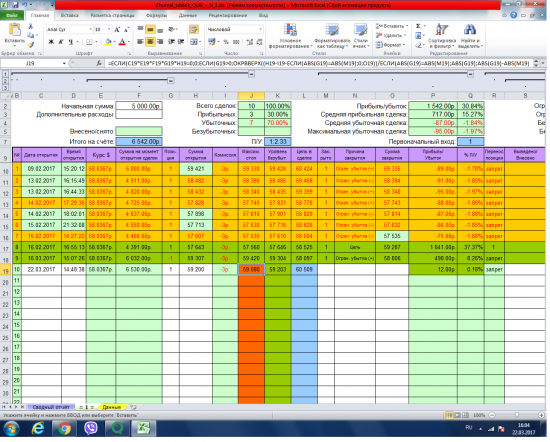

Мой журнал сделок,с последними сделками.

- 22 марта 2017, 15:11

- |

Веду учёт сделок по Журналу им.Резвякова, хотя по его системе не торгую.Может кому будет интересно.Выложил последние свои результаты, сделки.

События в QLua

- 22 марта 2017, 10:29

- |

Изучаю QLua, посмотрел несколько примеров, в том числе у Albus'a.

Обычно в цикле пишут sleep(n), при обновлении котировок или любых других значений.

Вопрос к опытным кулуйстам:

1. Есть ли возможность как-то подписаться на событие получения, к примеру, новой котировки, а не перезапускать цикл через n-млсекунд постоянно?

2. Есть ли интерфейс подключения к квику, чтобы программировать не через lua, а, например на c#?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал