SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера dimaz07

Александр Лукьянов открывает секреты скальпинга 07.06.14 (видео)

- 08 июня 2014, 21:11

- |

- комментировать

- 1.8К | ★61

- Комментарии ( 13 )

как лучше переводить позицию в безубыток при возникшей неопределенности?

- 07 июня 2014, 22:24

- |

Наверное, многие замечали. что трейлинг убивает потенциальный профит в 80% случаев.

Я попытался подумать о простейших стратегиях перевода в безубыток...

1.Многие, наверное, пробовали такое:

Когда цена прошла половину до цели, кроем половину объема и ждем, когда оставшаяся половина достигнет профита.

При этом оставжаяся половина переводится в б/у чуть выше от точки входа.

При таком раскладе наша прибыль будет

в лучшем случае 0.5*0.5+0.5*1=0.75

в худшем случае 0.5*0.5+0=0.25

средневероятный профит 0.5

2. Рассмотрим другой меетод — когда цена пройдет половину пути, ставим б/у на 25% от потенциальной цели на весь объем позиции

При таком раскладе наша прибыль будет

в лучшем случае 1*1=1

в худшем случае 1*0.25=0.25

средневероятный профит 0.625 (близко к уровню фибо и это не случайно)

( Читать дальше )

Я попытался подумать о простейших стратегиях перевода в безубыток...

1.Многие, наверное, пробовали такое:

Когда цена прошла половину до цели, кроем половину объема и ждем, когда оставшаяся половина достигнет профита.

При этом оставжаяся половина переводится в б/у чуть выше от точки входа.

При таком раскладе наша прибыль будет

в лучшем случае 0.5*0.5+0.5*1=0.75

в худшем случае 0.5*0.5+0=0.25

средневероятный профит 0.5

2. Рассмотрим другой меетод — когда цена пройдет половину пути, ставим б/у на 25% от потенциальной цели на весь объем позиции

При таком раскладе наша прибыль будет

в лучшем случае 1*1=1

в худшем случае 1*0.25=0.25

средневероятный профит 0.625 (близко к уровню фибо и это не случайно)

( Читать дальше )

OEC Infinity - быстрая регистрация в Open E Cry

- 07 июня 2014, 17:19

- |

В продолжении линейки Infinity-аккаунтов (см. Thinkorswim Infinity) по многочисленным просьбам в комментариях, личку, e-mail и коллег-скальперов добавил версию под Open E Cry.

В продолжении линейки Infinity-аккаунтов (см. Thinkorswim Infinity) по многочисленным просьбам в комментариях, личку, e-mail и коллег-скальперов добавил версию под Open E Cry.Перерегистрация демо-аккаунтов — большая проблема в биржевом сообществе. Конкретно по OEC — тратить каждый раз по 7-10 минут на регистрацию (чистить куки, менять ip, создавать новый ящик) — весьма рутинное занятие. Используйте время более продуктивно, пока сервис делает грязную работу за вас.

Перейти на сервис: OEC Infinity ⇢

Теперь один простой клик позволит Вам зарегистрировать аккаунт на 14 дней. Введите e-mail, если хотите чтобы OEC Infinity автоматически высылать вам новый, как только почувствует, что ваш текщий аккаунт истекает.

( Читать дальше )

Строим бенчмарк для торговли на фьючерсе на индекс РТС

- 05 июня 2014, 13:23

- |

Ни для кого ни секрет, что при торговле на фьючерсе мы можем использовать плечо для открытия позиции и часто так и поступаем, потому что нет смысла «морозить» деньги на счете, в которых нет необходимости для поддержания позиции и их можно использовать для извлечения дополнительной прибыли в безрисковых инструментах. В то же время торговля постоянным числом контрактов подразумевает разный размер плеча при разных номиналах фьючерса. И возникает вопрос: как корректно отражать стратегию «купил и держи» в процентах к счету при торговле постоянным числом контрактов? Ясно, что изменение базового индекса в процентах в данном случае некорректно, так как отражает лишь «купил и держи» без плеча и может быть использовано только при торговле с постоянным плечом, то есть с числом контрактов, зависящем от номинала фьючерса.

С этой целью мы создали свой индекс. Вот его спецификация

Фьючерсный индекс ИК Форум IF

Финансовый результат за день в рублях (rt) рассчитывается по формуле

( Читать дальше )

С этой целью мы создали свой индекс. Вот его спецификация

Фьючерсный индекс ИК Форум IF

Финансовый результат за день в рублях (rt) рассчитывается по формуле

( Читать дальше )

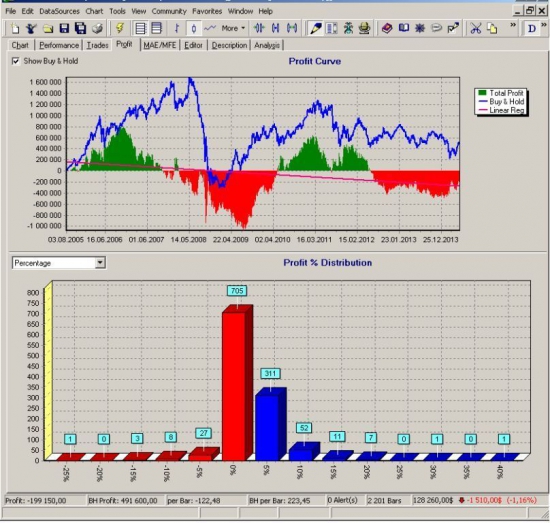

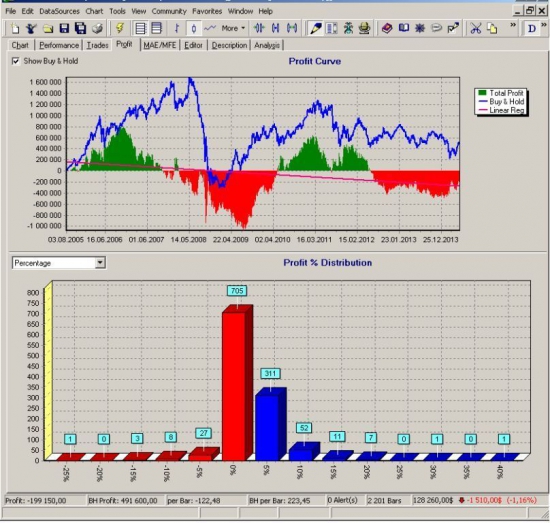

Тест системы Монетка. Грааль опять ускользнул.

- 02 июня 2014, 13:38

- |

Тест системы Монетка. Грааль опять ускользнул.

Несколько раз обсуждалась система монетка, предложенная уважаемым «Алексей». Здесь например

smart-lab.ru/blog/181103.php

Система входит случайно на открытии — направление выбираем подбрасыванием монетки. Закрываемся на закрытии первого убыточного дня.

Я прогнал данную систему на фьючерсе RTS за 10 лет — 10 контрактов. Получилось вобщем-то то, что и должно было получиться, а именно — какой вход, такие и результаты. Здесь результаты на дневках, на часовиках в приципе то же самое. Так же гонял на корзине Ри и Си — аналогично сливает.

На картинках эквити за 10 прогонов, а также общая диаграмма результатов за 50 прогонов.

( Читать дальше )

Несколько раз обсуждалась система монетка, предложенная уважаемым «Алексей». Здесь например

smart-lab.ru/blog/181103.php

Система входит случайно на открытии — направление выбираем подбрасыванием монетки. Закрываемся на закрытии первого убыточного дня.

Я прогнал данную систему на фьючерсе RTS за 10 лет — 10 контрактов. Получилось вобщем-то то, что и должно было получиться, а именно — какой вход, такие и результаты. Здесь результаты на дневках, на часовиках в приципе то же самое. Так же гонял на корзине Ри и Си — аналогично сливает.

На картинках эквити за 10 прогонов, а также общая диаграмма результатов за 50 прогонов.

( Читать дальше )

О стоимости опционов и откуда она берется

- 01 июня 2014, 07:01

- |

Как мы помним модель Блэка Шолса предполагает что волатильность одна и таже по всем страйкам.

В реальности же если мы посмотрим на доску опционов, то увидем что на каждом страйке она своя, более того

на центральных страйках она самая низкая и повышается по мере удаления от центра, для путов сильнее

для колов чуть меньше ( так называемая улыбка волатильности) .

Истоки этого явления лежат в давнишнем американском кризисе, когда маркет мейкеры поняли что просто

модель Блэка Шолза работает мягко говоря плохо для определения цен опционов.

Пример: на 01.06.2014 по Блэку Шолзу июльский 120 пут должен стоить 2769 ( а бид/аск в доске 2990/3220 )

Так откуда же взялась цена в доске опционов? Ее нам предлагают хитрые маркет мейкеры. А откуда они ее берут и как считают ?

Давайте разберемся чтобы бить врага его же оружием :-)

Существует масса заумных методов расчета волатильности/цены опциона.

Рассмотрим возможно самые основные модели :

- Стохастическая - где волатильность меняеся произвольно, и зависит(коррелирует) от цены (цена падает вола растет ) и возвращается обратно к некоему среднему ( для RI это например гдето 20-22% )

- Стохастическая + скачки — тоже что стохастическая + случайные резкие скачки цены

( Читать дальше )

Курс нобелевского лауреата Роберта Шиллера одним файлом (в продолжение темы habanera)

- 31 мая 2014, 12:31

- |

… в продолжение этой темы http://smart-lab.ru/blog/186279.php ...

Скачал и залил весь курс (37 видеозаписей) на файлообменник одним файлом, чтоб всем было удобно.

Качать можно по этой ссылке >> http://yadi.sk/d/TFT0iUxURn7Xb

Если яндекс пишет что превышен лимит, можно скачать отсюда >> http://dropmefiles.com/BlcHj

В благодарность можете плюсануть меня и пост. Пусть будет на главной — больше людей повысят уровень своего фин. образования...

у кого там не качается, можно смотреть онлайн или скачать файлы гамузом отсюда http://www.ex.ua/78509972

Скачал и залил весь курс (37 видеозаписей) на файлообменник одним файлом, чтоб всем было удобно.

Качать можно по этой ссылке >> http://yadi.sk/d/TFT0iUxURn7Xb

Если яндекс пишет что превышен лимит, можно скачать отсюда >> http://dropmefiles.com/BlcHj

В благодарность можете плюсануть меня и пост. Пусть будет на главной — больше людей повысят уровень своего фин. образования...

у кого там не качается, можно смотреть онлайн или скачать файлы гамузом отсюда http://www.ex.ua/78509972

Осознанность при построении систем

- 30 мая 2014, 13:03

- |

Рассмотрим вот такой инструмент:

Видно, что за несколько месяцев акция очень существенно выросла. Значит, это волатильная и достаточно трендовая вещь. Поэтому логично ее торговать при помощи трендовой системы. Нетрудно построить простейшую трендовуху. По классике будем входить на пересечении скользящих средних, а выходить по трейлинг-стопу--вариации люстры Чака Лебо. Путем небольшой оптимизации легко получить следующую систему:

//////////////////////////////////////////////////////////////////////

if MarketPosition=0 and average(close,3)>average(close,30) then buy next bar 1 share at open;

if MarketPosition=1 then sell next bar 1 share at Highest(high,barssinceentry)*0.92 stop;

( Читать дальше )

Видно, что за несколько месяцев акция очень существенно выросла. Значит, это волатильная и достаточно трендовая вещь. Поэтому логично ее торговать при помощи трендовой системы. Нетрудно построить простейшую трендовуху. По классике будем входить на пересечении скользящих средних, а выходить по трейлинг-стопу--вариации люстры Чака Лебо. Путем небольшой оптимизации легко получить следующую систему:

//////////////////////////////////////////////////////////////////////

if MarketPosition=0 and average(close,3)>average(close,30) then buy next bar 1 share at open;

if MarketPosition=1 then sell next bar 1 share at Highest(high,barssinceentry)*0.92 stop;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал