Избранное трейдера Иван Скворцов

19 дивидендных акций Китая: финансовый сектор

- 20 сентября 2023, 07:35

- |

Продолжаю изучать китайские дивидендные акции на Гонконгской бирже, доступные через СПб Биржу. Как мы знаем, в Китае любят дивиденды не меньше, чем в РФ, а платят их в HKD. В первую очередь решил рассмотреть финсектор, а следом за ним будет нефтегазовый. Меня интересуют в первую очередь дивидендные акции, поскольку моя стратегия основана на получении кэшфлоу.

Про нюансы инвестирования в китайские акции через СПб за HKD я писал тут. Сейчас они доступны квалам, но идёт работа по предоставлению возможность покупать их и неквалифицированным инвесторам.

Про нюансы инвестирования в китайские акции через СПб за HKD я писал тут. Сейчас они доступны квалам, но идёт работа по предоставлению возможность покупать их и неквалифицированным инвесторам.В первую очередь из интересного — большая китайская четвёрка банков. Они крупнейшие не только в Китае, но и в мире. Являются системообразующими. Контролируются государством. Дивиденды у них самые большие в списке, как минимум, среди тех, что нам доступны через СПб. Доходность в HKD от 7% до 9%.

Bank of China Limited Class H

Старейший и 4-й по размеру банк Китая и мира.

- Тикер: 3988

- ISIN: CNE1000001Z5

( Читать дальше )

- комментировать

- 3.5К | ★6

- Комментарии ( 11 )

Как посчитать справедливую стоимость акции? Оценка компаний. Показываю на примерах.

- 30 июля 2023, 10:00

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим подходы и методы расчета справедливой стоимости акций.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

Подходы к оценке.

Как говорил Уоррен Баффет: «Цена — это то, что ты платишь. А стоимость — это то, что ты покупаешь». Поэтому каждому инвестору важно представлять справедливую стоимость компании.

Так как вычисление справедливой стоимости базируется на данных финансовых отчетов, очень желательно, уметь в них разбираться. Напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 33 )

💰 Как считать Чистый долг и какие есть нюансы

- 22 декабря 2022, 10:16

- |

При анализе практически любого эмитента мы обращаем внимание на стоимость компании и на мультипликатор Чистый долг/EBITDA. Почему так важен чистый долг и как правильно его считать, разбираемся в нашей статье.

📌 Чистый долг, он же Net debt, сокращенно часто пишут ЧД или ND показывает нам общую долговую нагрузку компании с учетом денежных средств и ликвидных инструментов.

Формула расчета выглядит следующим образом:

✅ Чистый долг = (Краткосрочные + Долгосрочные) кредиты и займы — денежные средства и их эквиваленты

❗️ Очень часто новички используют в расчете не кредиты и займы, а обязательства. Это неправильно, имейте в виду.

☝️Также есть нюанс, который часто не учитывается. Например, у компании помимо денежный средств есть вклады, которые идут отдельной строкой в активах (ярким примером была Интер РАО #IRAO, потом они объединили все в одну строчку). Скринеры часто пропускают этот пункт и когда вы смотрите готовые мультипликаторы, они бывают не совсем верные. Я в своих расчетах стараюсь учитывать все ликвидные средства, которые есть в активах для расчета чистого долга.

( Читать дальше )

Как увидеть переведенные из СБЕР в КИТ ФИНАНС акции через QUIK!

- 02 июня 2022, 15:56

- |

У меня в СБЕРе было не так много акций, которые попали под «санкции» и их перевели в КИТ финанс. В основном, это были депозитарные расписки (Русагро, Глобалтранс, Пятерочка и т.д.)

Вы можете уже сейчас посмотреть через QUIK какие акции вам перевел СБЕР в КИТ финанс, расскажу подробно как и что нужно сделать:

1) Первым делом, вам на почту должно прийти письмо с информацией о том, что вам открыт счет депо в КИТ финанс. Вот скрин:

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 7 )

Сбер под санкциями SDN, продажа сегодня депозитарных расписок поможет? У меня ИИС, там есть ДР (яндекс, озон), FinEX, Baba. Имеет ли смысл продать ДР? У меня ДР сегодня продаются, но не покупаются.

- 07 апреля 2022, 17:50

- |

- ответить

- 2.2К |

- Ответы ( 18 )

Бизнес Роснефти продолжает выглядеть устойчиво - Финам

- 05 апреля 2022, 21:28

- |

На фоне вышеперечисленного мы полагаем, что акции «Роснефти» в ближайшие месяцы будут выглядеть лучше сектора и рынка. При этом отметим, что ключевым риском для компании является возможность введения эмбарго на российскую нефть со стороны ЕС.Кауфман Сергей

ФГ «Финам»

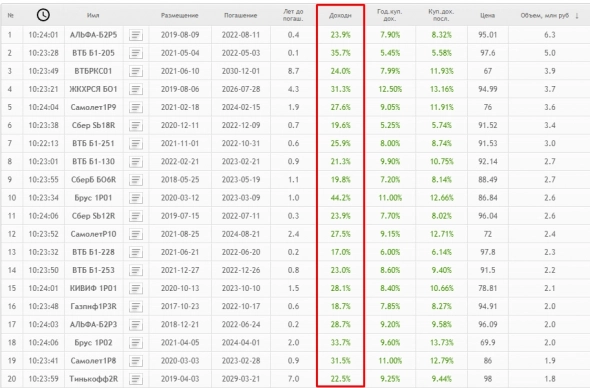

Доходности топ-20 корпоративных облигаций на открытии рынка от 20% до 35%

- 28 марта 2022, 10:43

- |

Как ставка ЦБ влияет на оценку акций (Шпаргалка инвестора)

- 25 июля 2021, 14:20

- |

Приходя на фондовый рынок и выбирая акции, мы часто забываем про простые истины. Точнее про базовые вещи, на которых построена вся индустрия стоимости денег. На мой взгляд, это из-за того, что все поголовно говорят о нестабильной экономической ситуации, о сложных мультипликаторах и т.д. Это не значит, что такую информацию надо пропускать мимо, просто это на одну ступень выше базового принципа стоимости денег. А если этого не понимать, то возникает большая путаница из разряда: «что появилось раньше: курица или яйцо?».

Под базовым принципом для инвестора имеется в виду депозит в банке — безрисковая инвестиция, т.е. базовая доходность, от которой стоит всегда исходить. Открывая брокерский счет и переводя депозитные деньги на него, мы преследуем лишь одну цель — увеличить доходность своих сбережений, как правило, инвестируя в акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал