Избранное трейдера demetrio770

Недвижимость! Выход в кеш становится все труднее.

- 29 января 2023, 08:57

- |

Действуем согласно первоначальному прогнозу от 3 июня тут smart-lab.ru/mobile/topic/808520/

Пс. Правда сейчас уже не так смешно и однозначно, как во время моих предыдущих постов? И это только начало.Ппс. Но ведь с окончанием сво сакура зацветет и все санкции снимут, да? Это риторический вопрос, ответом будет ускорение падения цен после небольшого отскока.

- комментировать

- 4.1К | ★2

- Комментарии ( 36 )

Так ли важен для алготрейдера прогноз знака будущего приращения цены?

- 27 декабря 2022, 00:01

- |

Почти перестал читать СЛ.

Мои любимые модеры постоянно отправляют меня в бан. Даже не знаю, как реагировать на такое повышенное внимание. А, поскольку мой недавний топик выявил, что женщин-модераторов на СЛ нет, такое повышенное внимание меня реально напрягает...

Про рынок никто не пишет, к топикам про то, как я слил денег, присоединяться не хочу (не слил, а поднял).

Поэтому хочу опять написать про рыночную математику.

Ибо без нее (IMHO) рассчитывать на плюс в долгосроке по меньшей мере безрассудно.

Начнем с азов.

Допустим, что результат рыночной сделки (плюс или минус) — это разница цен покупки и продажи.

На самом деле это не очевидно (при работе лимитными ордерами это вообще не так), но такая модель достаточно проста для начала дискуссии. Уверен, с ней согласятся 99% участников community.

Далее

Допустим, у нас есть торговый индикатор. И этот индикатор линейный — это линейно-взвешенная комбинация предыдущих приращений цен.

( Читать дальше )

А что с рублём?(часть 2)

- 25 декабря 2022, 19:03

- |

Почему рубль упал в декабре?

С ослаблением рубля на авансцену выбежали блогеры-криптоинвестцыгане и начали рассказывать, что всё это из-за роста М2. Не буду вдаваться в пространные рассуждения, почему это не так, просто приведу на скриншоте графики М2 и курса доллара. Вы видите корреляцию? Я -нет.

Другие “специалисты” рассказали, что рубль упал из-за увеличения импорта. Неужели кто-то на полном серьёзе считает, что Россия не могла наладить импорт в течение полугода, а за две недели декабря он взлетел до небывалых высот и смял «деревянного»? Что же случилось в декабре, чтобы импорт так взлетел? Думаю, ничего.

Так почему всё-таки упал рубль? Сразу оговорюсь, что вам вряд ли кто-то скажет истинную причину. Но несколько предположений у меня есть:

1) В 4 квартале государство должно выплатить более 22 млрд. долларов по внешнему долгу, сконцентрировав покупки валюты по времени, государство могло продавить курс для увеличения своих доходов.

( Читать дальше )

Матрица компетенции программиста и алготрейдера. Войти в IT#17

- 23 октября 2022, 19:01

- |

В этом посте и видео пойдёт речь про один из способов ВЫБОРА долгосрочных целей. И это – Матрица компетенции.

Про то как стратегически мыслить, читаем здесь: https://smart-lab.ru/blog/848272.php

Про то как потом в ежедневном режиме это делать, читаем здесь: https://smart-lab.ru/blog/848155.php

Я понимаю, что эти темы Вам могут казаться далёкими от программирования и алготрейдинга. Но именно блок из этих трёх вещей сделал меня тем, кем я являюсь. Поэтому – ознакомиться стоит. И ознакомиться на полном серьёзе. Без мышления пятилетками — хрен когда каким программистом и алготрейдером станешь.

Матрица компетенции – графический способ понять, чего тебе не хватает. Либо для торговли, либо при устройстве на работу, либо как человеку.

Когда Вы пойдёте в программирование, Вам может понадобиться что-то вроде такого:

( Читать дальше )

Алготрейдер на пути к постижению дзена

- 23 октября 2022, 10:09

- |

Оставлю это здесь для памяти.

Этапы, которые по хорошему должен пройти алготрейдер на пути к дзену.

1. Построение оптимальной маркетной ТС

Маркетная ТС — это торговая система, которая предполагает, что финансовый результат сделки — это разница цен входа и выхода. Самый простой вариант. Интрига в том, что оптимальная маркетная ТС должна меняться/подстраиваться с обработкой каждого следующего бара — а это очень и очень непросто.

В конце этапа 1 мы понимаем, что на малых таймфреймах оптимальная ТС работает в минус (комиссия и проскальзывание убивает доход от сделки), а на больших — дает жалкие 30% годовых при DD 10% от депо.

2. Построение оптимальной лимитной ТС

Лимитная ТС — это торговая система, работающая путем выставления лимитных ордеров (потенциально убираем комиссию и проскальзывание). Соответственно, в ход идет обработка всего массива OHLC. Вычисления становятся значительно сложнее. Так же, как в п. 1, речь идет о нестационарной системе — она подстраивается на каждом баре.

( Читать дальше )

как происходит мой исход из трейдинга

- 12 апреля 2022, 12:48

- |

( Читать дальше )

Тактика в текущей ситуации для новичка, сидящего в рынке РФ

- 13 марта 2022, 16:19

- |

Доброго дня всем!

Хотелось бы предложить более профильную тему, чем обсуждение СО (спецоперации) и мудрости лиц, затеявших это безумие.

Давайте посоветуем новичкам, что делать в текущей ситуации.

Надеюсь на мнения опытных, которые пережили предыдущие кризисы.

Я вошел в рынок в дек 2021, на ИИС + БС.

Брокер — ВТБ

ИИС. У меня портфель условно 400тр с инвестиционными целями, состоящий условно из 50 + 50% облигаций и акции.

К сожалению, заходил с розовыми очками, «инвестор набирает позиции, независимо от даты входа».

Хватало небольшого ума и здравости — пытаться брать все-таки на лоях, а не на хаях.

Что-то удалось, что-то нет.

Просадка по потрфелю на сегодня -19,44%

1. ОБЛИГАЦИИ (без ВДО) — большей частью короткие, погашение в 2022г, просадка от -0.27 до -2%

В т.ч. ОФЗ 26220 (дата погашения 07.12.2022)

Часть — длинные, под срок закрытия ИИС (середина и конец 2024, а также нач. 2025г), здесь просадка от -8,64% до 12%

К примеру,

( Читать дальше )

Для закрытия хайповой темы с национализацией лизинговых Boeing/Airbus

- 03 марта 2022, 00:49

- |

Не хотел писать на эту тему, но бред в обсуждении просто зашкаливает

1. Можно ли сп@здитьнационализировать что-то чужое? Да можно, конечно

2. Можно ли на нем летать? Да можно, только не вылетая за пределы РФ, ну кроме стран, которым насрать на международное право

3. Что будет, если летать за рубеж? Борт просто арестуют (гуглите АК Победа вчера или позавчера)

4. Что будет, если не летать за рубеж? Будет очень хорошо — вырастут и подешевеют (?) внутрироссийские авиаперевозки

5. Можно ли чинить современные борта в гараже? Можно, если есть запчасти

6. Можно ли летать на таких бортах даже в отмороженные страны? Нельзя, не будет сертификата летной годности

7. Можно ли продать борта на металлолом? Можно при понимании, что выручка составит ок. 5% от цены приобретения судна

8. Сумеем ли мы круто кинуть лизингодателей? Сомнительно. У них совсем по другому выглядит лизинговое законодательство и оценка лизингового судна. Если вкратце — если это не новый борт с иголочки, то большую часть стоимости отечественные эксплуатанты уже заплатили

Готов ответить на профильные вопросы — как-то раз 2.5 года проработал банкротным консультантом крупной АК (да, и такой хренью пришлось заниматься в жизни).

Надеюсь, подробные ответы позволят приземлить глупую риторику.

С уважением

Для истории запечатлею...

- 25 февраля 2022, 07:06

- |

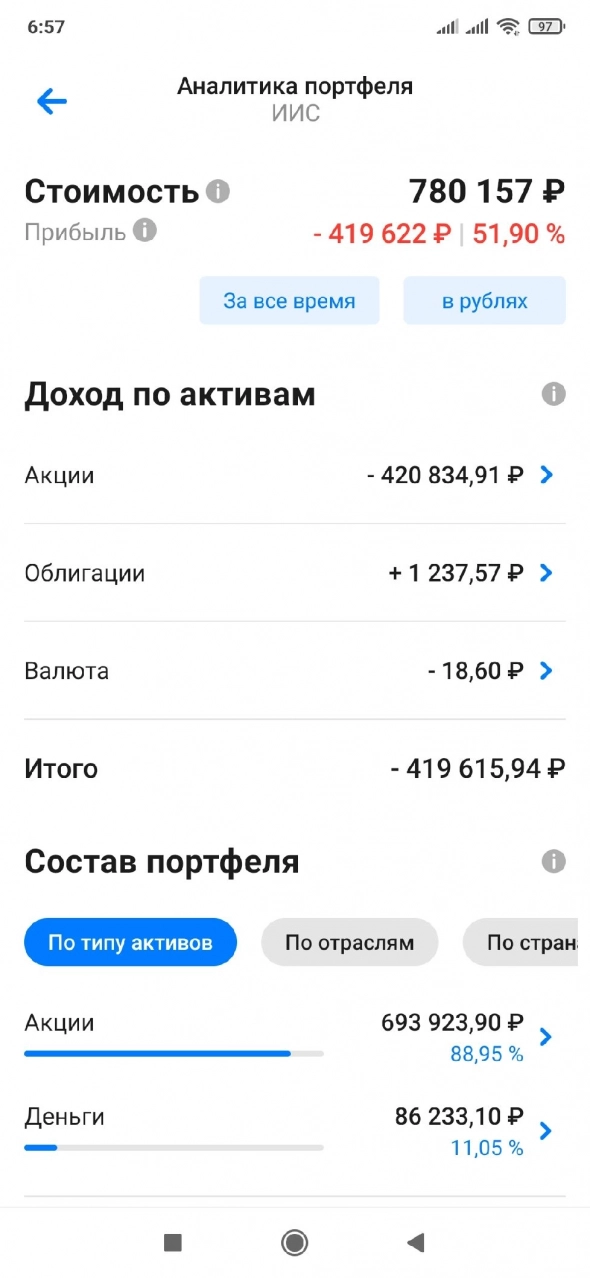

Портфель пока в порядке, падение продолжается! Доходность за три года на 07.00 сегодня 25.02.2022 по ИИС -51,90%.

Всем удачи!

p.s. Чтобы меньше было вопросов и прочего, сначала прочитайте здесь Шел четырнадцатый год торговли… (smart-lab.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал