Избранное трейдера chuikapridi

Мои статьи про R, машинное обучение, количественный анализ

- 07 мая 2016, 05:45

- |

- Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- Расчет ожидаемого количества убыточных сделок подряд на R

- Применение логарифмов для расчетов со сложным процентом

- Построение модели для парной торговли акциями Google и Apple на R

- Анализ Brent с использованием языка R

- Количественный анализ графика нефти с применением R (продолжение)

- Гистограммы доходностей разных активов

- Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

- комментировать

- ★53

- Комментарии ( 2 )

Если вы хотите запустить хедж фонд...

- 05 мая 2016, 15:30

- |

So You Want to Start a Hedge Fund? Lessons from 120 early stage hedge fund investments, 40 manager seedsMay 05 2016 1 CommentTed Seides began his professional career at the Yale Endowment working under David Swensen, and transitioned his early experience in hedge fund investments into the foundation of Protégé Partners. The fund of funds launched in 2002 with the explicit mandate to invest in small managers and startups, and allocated to 120 early stage hedge funds over the last 14 years, including 40 seed investments.

Ted recently published a book entitled, So You Want to Start a Hedge Fund: Lessons for Managers and Allocators, in which he provides a road ...more

Курс корпоративных финансов MBA

- 05 мая 2016, 03:42

- |

Курс корпоративных финансов MBA будет полезен тем, кто готовится к сдаче CFA.

Курс содержит следующие топики:

1. Investment Decisions and the Fundamentals of Value.

2. Financial Statements and Cash Flow (5 parts)

3. Discounted Cash Flow Valuation (6 parts)

4. Investment Decision Rules (5 parts)

5. Making Capital Investment Decisions (2 parts)

6. Valuation of Bonds (4 parts)

7. Stock Valuation (3 parts)

8. Lessons from Capital Market History (3 parts)

9. Risk and Return (3 parts)

10. CAPM (3 parts)

11. Risk and Capital Budgeting (3 parts)

12. Capital Budgeting Analysis (3 parts)

( Читать дальше )

Расчет ожидаемого количества убыточных сделок подряд на R

- 04 мая 2016, 21:35

- |

Я написал функцию runUnluck(n) которая выдает, сколько раз мы получим n убыточных сделок подряд, если совершим 10000 экспериментов по 1000 сделок в виде подбрасывания монетки, то есть с отношением риска к доходности 1 к 1.

# Created by SciFi, 2016

runUnluck <- function(n) {

runArray <- numeric(10000)

for(i in 1:10000) {

runArray[i] <- sum(rle(sample(c(-1, 1), 1000, TRUE))$lengths == n)

}

hist(runArray, main="Гистограмма")

mean(runArray)

}

Здесь подробнее про функцию rle. Она как раз считает количество одинаковых исходов подряд.

Результаты:

> source("D:\\Dropbox\\R\\RunUnluck.r")

> runUnluck(6)

[1] 7.8161

> runUnluck(2)

[1] 125.2208

> runUnluck(3)

[1] 62.4047

> runUnluck(4)

[1] 31.179

> runUnluck(5)

[1] 15.6559

> runUnluck(6)

[1] 7.7635

> runUnluck(7)

[1] 3.8831

> runUnluck(8)

[1] 1.9382

> runUnluck(9)

[1] 0.9738

> runUnluck(10)

[1] 0.4922

( Читать дальше )

Алгоритмические онлайн-сервисы

- 29 апреля 2016, 16:57

- |

RIZM — прикольный конструктор. Недавно вроде гугл показал подобный кодогенератор. Суть — Вы не пишете коды, а складываете кубики. Только не такие, как в ТСЛабе или еще где-то, а более близкие к программированию. Т.е., если Вы умеете читать код, но не умеете его писать (аки покорный Ваш слуга), то это для Вас.

QUANTOPIAN — упоминался несколько раз тут на СЛ. Quantopian стал центром для выпускников математических и научных дисциплин, которые обладают навыками программирования. Для кодеров. Python. Многие говорят, что соскочили с квантконнекта в квантопиан именно по причине простоты питона. Легендарный

( Читать дальше )

Как создаются красивые трендовые эквити.

- 28 апреля 2016, 11:07

- |

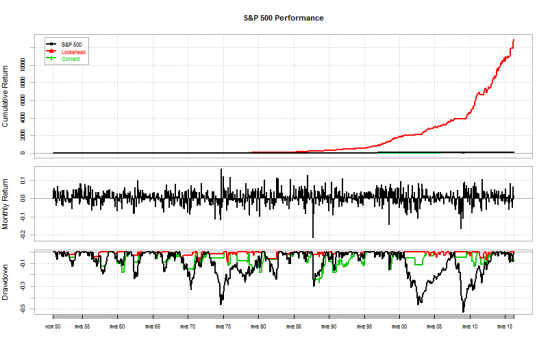

Скачаем данные и создадим скользящую среднюю по месячным данным SP500

require(quantmod)

require(xts)

require(TTR)

require(PerformanceAnalytics)

getSymbols('^GSPC', src='yahoo', from = '1900-01-01')

monthlyGSPC <- Ad(GSPC)[endpoints(GSPC, on = 'months')]

movAvg <- SMA(monthlyGSPC, 10)

signal <- monthlyGSPC > movAvg

gspcRets <- Return.calculate(monthlyGSPC)

Далее построим две системы одна с ошибкой заглядывания, вторая корректная. Суть системы простая, месячная SMA с периодом 10, выше покупаем, ниже продаем.lookahead <- signal * gspcRets correct <- lag(signal) * gspcRets

И построим результаты систем, на обычной шкале, и на логарифмической.

compare <- na.omit(cbind(gspcRets, lookahead, correct))

colnames(compare) <- c("S&P 500", "Lookahead", "Correct")

charts.PerformanceSummary(compare)

rbind(table.AnnualizedReturns(compare), maxDrawdown(compare), CalmarRatio(compare))

logRets <- log(cumprod(1+compare))

chart.TimeSeries(logRets, legend.loc='topleft')

( Читать дальше )

Открытый Универсальный Робот – Первичные сигналы

- 27 апреля 2016, 20:55

- |

Как было отмечено в предыдущей части – вся суть технического анализа со всеми его индикаторами сводится к пересечению линий. Например, быстрая скользящая средняя пересекает медленную скользящую среднюю; цена пересекает уровень или любую линию какого-нибудь индикатора; RSI пересек уровень 70% и т.д. Ну пусть даже и есть исключения – напишем под них отдельные функции, главное, что наше обобщение будет охватывать 90% случаев ))).

Итак, из чего же состоят сигналы пересечения линий? А состоят они из событий и состояний. Событие – это факт пересечения, состояние – это фактическое расположение линий относительно друг друга.

На рисунке показано, как это выглядит геометрически на примере пересечения скользящих средних. А с точки зрения программирования эти события и состояния удобно представить в виде битовых флагов – сопоставить каждому из них определенный бит числа и если он установлен, то событие или состояние имеется и наоборот.( Читать дальше )

Дружим с налоговой: Получаем доступ в личный кабинет ФНС

- 23 апреля 2016, 11:43

- |

В этой статье хочу рассказать об удобствах работы с сайтом налоговой nalog.ru и о преимуществах и простоте работы с его онлайн кабинетом для физических лиц.

Приходя на биржу и торгуя различными инструментами, готовьтесь не только получать прибыль от своих вложений, но и платить налоги от своей прибыли. И пусть брокер удерживает весь налог за вас, так что лично вам не нужно что-либо делать, все равно взять налоги под свой контроль и видеть отчеты по всем периодам всегда полезно.

Если же вы открыли ИИС и претендуете на налоговый вычет, то познакомиться с налоговой вам придется в любом случае. И как оказалось, сделать это сейчас очень просто.

Скажу сразу, через личный кабинет физического лица на сайте ФНС nalog.ru вы можете:

- 1. Видеть все свои объекты налогооблажения и суммы начисленных налогов по ним

- 2. Видеть все суммы уплаченных и не уплаченных налогов, а также иметь возможность оплатить все онлайн.

- 3. Получить доступ к 2 НДФЛ отчетам об уплаченных налогах.

- 4. Еще многое другое, как: сформировать 3 НДФЛ справку с помощью удобной программы

- 5.… и даже получить налоговый вычет по ИИС БЕЗ единого посещения налоговой!

( Читать дальше )

Его величество Тэйк Профит!

- 22 апреля 2016, 11:42

- |

( Читать дальше )

Торговля спреда между ближним и вторым фьючерсами на доллар

- 19 апреля 2016, 22:15

- |

by Team_Spring.Finacier

USDRUB Futs Spread. Part I.

Первый алгоритм вынашивался долго. Размышления на тему начались еще до того, как была собрана команда, которая может его реализовать.

Простой принцип: решили торговать спред между ближним фьючерсом на доллар и следующим фьючерсом на доллар.

Я бы сказал торговать DV01, или 3-х месячный FRA, или как кому еще угодно. Но эти термины я знаю только в связи со спецификой своей основной профессиональной деятельности. Обыватель и трейдер, торгующий на PA, назовет это просто «спред» и будет прав.

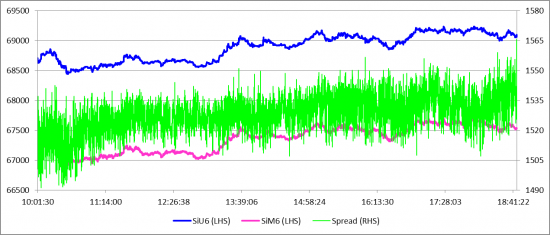

Графики mid’ов ближайшего и следующего фьючерсов на руб./долл., а также спреда между этими фьючерсами за 15.04.2016. Графики построены по принтам стаканов, сделанным ~5 раз в секунду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал