Избранное трейдера Антон Панкратов

Новый запрет Interactive Brokers по европейским бумагам для россиян: разбираемся, что конкретно он означает

- 14 июня 2022, 10:21

- |

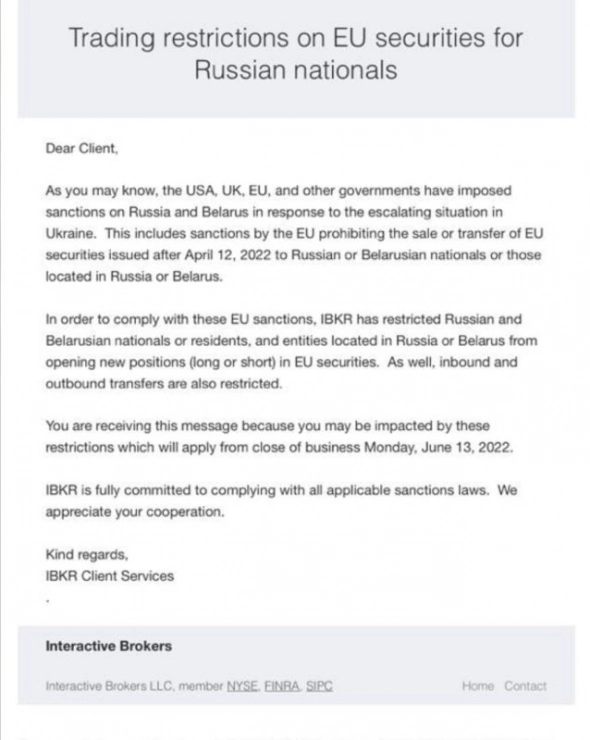

Письмо от IB, разосланное 13.06.2022 клиентам, связанным с Россией/Беларусью

Вчера Interactive Brokers разослал своим российским клиентам очередное письмо щастья о том, что россиянам/белорусам (и/или резидентам РФ/Беларуси) не полагается никакой торговли европейскими бумагам с 14 июня. Аналогично забанены трансферы таких бумаг внутрь/наружу.

Письмо сформулировано несколько двусмысленно, но вот что удалось выяснить разным людям, помучив поддержку IB:

1. Запрещенные «inbound and outbound transfers» из письма относятся именно к ценным бумагам. Ввод и вывод денежных средств по-прежнему доступен (учтите только, что переводы в евро на счета в российских банках уже не пропустят европейские банки-корреспонденты).

( Читать дальше )

- комментировать

- 7.9К | ★9

- Комментарии ( 44 )

Сделал счёт в Казахстане

- 14 июня 2022, 08:47

- |

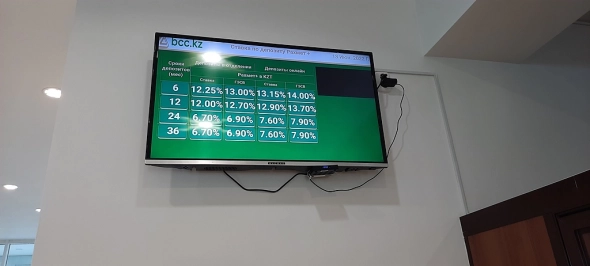

Набор бумаг стандартный иин, тел номер, загранник с штампом пересечения границы.

Форте банк, Халук, Алтын не открывают без трудового договора.

Честно говоря, страшновато вообще переводить туда доллары надолго. Наверное, лучше всего будет перевести и затем приехать, снять нал и с ним обратно в рф.

Ставки по депозитам в тенге у них хорошие сейчас на 3,6 мес, но, естественно, не стоит того.

Время очень сложное и не понятное. Лиса умнее всех. Вместо того, чтобы бегать по лесам, искать мышей, она устроилась на кпп и все ее подкармливали.

( Читать дальше )

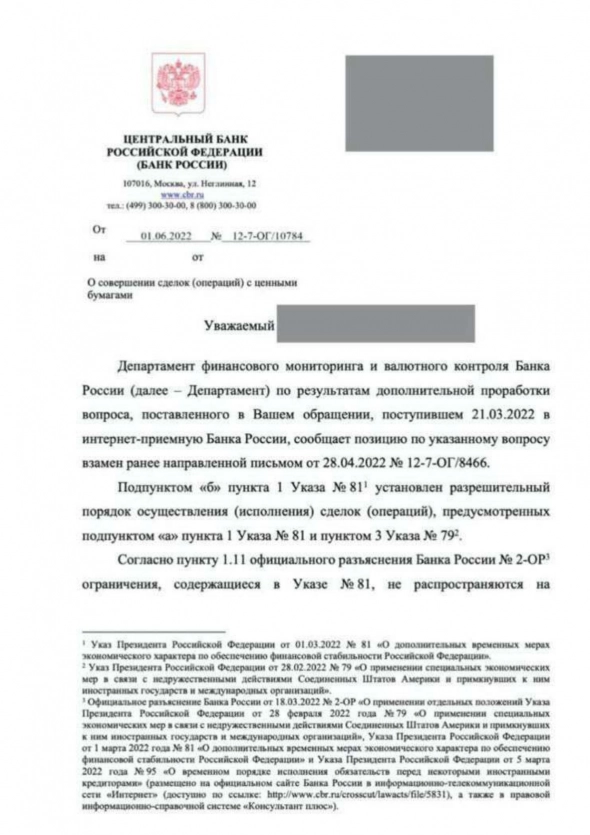

МОЛНИЯ!!! ЦБ официально подтвердил, что торговать активами у зарубежного брокера ЗАПРЕЩЕНО!!!

- 08 июня 2022, 19:25

- |

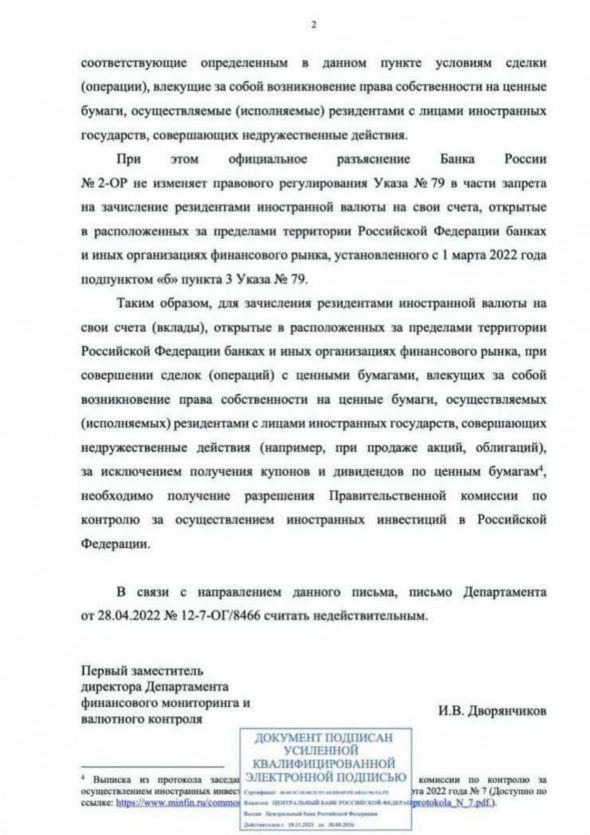

Юристы скинули свежий (от 01.06.22) официальный ответ ЦБ на вопрос некоего добропорядочного гражданина-инвестора о легитимности торговых операций у зарубежного брокера. Итог неутешительный — зачисление валюты резидентами при операциях с ценными бумагами на свои зарубежные счета без специального разрешения Правительственной комиссии ЗАПРЕЩЕНО.

Обратите внимание, что данный ответ ЦБ отменяет его же письмо от 28.04.22, в котором вышеуказанные операции разрешались.

Особо рисковым парням напоминаю, что штраф за такие шалости в случае обнаружения от 75 до 100% от размера операции.

Всем удачи )

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 91 )

Почему я никогда и в мыслях не думал покупать фонды FinEx или какие-либо другие российские ETF?

- 02 июня 2022, 13:06

- |

Сразу оговорюсь, что очевидно, что FinEX и все остальные не собирался никого кидать, надо понимать, и отдавать отчет, что события 24.02 были экстраординарными, и повлекли за собой кучу подобных последствий. Это был настоящий черный лебедь.

Я вот например не мог себе представить, что такое возможно. Но оно произошло. Но тем не менее, я хорошо понимал другое: Если вдруг когда-нибудь произойдет форс-мажор (пускай даже не такой сильный, как 24.02), то денег можно и не увидеть. В этом плане очень хорошо работает простое правило:

ЧЕМ СЛОЖНЕЕ ФИНАНСОВЫЙ ИНСТРУМЕНТ, ТЕМ ВЫШЕ ВЕРОЯТНОСТЬ ПОТЕРЯТЬ НА НЁМ ВСЕ ДЕНЬГИ.

Вот я например люблю ликвидность. И я прекрасно понимал, что если на рынке будет космических масштабов обвал, то маркетмейкер просто уйдет со всех ETF, а дальше сиди в этих фондах, жди пока тебе «размотают» как-то этот инструмент. То же самое касается СПб Биржи: чем длиннее и сложнее цепочка учета прав, тем выше риск. Поэтому простая цепочка БЭБ-BONY работает, а цепочка BONY-Euroclear-НРД-БЭБ сломалась.

Тоже самое касается и всех расписок ГДР. Например когда в апреле 2018 грохнули санкциями Дерипаску, я на всякий случай продал свои расписки Русагро, потому что мне было непонятно, что будет, если движение прав из-за санкций прекратится. Прошло 4 года и этот риск сработал, но в другом виде безусловно.

( Читать дальше )

Инфляционные ОФЗ: что это и как работает

- 28 апреля 2022, 13:42

- |

Сейчас у всех на слуху инфляционные ОФЗ, потому что в России сильно разогналась инфляция. И считается, что это top pick на сегодняшний день. Отчасти, мы согласны с этим, но есть и свои нюансы.

В этой статье мы расскажем вам о том, что из себя представляют инфляционные ОФЗ, как они работают и имеет ли смысл их сейчас покупать.

Линкеры

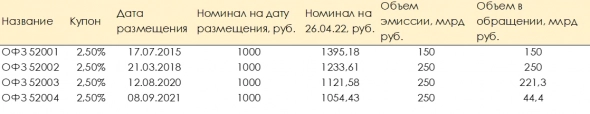

ОФЗ-ИН — это официальное название гособлигаций с Индексируемым Номиналом. Такие ОФЗ начинаются на 52ХХХ. Выпускаются Минфином РФ, как и другие ОФЗ. Купоны по ним платятся 2 раза в год. На рынке их называют линкерами.

На Московской бирже сейчас торгуется 4 выпуска:

Купонная ставка маленькая и одинаковая у всех выпусков — 2,5%. Но т.к. номинал всегда прирастает на значение инфляции, то купон в рублях тоже растет.

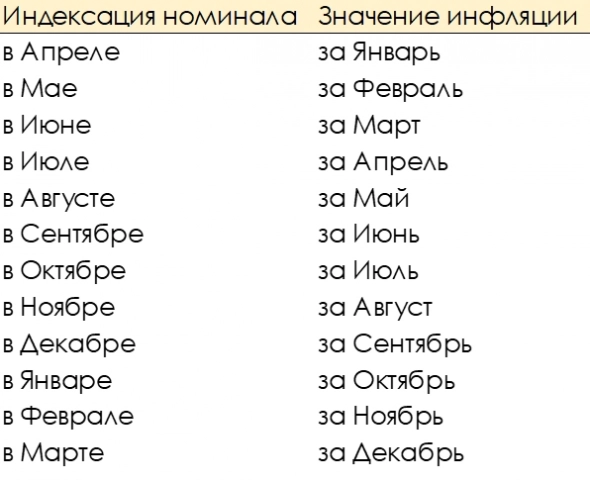

Как происходит индексация номинала

Номинал индексируется на темп роста инфляции с задержкой в 3 месяца.

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 9 )

О безопасности брокерского счета

- 05 апреля 2022, 07:31

- |

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

В этом материале конкретизируем риски утраты активов и способы их блокирования.

На самом деле, источников угрозы мало, всего 2, но у каждого из них много вариантов развития.

Риск первый. Убыток на соседнем брокерском счете

( Читать дальше )

Российский Lehman Brothers: УНИВЕР КАПИТАЛ.

- 29 марта 2022, 08:51

- |

Бакс — не понятная ситуация. Покупать дорого — продавать дешево. Еще и комиссия 12%.

франк, фунт — в нал не вывести, но как вариант подумываю.

ОФЗ — ставка сейчас значительно ниже ставки вклада (13,5% против 20,5% с учётом налога).

Голубые фишки — жду когда выпустят нерезидентов.

Высвобожденные ден средства направляю, по старой традиции, на 3-6 месячные вклады под 20-25% годовых. Попутно расходуя ден средства на предметы потребления. Покупаю оптом с хорошими скидками.

Интересная статья на пикабу pikabu.ru/story/rossiyskiy_lehman_brothersuniver_kapital_chto_sluchilos_obyasnyayu_prostyimi_slovami_8952640#comments

Фондовая секция Московской биржи закрыта уже с 25 февраля. Такого длительного перерыва не было с начала её существования — с 1993 года. Биржа и Банк России выражают очень туманные формулировки, почему это сделано и не дают никаких точных сроков, когда всё откроется. Тем не менее, 21 марта открылись торги облигациями федерального займа РФ (ОФЗ), и вскрылась очень нехорошая история. В этом посте я постараюсь перевести с биржевого языка на русский, что же всё-таки произошло с брокером «Универ Капитал», и какие уроки из всей этой ситуации мы с вами можем вынести.

( Читать дальше )

Пирамида РЕПО: как у инвесторов отобрали имущество

- 23 марта 2022, 00:01

- |

Инвесторы погорели на маржинколле прокладки между ними и владением ценными бумагами.

Выявился новые (старый) способ потерять свои деньги. Если раньше нас имели налоговики, банки, <вырезано цензурой> и операторы сотовой связи, то теперь к этой омерзительной четвёрке добавляется ещё и брокер с НКЦ. Сегодня вначале на Смартлабе, а потом в менее умных местах начала передаваться по сарафанному радио новость о маржинколле брокера УНИВЕР Капитал.

Ссылку я дал выше, но повторю вкратце:

НКЦ (группа компаний Московской биржи) закрыла позиции по ОФЗ брокера УНИВЕР Капитал. Брокер в письме сообщил о соответствии «правилам клиринга». А так как ОФЗшки были не только брокера, но и его клиентов, то под нож пошли все позиции, в том числе облигационных инвесторов.

В резне пострадало 82 человека, 2 упаковки корвалола и сотрудники брокера, которые вполне возможно скоро отправятся искать новую работу. Всего клиентских активов было продано на сумму 1,08 млрд. рублей, но самое интересное выяснилось потом: оценка проданных активов на закрытие составила сумма в 1,25 млрд. рублей. Т.е. инвесторов УНИВЕР Капитал нагрели на 173'814'785 рублей всего лишь за один день. Такое случается, когда вас обувают не только в детстве, но уже и будучи взрослыми людьми.

( Читать дальше )

Какого брокера выбрать, чтобы не потерять вложения? (личные счета, ссылки и взгляд банкира)

- 17 марта 2022, 17:04

- |

Поэтому вот вам моё видение ситуации, может кому-то поможет. В телегу много вопрос пришло, поэтому решил написать сжатый пост.

Продолжение — Обзор Интерфакса с мнением крупных участников и экспертов smart-lab.ru/blog/783009.php

Пункт 1 — риски брокера.

Если кто-то думает, что ваши бумаги/деньги в сохранности на брокерском счёте, то предлагаю обратиться к кейсу одного из старейших брокеров «Энергокапитал», который увлекся маржиналкой и использованием средств клиентов. www.kommersant.ru/doc/3869037 Самое важное из статьи:

«Решение суда в пользу истца (Конкурсного управляющего по банкротству. — мое примечание) стало возможно благодаря тому, что средства клиентов «Энергокапитала» учитывались на общем специальном брокерском счете. «Ведение клиентских счетов носило информационный характер, то есть не указывало на реальное обособленное хранение денежных средств»,— говорится в тексте мотивировки суда.»

( Читать дальше )

Влияние девальвации на бизнес экспортеров. Угольщики

- 16 марта 2022, 11:29

- |

Всем привет!

Продолжим оценку влияния ослабления национальной валюты на финансовые результаты экспортеров в 2022 году. Напомню, что средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс — 110 руб., то есть рубль снизился на 50%. Предыдущий обзор для нефтегазовых компаний делался для курса 120 рублей за доллар.

Начнем с Распадской, которая в ближайшее время должна была быть выделена из Евраза, но после санкций Великобритании на Абрамовича 11 марта вышла следующая новость:

Evraz приостановил выделение своих угольных активов, консолидированных на базе «Распадской», на неопределенный срок до разъяснений от регуляторов Великобритании и российских властей, следует из сообщения компании.

«Evraz объявляет сегодня, что приостанавливает процесс выделения своих угольных активов, консолидированных в ПАО „Распадская“, на неопределенный срок, поскольку компания ожидает разъяснений относительно нормативных ограничений как от Управления по осуществлению финансовых санкций (OFSI),… после уведомления о финансовых санкциях, опубликованного 10 марта 2022 года, так и от российских властей о правах акционеров распоряжаться акциями, полученными в рамках процесса разделения», — говорится в сообщении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал