Избранное трейдера Николай ☮

Экономический дайджест 17.11.2019

- 17 ноября 2019, 19:14

- |

Пара доллар/рубль на прошедшей неделе мало изменилась и закрылась на уровне 63.7675. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 600, с 25 700 до 26 300. Индекс РТС снизился и закрылся на уровне 1449.42 (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) установил новый исторический максимум (564.93) и закрылся на уровне 562.49. Подробнее слушайте в программе «Итоги недели».

Мировые рынки

( Читать дальше )

- комментировать

- 2.8К | ★7

- Комментарии ( 0 )

36 правил инвестирования

- 16 ноября 2019, 17:52

- |

Известный финансовый консультант Бен Карлсон предлагает следующие правила, которые помогут вам сохранить ваши инвестиции и спать спокойно!

⠀

1. Если вам нужны деньги через короткий промежуток времени, вам нельзя инвестировать в акции.

2. Если вы хотите большей доходности, то придётся принять больший риск.

3. Если вам нужны стабильные результаты, то придётся принять низкие доходности.

4. Чем больше ожидаемая доходность у стратегии, тем выше возможные потери.

5. Рынок акций постоянно растёт ⬆️ и падает ⬇️

6. Самый простой способ захеджироваться от падения фондового рынка — выйти в кэш

7. Риск постоянно меняет свою форму, но никогда не исчезает.

8. Не существует идеальной акции, инвестиционной стратегии или распределения активов.

9. Ни один инвестор не бывает прав всё время.

10. Ни одна стратегия не обыгрывает рынок всё время

11. Почти любой может обыграть рынок на коротком промежутке времени⌚

12. Размер активов под управлением может стать врагом хороших результатов.

13. Внешний блеск управляющего не транслируется в лучшие инвестиционные результаты.

14. ♂«Я не знаю,» — в большинстве случаев правильный ответ на вопрос о том, что случится на фондовом рынке.

15. Наличие обогатившихся друзей делает сложным составление хорошего финансового плана.

16. Если вы инвестируете в индекс, вы не можете обыграть рынок.

17. Если вы инвестируете в активные стратегии, вероятность проиграть рынку выше, чем обыграть.

18. Стратегия" купи и держи" означает, что вы имеете право на часть всей будущей прибыли компании, но и разделяете с ней все убытки.

19. Для стратегии «купи и держи» вы должны быть готовы к любому падению рынка.

20. Грамотная диверсификация подразумевает, что часть вашего портфеля будет проигрывать бенчмарку другой части портфеля.

21 Торговля внутри дня — очень тяжёлое занятие.

22 Обыгрывать рынок — очень тяжёлое занятие.

( Читать дальше )

Где можно узнать о владельцах контрольного пакета акций компании ?

- 15 ноября 2019, 14:53

- |

Перехожу в Сбер

- 15 ноября 2019, 14:18

- |

Перехожу в Сбер, выбрал данного брокера, быстро открыли счет, завел чуть денег, подключил Квик — ВСЕ БЫСТРО и УДОБНО мне понравилось! Возможно есть подводные камни… но посмотрим.

По Открытию, по выводу средств настораживает возможная Повышенная комиссия https://smart-lab.ru/mobile/topic/537098#

если что подобное будет отпишусь. Жаль конечно покидать Открывашку но грабительская комиссия за «Озеленение Луны напрягает»)

Ипотека - общественное антиблаго

- 15 ноября 2019, 10:02

- |

К ипотеке данное определение вполне относится!

Ипотека снижает доступность жилья

Начнём с ключевого тезиса экспертов по недвижимости, что ипотека повышает доступность жилья для населения. Это совершенная неправда. Доступность товара увеличивается при снижении его цены или при росте дохода покупателя (при условии неизменности цен). Что делает ипотека? Она увеличивает цены на недвижимость (об этом ниже) и снижает ваш доход (потому что нужно выплачивать не только тело кредита, но и проценты). То есть работает точно в противоположном направлении, чем было заявлено.

Цены на недвижимость растут

( Читать дальше )

Мир на грани коллапса. Что вангует Рэй Далио?

- 14 ноября 2019, 16:29

- |

Так вот в его последнем посте в LinkedIn (заблокировано Роскомнадзором), он написал пост на пару страничек. О чем он там?

- основное жопито — это исполнение обязательств пенсионных фондов и здравоохранения. Бэбибумеры счас начнут массово болеть и получать пенсии, и фонды просто не смогут выполнить своих обязательств.

- Почему? Потому чтобы платить нормально, фонды эти должны зарабатывать 7% годовых, а с текущими низкими доходностями они этого делать не смогут.

- Государства продолжают очень много занимать

- нельзя переварить столько госдолга, сколько выпускается сейчас не подняв ставки

- именно поэтому центробанки печатают деньги и выкупают долги

- политика центробанков привела к тому, что много денег у тех, кто хочет инвестировать а не у тех, кто хочет тратить больше.

- самое большое число компаний с дот-ком-баббла не получают прибыли или даже не имеют плана ее получения.

- огромное количество денег у инвесторов позволяет впаривать им мечту.

- бабки бесплатны для тех, у кого они есть и кто кредитоспособен, и недоступны для тех, кто в них нуждается

- это создает разрыв между бедными и богатыми

- снижать пенсии и страховые выплаты

- повышать налоги

- печатать бабки

Если повысить налоги на богатых, то богатые побегут от налогов туда, где классовый разрыв между богатыми и бедными не так велик.

В общем, набор обстоятельство создает неустойчивость и больше нельзя делать то же самое, что делали с 2008 года.

Мир приближается к смене парадигмы.

- комментировать

- 10.4К |

- Комментарии ( 92 )

Как обеспечить детей до конца жизни

- 11 ноября 2019, 13:58

- |

Не подавай нищему милостыни, но дай ему удочку и научи удить рыбу

Давайте определимся с позицией. Я написал статью для тех, кто считает, что рождение и воспитание детей — это наш биологический долг. Кто не согласен — не тратьте свое время и закройте браузер.

Теперь следующий вопрос. А правильная ли вообще цель “сделать так, чтобы наши дети ни в чем не нуждались до конца жизни”?

Тут выскажу свое мнение. Сама формулировка цели скорее ложная. А вот намерения вполне себе неплохие. Давайте рассуждать с позиции выгоды и эгоистичных целей.

( Читать дальше )

Где то тут кроется ИПОТЕЧНАЯ засада.

- 10 ноября 2019, 12:58

- |

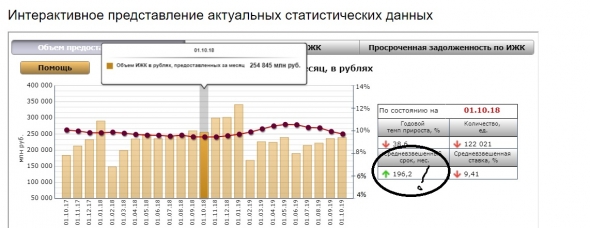

Вы когда нибудь смотрели статистику ипотечного кредитования?

Там много колонок, но основных немного.

В 2009 году к марту выдали 1 трлн рублей в ипотеку и задолженность по этому триллиону повисла на 191 месяц

https://cbr.ru/statistics/table/?tableId=4-1

Если разделить одно на другое то выходит, что все имеющиеся ипотечники должны выплачивать в месяц по 5 млрд рублей в месяц.

Дальше рынок развивался, ставка снижалась с 14 % до 8-9 % и к 2019 году мы имеем совершенно другую картину

Общая задолженность ипотечников на октябрь 2018 года составляла 6 трлн с горизонтом выплат на 196 месяцев вперед.

https://cbr.ru/statistics/pdko/mortgage/ml/

( Читать дальше )

Дно по недвиге пройдено

- 08 ноября 2019, 13:04

- |

В общем в предыдущем обзоре smart-lab.ru/blog/507786.php мы выяснили, что на цену оказывают влияние по сути два фактора — ввод нового жилья и количество ипотеки. С вводом у нас все ПОКА хорошо — предложение на рынке очень большое. Хотя новый регламент участия в новостройках УЖЕ ощутимо изменил цены. Что с ипотекой?

Привлекательность ипотеки в первую очередь зависит от ипотечных ставок, а те в свою очередь от ставки рефинансирования. А ставка рефинансирования( так же как и ставки по ОФЗ) у нас сейчас на ИСТОРИЧЕСКОМ минимуме. В 2015 году ипотеку можно было взять под 12%, сегодня под 8%. А значит обслуживание ипотеки для заемщика на 30% (!!) дешевле. Номинальные цены на бетон почти не изменились c 2015, согласно IRN

( Читать дальше )

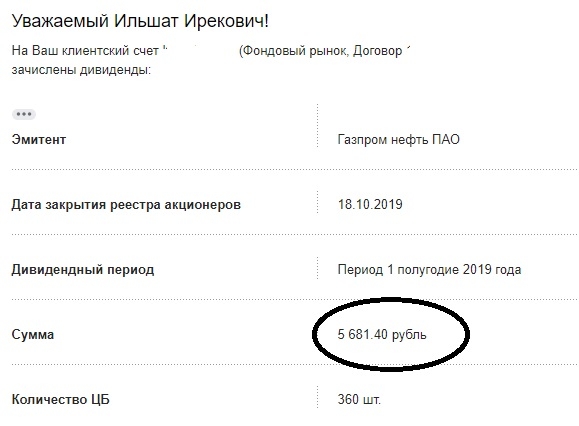

На пенсию в 65. Старт сезона БДС 19-20. Пришли дивиденды от ГазпромНефть. Налог на имущество вырос на 20%. Почему дивиденды выигрывают у коммерческой недвижимости...

- 07 ноября 2019, 06:57

- |

Ну вот, пришли первые дивиденды в новом сезоне БДС 19-20 (Большой Дивидендный Сезон, ноябрь19-октябрь20).

Итак, получил дивиденды, что я с ними буду делать?

Мой алгоритм прост как «дважды-два» (хотя 80% будут убеждать, что я ошибаюсь, ну да...

На самом деле это замечательно, что только 2% могут держать акции, получая дивиденды. Иначе был бы «тихий ужос»).

1) 11 ноября получу 3 тыра от зарплаты на ИИС, плюсую дивиденды, на круг 8600 руб.

2) Зайду 12-13 ноября на доход.ру/дивиденды.

По формуле Доходность=Дивиденды(УтвержденныеИлиПрогнозируемые)/ЦенаАкцииВмоменте БольшеИлиРавно СтавкиЦБРФ,

буду покупать акции, которых в моем портфеле мало. Скорее всего это будут Магнит, Детский Мир.

3) Все. Никаких ребалансировок и телодвижений. Каждый день минут 20 трачу на просмотр новостей БКС на quote-spy.com, очень уж мне нравится,

как они манипулируют сознанием. Наблюдаю со стороны за «марлезонским балетом». Ну я же физкультурник, а там мастера спорта, пусть молотят брокерскую комиссию, берут плечи и шорты одевают. Кто то же должен приносить хорошие дивиденды для ПАО Мосбиржа (эти акции в моем портфеле присутствуют).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал