Избранное трейдера businessangel

От рассвета до заката - к чему ведут наши цели? Радость пути и таинство горизонта.

- 15 ноября 2019, 12:07

- |

Важная, хотя и промежуточная цель — всё большее насыщение жизни и развитие внутренней свободы.

Для чего?

Это плацдарм для новых подлинных целей. А подлинные цели это высокая жизнь.

Как происходит насыщение?

1. Знания

2. Умения

Они должны быть наиболее инвест привлекательными. Это значит нести макс. пользы на единицу затраченного усилия на их усвоение. Макс. польза достигается за счёт обширности применения, нужности, силы воздействия и не устаревание.

3. Физ форма — здоровье в основе, развитость в продолжении здоровья. Здоровье ума, психологии и тела. Развитость это общий «физ интеллект».

4. Материальное наличие — обладание нужными мат средствами и возможностью приобретать и использовать какие только потребуются. Вся материя, включая и еду, ароматы, визуальное, тактильное — всё максимально лучшее.

5. Свободные время и свободные личностные ресурсы

6. Проживание в насыщенной и умно организованной местности. Насыщенная, это например горы, океан, колоритная и дающая много возможностей природа, обустроена местность. Путешествия по наиболее необычным и ценным местам.

( Читать дальше )

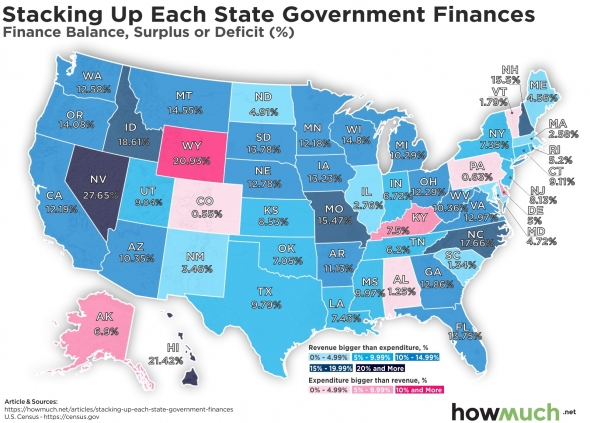

США. Snapshot финансового состояния каждого штата

- 15 ноября 2019, 07:41

- |

В ноябре 2019 года долг США впервые превысил 23 триллиона долларов . Из-за более высоких государственных расходов и снижения налогов в соответствии с новыми налоговыми кодексами 2017 года дефицит бюджета также является самым большим с 2012 года.

Чтобы получить лучшее представление о финансовом благополучии на уровне штатов, в наших двух новых визуализациях мы рассмотрим, как расходы каждого штата сравниваются с доходами.

- В 2017 году общий доход правительств штатов составил 2,55 трлн. Доходы поступали от налогов, доходов страхового траста, межправительственных доходов и других источников.

- Общие расходы на правительства штатов в 2017 году составили 2,31 трлн. долларов США. Эти расходы включали межправительственные расходы, текущие операционные расходы, помощь и субсидии, проценты по долгам, другие расходы, а также страховые выплаты.

( Читать дальше )

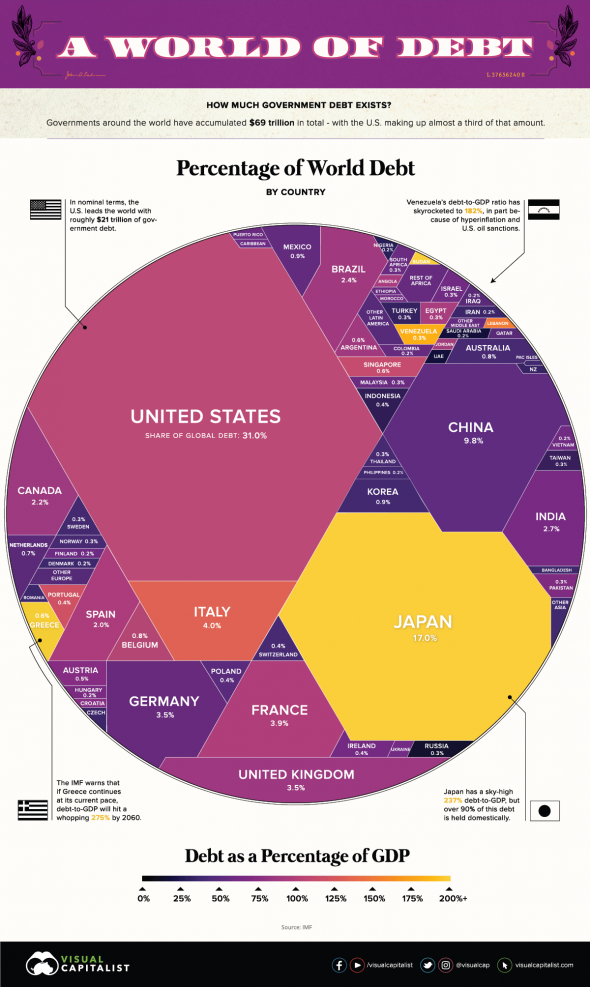

69 триллионов долларов мирового долга в одной инфографике

- 15 ноября 2019, 07:04

- |

Два десятилетия назад общий государственный долг оценивался в 20 триллионов долларов.

С тех пор, согласно последним данным МВФ, это число возросло до 69,3 триллиона долларов при соотношении долга к ВВП 82% — это самый высокий показатель за всю историю человечества.

Какие страны должны больше всего денег и как эти цифры сравниваются?

Региональная разбивкаДавайте начнем с рассмотрения на континентальном уровне, чтобы получить представление о том, как мировой долг разделен с географической точки зрения:

( Читать дальше )

Установка стоп-приказов от экстремумов

- 14 ноября 2019, 15:58

- |

( Читать дальше )

Тяжела диктаторская жизнь

- 14 ноября 2019, 14:12

- |

Отрывок из статьи про тяжелую диктаторскую жизнь.

Еще 9 поучительных экспериментов над мышами и крысами, проливающих некоторый свет и на нашу с вами жизнь, приведены в оригинале статьи, ссылка на который приведена в конце публикации.

Галеты и эполеты

Французский исследователь Дидье Дезор из Университета Нанси опубликовал в 1994 году любопытную работу под названием «Исследование социальной иерархии крыс в опытах с погружением в воду».

Изначально в опыте участвовало шесть классических белых лабораторных крыс. Когда приходило время кормежки, их помещали в стеклянный ящик с единственным выходом наверху. Этот выход представлял собой тоннель-лестницу, спускавшуюся на дно соседнего стеклянного резервуара, наполовину наполненного водой. На стене резервуара с водой размещалась кормушка, к которой крыса, вынырнув из тоннеля на дне, могла подплыть и выхватить оттуда галету. Однако, чтобы съесть ее, животному необходимо было вернуться обратно на твердую поверхность лестницы.

( Читать дальше )

Правдивая ложь в инвестициях

- 13 ноября 2019, 18:21

- |

Существует мнение, что инвесторы зарабатывают миллионы, знают, куда вкладывать деньги, и всегда могут сказать, когда произойдет очередной финансовый кризис или резкий подъем. На самом деле, многие «легендарные» инвесторы не знают основных правил в инвестициях, об этом ниже.

- Легче сказать “Я буду алчным, когда все другие боятся”, чем сделать это в жизни.

- Разница между отличной компанией и отличной инвестицией может быть огромной.

- Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

- Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как правильно инвестировать.

- Эрик Фалькенштейн сказал: “У теннисистов экстра-класса 80% ударов достигают цели, у теннисистов-любителей 80% ударов оказываются неудачными. То же самое происходит в борьбе, шахматах и инвестировании. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках”.

- Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности. Кто эти счастливчики? Я не знаю, но, скорее всего, все они известные люди.

- Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление индексного фонда.

- Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

- Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

- Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. То же самое можно посоветовать и по поводу ETF.

- Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

- Следует слушать того аналитика, который не боится признавать свои ошибки.

- Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

- В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

- Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

- Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

- Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

- Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

- Не доверяете тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей CNBC.

- Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

- Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

- Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле. Даже не пытайтесь.

- Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, именно это и происходит.

- Снижение издержек обращения – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

- Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

- На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

- Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

- Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

- Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

- Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

- Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

- Лучшие в мире инвесторы больше понимают психологию, чем финансы.

- Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

- Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

- Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

- Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

- Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Подобные перемены произойдут и в следующем десятилетии, но никто не знает, кто будет где.

- Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

- Президент имеет меньше влияние на экономику, чем многие считают.

- Следующая рецессия будет совершенно другой, чем последняя.

Про направленную торговлю опционами!

- 13 ноября 2019, 17:59

- |

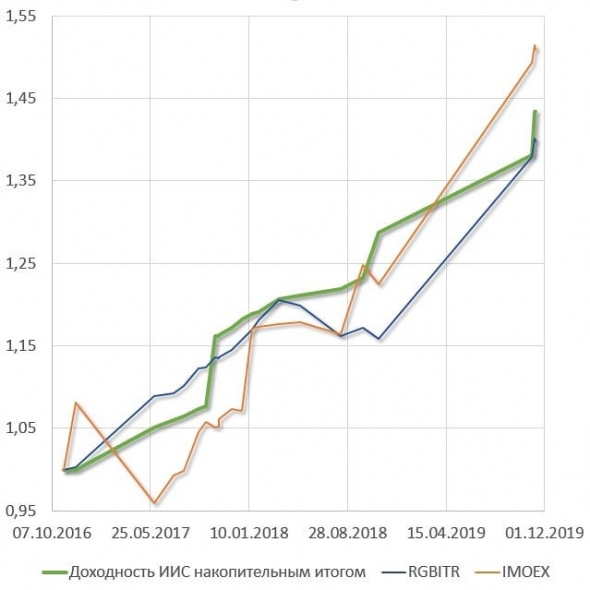

Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал