Избранное трейдера А-Робототехник

Поиск лоха...

- 10 июня 2020, 01:39

- |

Возьмём бизнес. Бизнес говорит, что ему никто не помогает. Центральный банк сегодня сказал, что опасается того, что население войдёт в режим экономии и перестанет тратить деньги. Экономика встанет. Нужно что — то делать.

Проблема Лоха заключается в том, что ему во громко говорят что ипотека 6,5%. До конца года ничего не нужно платить. Заходим на сайт ПИК. Выбираем квартиру в ЖК на приличном удалении. Крайняя станция. ЖК Бунинская Аллея. Срок сдачи 2021 год.

Стоимость квартиры в 24 кв метра составляет 5,3 млн рублей! 24 квадрата за 5,3 млн рублей!!! Это крайняя станция на ветке метро до которой от самой ближней станции кольцевой пилить почти 1 час! Если ехать чуть дальше по кольцу или просто за кольцо, то только на метро пилить больше часа!

24 квадрата!

Проблема Лоха не заканчивается. Экономика же должна расти. Лоха ждут все. Берём доставку из нескольких ресторанов и выбираем максимально простые блюда. Смотрим по нескольким, чтобы быть более объективными. Фактически это просто доставка и какая разница она из ресторана или нет. Вы будете есть из пластика и всё еле теплое. Просто порция отварного риса стоит 200 рублей! Порция 200 гр. Берём простой салат из сыра и помидор и получаем 750 рублей! Берём просто салат из капусты и 450 рублей!

( Читать дальше )

- комментировать

- 10.6К | ★33

- Комментарии ( 94 )

Давайте торговать без стопа.

- 05 июня 2020, 15:51

- |

Мы продолжали торговать российский рынок наинвесторские деньги.

Спустя некоторое время торговли и серии очень ощутимых стопов, от нашего «Главного» пришла идея: — “А зачем вы тут стопитесь? Ничего же не поменялось на рынке! Да и общий вектор движения цены остался прежним. Можно же здесь просто докупиться, а когда цена пойдет в нашем направлении, мы эти лишние лоты скинем, и, получается, останемся сидеть дальними лотами.” — «Хм...» — подумали мы – «В целом, прикольная идея. Но не сильно ли это рискованно? А когда цена пойдет без откатов и будет разрывать наш счет, как себя вести?»

На эти вопросы был дан однозначный ответ — “Не нужно волноваться — это трейдинг! Риск всегда есть. А вот такие разносы, которых вы боитесь, случаются крайне редко. Когда это будет, мы сразу это поймем, и выйдем в ноль”. На этом и порешали, начали торговать без стопов…

( Читать дальше )

Как пользоваться системой быстрых платежей?

- 29 мая 2020, 21:29

- |

Я решил перейти на новую систему быстрых платежей. В ней переводы осуществляются мгновенно по номеру телефона.

Как всё организовать? В различных банках по разному.

Как сделал я.

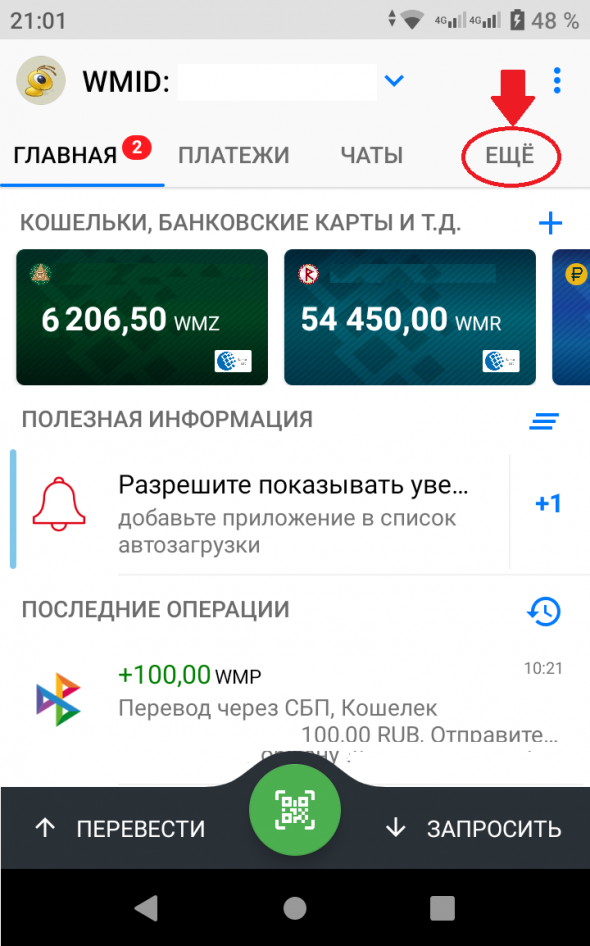

1) открываем свой keeper и нажимаем на любимую клавишу трейдера «ЕЩЁ»:

Деньги на кошельках — фотошоп

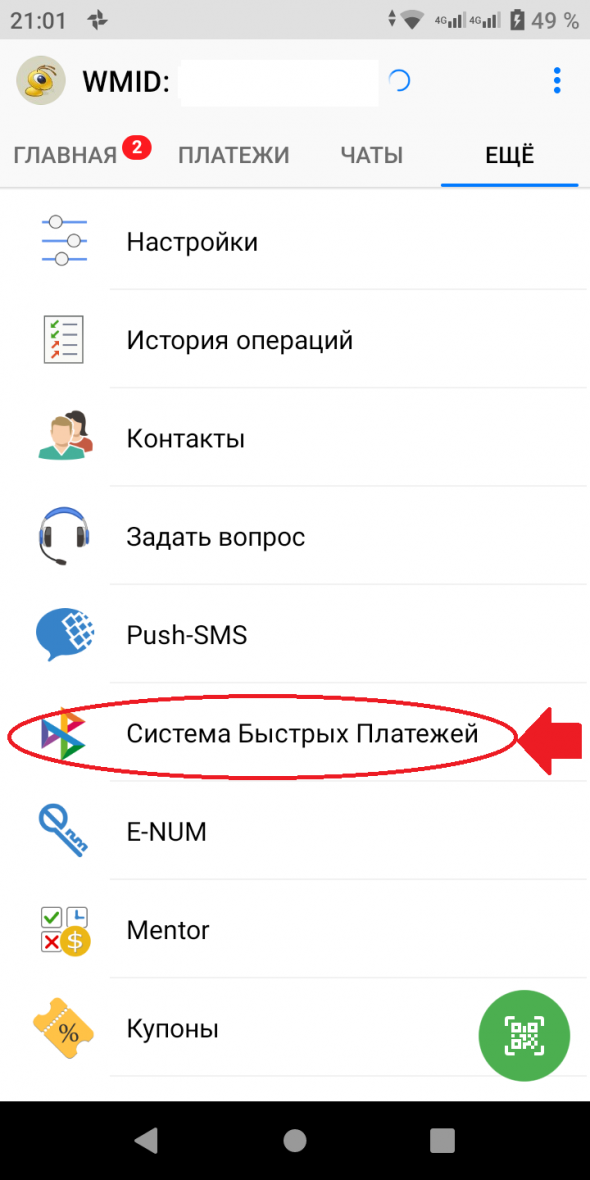

2) Далее выбираем пункт меню «Системы Быстрых Платежей»:

( Читать дальше )

Как подключить бесплатные быстрые платежи в сбербанке.

- 29 мая 2020, 00:57

- |

Возможно баян, но сбербанк по тихому подключился к системе быстрых платежей чтобы его не штрафовали, но спрятал глубоко в настройках включение быстрых БЕСПЛАТНЫХ(до 100 000 руб. в месяц) межбанковских платежей и только в мобильном приложении, чтобы никто не нашел… Альфа-банка «по дружбе» обнародовала как найти, делюсь:

- комментировать

- 11.3К |

- Комментарии ( 32 )

Реалии нашей жизни на ЗЕМЛЕ

- 27 мая 2020, 21:26

- |

Однажды одного пожилого профессора менеджмента попросили прочитать лекцию по личному тайм-менеджменту высшим руководителям крупных североамериканских корпораций. Немного подумав, он решил построить занятие на наглядном примере.

Когда слушатели уже приготовились конспектировать лекцию, он неожиданно для всех вынул из-под стола большую пустую стеклянную вазу, которую затем заполнил теннисными мячами. Когда в вазу уже больше было нельзя поместить ни одного теннисного мяча, он спросил слушателей, заполнена ли ваза.

Все без исключения слушатели с энтузиазмом ответили «Да!», после чего профессор сделал паузу и тихо спросил «Вы уверены?».

Затем он вынул из-под стола коробку, полную мелкой гальки и начал сыпать гальку в вазу. Естественно, галька стала заполнять пустоты между теннисными мячами. После того, как галька уже больше не помещалась в вазу, он снова спросил слушателей, заполнена ли теперь ваза.

( Читать дальше )

Качаем исторические данные с MOEX!

- 24 апреля 2020, 20:29

- |

import requests

import datetime

import pathlib

SECIDs = ["GAZP", "BANEP", "LKOH"]

DISK = "E"

for SECID in SECIDs:

from_date = "2020-05-04"

to_date = "2005-01-03"

while str(to_date) != from_date:

to_date = str(to_date)

to_date = to_date.split('-')

a = datetime.date(int(to_date[0]), int(to_date[1]), int(to_date[2]))

b = datetime.timedelta(days=140)

to_date = a + b

pathlib.Path("{}:/{}/{}".format(DISK, "Database_MOEX", SECID)).mkdir(parents=True, exist_ok=True)

filename = SECID + "_" + str(to_date) + ".csv"

with requests.get("http://iss.moex.com/iss/history/engines/stock/markets/shares/boards/tqbr/securities/{}.csv?date={}".format(SECID, to_date)) as response:

with open("{}:/Database_MOEX/{}/{}".format(DISK, SECID, filename), 'wb') as f:

for chunk in response.iter_content():

f.write(chunk)Для начала пройдемся по его плюсам и минусам. Самый главный минус, что этот парсер качает только определенный период, который уникален для каждой акции, судя по всему для увеличения этого периода надо кинуть бирже на лапу:), и то что информация предоставляется за день, теперь перейдем к плюсам: можно выкачивать историю за определенный период для нескольких инструментов сразу (их количество ограничивается лишь количеством инструментов на мосбиржи), есть возможность назначать диск для сохранения информации, быстрота выгрузки данных.( Читать дальше )

- комментировать

- 17.5К |

- Комментарии ( 41 )

Принципы инвестирования. Ребалансировка портфеля.

- 24 апреля 2020, 12:08

- |

Ребалансировка портфеля – важный механизм, который без особых усилий со стороны инвестора позволяет увеличивать доходность вложений. Суть ее заключается в поддержании долей активов в инвестиционном портфеле в одинаковом состоянии.

Например, после активного мозгового штурма вы приняли решение, что ваш портфель будет состоять из 50% ETF SPY ( ETF S&P500 ) и 50% TLT(ETF долгосрочных казначейских облигаций США).

На момент формирования портфеля (год назад) SPY стоил 280$ и вы купили 100 шт. Общая сумма вложений в SPY составила 28 000$. Одновременно вы купили 224 шт. TLT по цене 125$. Общая сумма вложений в TLT тоже составила 28 000$. Вы получили сбалансированный по деньгам портфель из 50% SPY и 50% TLT стоимостью 56 000$.

Пришло светлое сегодня и теперь SPY стоит 218$ за шт. и стоимость части портфеля, состоящей из SPY равна 218$ * 100 шт. = 21 800$. А TLT сегодня стоит 166$ за шт. и стоимость части портфеля из TLT равна 224шт. * 166$ = 37184$. Общая стоимость всего портфеля составляет 58 984$ (Да-да, и в кризис можно получать доходность выше рынка).

( Читать дальше )

МАТЕМАТИКА РЫНКА

- 23 апреля 2020, 01:17

- |

Сегодня я хочу показать очень простую математику, которую многие не замечают.

👉Итак, вы купили актив за 60 рублей. Сколько максимум вы потеряете, если актив упадёт практически до нуля?

👉Максимум вы потеряете 100%.

👉А если вы купите тот же актив за 10р., сколько вы заработаете, если актив снова вырастет до 60р.?

👉Доходность составит 600%.

💁В этом заключается особенность рынка. Упасть он может максимум на 100%, а вот по росту ограничений нет! Рост может быть и 200% и 500% и 1000%.

🤷♀Только вот падает рынок очень очень быстро, а отрастает медленно и с коррекциями.

☝️Ещё один важный момент заключается в том, используете ли вы плечи при инвестировании или нет. Если да, то ваш капитал может обнулиться ещё до того момента, пока актив упадёт на 100%. А если плечи вы не используете, то больше чем на 100% активы не снизятся! Поэтому я всегда говорю о том, что покупать акции и облигации нужно ТОЛЬКО НА СВОИ ДЕНЬГИ, без использования заёмных.

( Читать дальше )

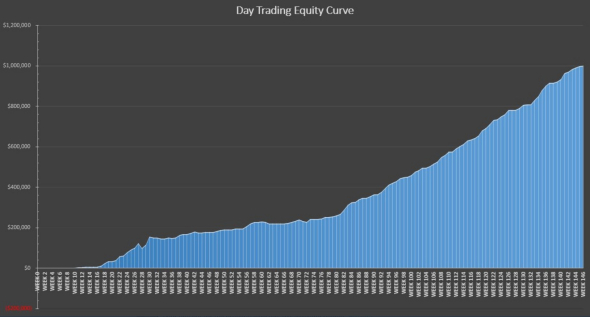

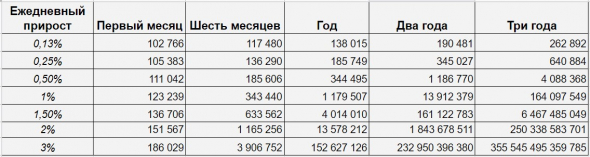

Compound interest - основной постулат человека, желающего заработать.

- 18 апреля 2020, 15:01

- |

Рынок всегда будет двигаться. Это нужно, чтобы кто-то зарабатывал. Поэтому и мы двигаемся за ним.

Есть еще одно популярное мнение: надо высиживать движения. “Trend is your friend”. И прочее. Если ты не взял хорошее движение, то трейдерское сообщество смотрит на тебя с недоумением. Все гонятся за красивыми сделками. Один хороший трейд — как говорит Майк Беллафиоре. При этом влезая в убытки и отыгрывая их.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал