SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Fedor Bobkov

Я хорошо зарабатываю, т.к. люблю свою работу!

- 04 марта 2013, 13:45

- |

Добрый день! Как я писал в предыдущих блогах, мы вскоре развернемся и быстро поедим в теплые южные края) Как Вы видите падение от хая 28.01.13 164 030 до сегодняшнего лоя (на 13-45 ) 149 650 составило почти 10%. Корпоративный счет увеличился на 23%. Работал только от шорта!!! Напоминаю, формирую позицию 2-3 раза в год, заранее т.к. средства очень значительные! Прогнозы даю только среднесрочные, внутри дня только улучшаю основную позицию или работаю на своих собственных средствах. Кстати использую тоже макс. 3 плечо! На выходные уходил в шорте, сегодня добавил шорт по 151. Откупил по 150(фото в конце)., понимая важность уровня, думаю пока постоим, как минимум...

По основной позиции остаюсь в шорте с 2 плечами… цель мин. 138-140 по RI. Вот только лед на солнце подтает, потом немного подморозит и под горочку полетим с ветером!

Примерно неделю назад решил разом ответить тем странным личностям, которые очень любят работать языком и считать чужие деньги. Привожу документальную прибыль по собственному счету за последние две недели, соблюдая (а как бы Вы хотели) все правилы конфиденциальности!

( Читать дальше )

По основной позиции остаюсь в шорте с 2 плечами… цель мин. 138-140 по RI. Вот только лед на солнце подтает, потом немного подморозит и под горочку полетим с ветером!

Примерно неделю назад решил разом ответить тем странным личностям, которые очень любят работать языком и считать чужие деньги. Привожу документальную прибыль по собственному счету за последние две недели, соблюдая (а как бы Вы хотели) все правилы конфиденциальности!

( Читать дальше )

- комментировать

- 43 | ★11

- Комментарии ( 82 )

Чего не хватает при анализе рынка или хватит ругаться

- 04 марта 2013, 13:15

- |

Привет смарт лаб, я хочу поразмышлять о том, насколько безответственно к деньгам относится смарт лаб по всем параметрам. В осносном я смотрю на категории которыми «мыслит» / отображает главная страница, а точнее, о чем «главная страница» размышляет очень редко.

0. Блин ну почему вы долбитесь в три инструмента? (вы можете сказать, ой! да все остальное не ликвидное! Да у вас и денег то у всех мало чтобы рынок двигать) У вас на глазах проходят сумасшедшие среднесрочные движения в акциях ( аэрофлот, дикси, м-видео, соллерс, нмтп и тд. тп) и в эти движения можно заходить тупо на дневных / часовых графиках при пересечении нижней EMA2 lines верхней, и даже не понимать что там происходит с акцией, какие катализаторы рынком ожидаются в ближайшем будущем

А вы все ищете свою нишу в инструментах, которые либо стоят в пиле, либо падают

1. Корреляции и волатильность. Очень жалко, что практически «никто» не считает эти корреляции. Все как бы думают, что оно само собой получается на уровне подсознательном. А вот и нет. Люди элементарно не знают формул расчета ковариации, корреляции и бэты. Практически никто не в состоянии подкачать в excel ряды котировок, понять, что наш рынок например не коррелирует с Америкой уже очень давно, что есть только «некая отрицательная альфа» при движениях рынков вниз. Все только это и говорят посмотрев на график, а вот посчитать за 5 минут эту силу раскорреляции ну вот никто не может.

( Читать дальше )

0. Блин ну почему вы долбитесь в три инструмента? (вы можете сказать, ой! да все остальное не ликвидное! Да у вас и денег то у всех мало чтобы рынок двигать) У вас на глазах проходят сумасшедшие среднесрочные движения в акциях ( аэрофлот, дикси, м-видео, соллерс, нмтп и тд. тп) и в эти движения можно заходить тупо на дневных / часовых графиках при пересечении нижней EMA2 lines верхней, и даже не понимать что там происходит с акцией, какие катализаторы рынком ожидаются в ближайшем будущем

А вы все ищете свою нишу в инструментах, которые либо стоят в пиле, либо падают

1. Корреляции и волатильность. Очень жалко, что практически «никто» не считает эти корреляции. Все как бы думают, что оно само собой получается на уровне подсознательном. А вот и нет. Люди элементарно не знают формул расчета ковариации, корреляции и бэты. Практически никто не в состоянии подкачать в excel ряды котировок, понять, что наш рынок например не коррелирует с Америкой уже очень давно, что есть только «некая отрицательная альфа» при движениях рынков вниз. Все только это и говорят посмотрев на график, а вот посчитать за 5 минут эту силу раскорреляции ну вот никто не может.

( Читать дальше )

Теханализ, спекулянты инвесторы.

- 03 марта 2013, 23:06

- |

Пробежался по заголовкам, посмотрел некоторые опусы.

Доколе срачка будет ?

Один видите ли неправильно каналы чертит, другой армагедонид зазря, третий стоит в сторонке или публикует фото бабла, четвертый говорит вы должны быть в рынке 24 часа, ну да, все молодцы и каждому по способности.

( Читать дальше )

Доколе срачка будет ?

Один видите ли неправильно каналы чертит, другой армагедонид зазря, третий стоит в сторонке или публикует фото бабла, четвертый говорит вы должны быть в рынке 24 часа, ну да, все молодцы и каждому по способности.

( Читать дальше )

Способы манипулирования людьми с помощью средств массовой информации

- 03 марта 2013, 13:03

- |

Ноам Хомский — американский лингвист, философ, общественный деятель, автор книг и политический аналитик. Заслуженный профессор языкознания в Массачусетском технологическом институте и один и выдающихся деятелей науки XX века. Его фундаментальные труды в области теории языкознания и науки познания получили заслуженное признание в научном и преподавательском сообществе.

Ноам Хомский составил список 10 способов манипулирования с помощью средств массовой информации.

1- Отвлечение внимания

Основным элементом управления обществом является отвлечение внимания людей от важных проблем и решений, принимаемых политическими и экономическими правящими кругами, посредством постоянного насыщения информационного пространства малозначительными сообщениями. Прием отвлечения внимания весьма существенен для того, чтобы не дать гражданам возможности получать важные знания в области науки, экономики, психологии, нейробиологии и кибернетики.

«Постоянно отвлекать внимание граждан от настоящих социальных проблем, переключая его на темы, не имеющие реального значения. Добиваться того, чтобы граждане постоянно были чем-то заняты и у них не оставалось времени на размышления; с поля – в загон, как и все прочие животные (цитата из книги «Тихое оружие для спокойных войн»).

( Читать дальше )

Стереотип к роботам

- 01 марта 2013, 11:33

- |

Здравствуйте!

В последнее время часто слышу негативное отношение к роботам и алгоритмической торговле. Мнения в духе что робот может зарабатывать стабильно только если имеет преимущество в скорости, уникальный, никому не известный алгоритм. Для реализации подобных вещей требуется значительные затраты на инфраструктуру и т.п. вещи. С этим вполне можно согласиться если рассматривать HFT роботов.

Что касается роботов которые не имеют преимущества в скорости, реализованы на общедоступном софте, и к том же используют широкий набор параметров. Тут однозначно можно сказать что эти вещи крайне не стабильны, зачастую очень убыточны при попадании на не благоприятную фазу рынка.

Что же представляет из себя прибыльный, достаточно стабильный алгоритм?

Как я уже описывал ранее в блоге http://smart-lab.ru/blog/104642.php, идея должна иметь фундаментальный характер, т.е должно быть понимание за счет чего цена передвигается из точки A в точку B. В итоге имеем не набор множества статистических данных (как многие думают включает в себя алготрейдинг), а вполне простые правила для алгоритма, который можно 100% формализовать, запрограммировать, оттестить и пустить в бой.

( Читать дальше )

В последнее время часто слышу негативное отношение к роботам и алгоритмической торговле. Мнения в духе что робот может зарабатывать стабильно только если имеет преимущество в скорости, уникальный, никому не известный алгоритм. Для реализации подобных вещей требуется значительные затраты на инфраструктуру и т.п. вещи. С этим вполне можно согласиться если рассматривать HFT роботов.

Что касается роботов которые не имеют преимущества в скорости, реализованы на общедоступном софте, и к том же используют широкий набор параметров. Тут однозначно можно сказать что эти вещи крайне не стабильны, зачастую очень убыточны при попадании на не благоприятную фазу рынка.

Что же представляет из себя прибыльный, достаточно стабильный алгоритм?

Как я уже описывал ранее в блоге http://smart-lab.ru/blog/104642.php, идея должна иметь фундаментальный характер, т.е должно быть понимание за счет чего цена передвигается из точки A в точку B. В итоге имеем не набор множества статистических данных (как многие думают включает в себя алготрейдинг), а вполне простые правила для алгоритма, который можно 100% формализовать, запрограммировать, оттестить и пустить в бой.

( Читать дальше )

Путь алгоритмического трейдера

- 28 февраля 2013, 14:32

- |

Здравствуйте!

Решил еще раз опубликовать статью, что б она попала в раздел торговые роботы.

Хочу поделиться своим опытом и рассказать свой путь алгоритмического трейдера, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Решил еще раз опубликовать статью, что б она попала в раздел торговые роботы.

Хочу поделиться своим опытом и рассказать свой путь алгоритмического трейдера, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Грааль - БЕСПЛАТНО! без плюсиков, без ничего

- 28 февраля 2013, 11:18

- |

Уже много раз наблюдал, как люди здесь проявляют просто чудовищной силы интерес к довольно обычным системам. Более того, на ровном месте возникают интриги, что я считаю совсем не способствует здоровой атмосфере сайта. Попробую немного оздоровить ситуацию.

АЛЬЗО!

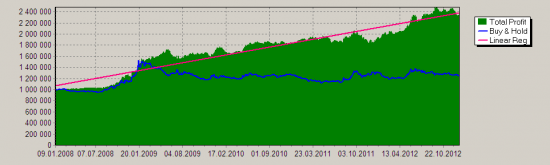

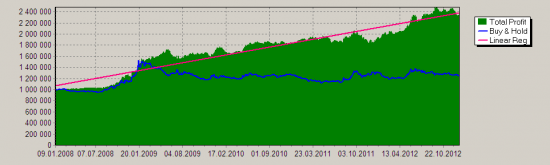

Показываю простейшую систему, на которой 30-40% годовых даже ребёнок сделает без проблем. Сперва эквити и характеристики:

Инструмент — ДолларРубль, исполнение на фьючерсе Si.

Тип системы — трендовая, по закрытиям дня (внутри дня ничего не делаем).

Эквити:

( Читать дальше )

АЛЬЗО!

Показываю простейшую систему, на которой 30-40% годовых даже ребёнок сделает без проблем. Сперва эквити и характеристики:

Инструмент — ДолларРубль, исполнение на фьючерсе Si.

Тип системы — трендовая, по закрытиям дня (внутри дня ничего не делаем).

Эквити:

( Читать дальше )

Риск менеджмент г***но

- 27 февраля 2013, 15:55

- |

Итак почему я пришёл к такому выводу, и о каком риск менеджменте идёт речь.Сразу прошу прощения если будут ошибки в тексте(я не русский).

ПРЕДИСТОРИЯ

Трейдингом я начал заниматься примерно 1,5 года назад.Через пол года самообразования в области трейдинга и 3-х месячным опытом работы на форексе, пришёл в проп трейдинговую компанию и начал скальпировать ФРТС.Так вот там система риск менеджмента такая: дают тебе счет и дают плечо на фортсе 1к10, тоесть чтобы торговать 1 контрактом ФРТС нужно обеспечение в 1000 рублей.Компания зарабатывает с комиссионных (4 рубля с круга берут) и 20 % с ежедневной прибыли.Внёс туда 15 косарей и начал торговать.Первоначальная просадка там 500 рублей и она растёт с увеличением плюсовых дней и уменьшается после минусовых дней с шагом в 500 рублей.Не много не мало прошел примерно год.За год я потерял примерно 40 тыс рублей.А общая комиссия составила 400 тыс рублей (4 рубля с контракта).Только с комисии компания заработала больше 150 тыс за 1 год.(обидно как-то мне)

Итак примерно 80% торговых дней меня закрывали по стопу.Мне кажется что именно из-за авто стопа и больших плечей я не смог заработать за этот год.Многие наверное скажете что 1 год мало для трейдинга, но именно для скальпинга это большое время.Бывало очень много случаев когда происходит некая пила, меня закрыавют по стопу, и сразу после этого начинаются очень хорошие движения на которых я бы отбил лося и вышел бы в плюс со 100% уверенностью.Как только я приближаюсь к дневному стопу заканчивается адекватный взвешенный трейдинг и начинается неблагодарная игра под названием «Выход из стопа» Который в 90% случаев заканчивается закрытие с превышением стопа.

Риск менеджмент, как говорят многие профи, это 80% успеха в трейдинге. Тогда какого х***ра тысячи людей которые являются риск менеджерами в компаниях не миллиардеры??? Зачем же нам доверять свои риски каким-то роботам или компаниям.Зачем я сегодня должен именно 500 рублей ставить стоп, может сегодня рынок другой более волатильный и логичнее поставить 1000 рублей.Зачем я должен пропустить выход важной статистики в 17:00 потому что утром рынок был не АЙС и я ушёл по стопу.

Да, именно такой риск менеджмент нужен, только не нам-трейдерам, а компаниям чтобы они не рисковали свои деньги, что бы не сгорел их бизнес, они обязаны использовать некий расчитанный, статический риск менеджмент для своей компании.Особенно для биржевого бизнеса.Он хорош и для только начинающего трейдера, но до поры до времени

Я за динамическое управление рисками, который сам для своего стиля торговли выбрал, расчитал каждый трейдер.Который сам же неприкословно исполняет. А скальпинг это вовсе не систематический трейдинг, там нет определенного стопа и тейка все сделки совершаются или вовсе не совершаются, исходя из текущей ситуации на рынке.Так зачем доверять свои риски роботу, компании или другому человеку.Учись управлять своими рисками сам (если это 80 % успеха)

Задайтесь вопросом.Почему у многих профи есть опыт огромных убытков, и почему они профи??? Просто потому они по началу торгуют без всякого риск менеджмента, они понимают рынок и просто отлично торгуют.А чреда больших убытков воспитывают в них навык управления риками, ОНИ САМИ УЧАТСЯ УПРАВЛЯТЬ СВОИМИ РИСКАМИ.

Алексей Мартьянов, Тимофей Мартынов, Дмитрий Черёмушкин, Андрей Бериц, Каштанов Иван, Латифуллин Тимир, Василий Олейник, Анатолий Радченко и много много других классных трейдеров.У них у всех есть опыт больших потерь.Так что не стоит использовать не понятные управления рисками, и тем более доверять свои риски другим.

И что бы не быть голословным моя вчерашняя торговля. На новостях от господина Бена

( Читать дальше )

ПРЕДИСТОРИЯ

Трейдингом я начал заниматься примерно 1,5 года назад.Через пол года самообразования в области трейдинга и 3-х месячным опытом работы на форексе, пришёл в проп трейдинговую компанию и начал скальпировать ФРТС.Так вот там система риск менеджмента такая: дают тебе счет и дают плечо на фортсе 1к10, тоесть чтобы торговать 1 контрактом ФРТС нужно обеспечение в 1000 рублей.Компания зарабатывает с комиссионных (4 рубля с круга берут) и 20 % с ежедневной прибыли.Внёс туда 15 косарей и начал торговать.Первоначальная просадка там 500 рублей и она растёт с увеличением плюсовых дней и уменьшается после минусовых дней с шагом в 500 рублей.Не много не мало прошел примерно год.За год я потерял примерно 40 тыс рублей.А общая комиссия составила 400 тыс рублей (4 рубля с контракта).Только с комисии компания заработала больше 150 тыс за 1 год.(обидно как-то мне)

Итак примерно 80% торговых дней меня закрывали по стопу.Мне кажется что именно из-за авто стопа и больших плечей я не смог заработать за этот год.Многие наверное скажете что 1 год мало для трейдинга, но именно для скальпинга это большое время.Бывало очень много случаев когда происходит некая пила, меня закрыавют по стопу, и сразу после этого начинаются очень хорошие движения на которых я бы отбил лося и вышел бы в плюс со 100% уверенностью.Как только я приближаюсь к дневному стопу заканчивается адекватный взвешенный трейдинг и начинается неблагодарная игра под названием «Выход из стопа» Который в 90% случаев заканчивается закрытие с превышением стопа.

Риск менеджмент, как говорят многие профи, это 80% успеха в трейдинге. Тогда какого х***ра тысячи людей которые являются риск менеджерами в компаниях не миллиардеры??? Зачем же нам доверять свои риски каким-то роботам или компаниям.Зачем я сегодня должен именно 500 рублей ставить стоп, может сегодня рынок другой более волатильный и логичнее поставить 1000 рублей.Зачем я должен пропустить выход важной статистики в 17:00 потому что утром рынок был не АЙС и я ушёл по стопу.

Да, именно такой риск менеджмент нужен, только не нам-трейдерам, а компаниям чтобы они не рисковали свои деньги, что бы не сгорел их бизнес, они обязаны использовать некий расчитанный, статический риск менеджмент для своей компании.Особенно для биржевого бизнеса.Он хорош и для только начинающего трейдера, но до поры до времени

Я за динамическое управление рисками, который сам для своего стиля торговли выбрал, расчитал каждый трейдер.Который сам же неприкословно исполняет. А скальпинг это вовсе не систематический трейдинг, там нет определенного стопа и тейка все сделки совершаются или вовсе не совершаются, исходя из текущей ситуации на рынке.Так зачем доверять свои риски роботу, компании или другому человеку.Учись управлять своими рисками сам (если это 80 % успеха)

Задайтесь вопросом.Почему у многих профи есть опыт огромных убытков, и почему они профи??? Просто потому они по началу торгуют без всякого риск менеджмента, они понимают рынок и просто отлично торгуют.А чреда больших убытков воспитывают в них навык управления риками, ОНИ САМИ УЧАТСЯ УПРАВЛЯТЬ СВОИМИ РИСКАМИ.

Алексей Мартьянов, Тимофей Мартынов, Дмитрий Черёмушкин, Андрей Бериц, Каштанов Иван, Латифуллин Тимир, Василий Олейник, Анатолий Радченко и много много других классных трейдеров.У них у всех есть опыт больших потерь.Так что не стоит использовать не понятные управления рисками, и тем более доверять свои риски другим.

И что бы не быть голословным моя вчерашняя торговля. На новостях от господина Бена

( Читать дальше )

Маневры "Ап-траст" и "вытряхивание" VSA method

- 27 февраля 2013, 00:13

- |

Полезное видео.! Толковый разказчик!

У этого автора много полезного в его видео, последней записью я делюсь с Вами !!!

Веб №4 от 2013/02/26

Специальная серия вебинаров о Volume Spread Analysis (VSA)

«VSA в действии — Курс молодого бойца»

У этого автора много полезного в его видео, последней записью я делюсь с Вами !!!

Веб №4 от 2013/02/26

Специальная серия вебинаров о Volume Spread Analysis (VSA)

«VSA в действии — Курс молодого бойца»

Фондовый рынок как искусственный хаос: почему погибают системы.

- 26 февраля 2013, 13:52

- |

Всем известна гипотеза, по которой движение цены на графике является не более, чем хаотичным блужданием. Большинство трейдеров с ней, конечно, не согласны. Одни просто потому, что надеются на лучшее — надо же во что-то верить. Другие потому, что в совершенстве овладели искусством штамповки переподогнанных граалей и по этой причине искренне заблуждаются.

На самом деле, чем тщательнее исследуется рынок, тем больше поводов для грусти. Если взять любой кусок данных конечной длины, то несложно подобрать факторы и построить модель, которая какую-то часть цены объясняет, уменьшает дисперсию. Однако должно быть понятно, что просто взять данные и построить по ним модель — это не решение задачи. Это подгонка под данные.

Любой фактор взятый с потолка даст какую-то корреляцию с изменениями цены, не бывает факторов с нулевой корреляцией. Казалось бы — насочиняй кучу факторов, сложи всех в модель — и вот оно, счастье.

В суровой реальности оказывается, что подавляющее большинство факторов уменьшают дисперсию на тренировочных данных, но увеличивает ее на тестовых. То есть ничего не объясняют, а просто мешаются. Каждый фактор в модели должен пройти какую-то дополнительную проверку, например кросс-валидацию. Ну или ее варианты для чайников — out-of-sample, форвардное тестирование, хоть что-нибудь. Если прошел — тогда да, фактор можно положить в модель, иначе — в мусор. И вот тут оказывается, что почти все идет в мусор, а на том. что не идет, грааля с супердоходностью не построить. И начинают в голову лезть гипотезы случайного блуждания.

( Читать дальше )

На самом деле, чем тщательнее исследуется рынок, тем больше поводов для грусти. Если взять любой кусок данных конечной длины, то несложно подобрать факторы и построить модель, которая какую-то часть цены объясняет, уменьшает дисперсию. Однако должно быть понятно, что просто взять данные и построить по ним модель — это не решение задачи. Это подгонка под данные.

Любой фактор взятый с потолка даст какую-то корреляцию с изменениями цены, не бывает факторов с нулевой корреляцией. Казалось бы — насочиняй кучу факторов, сложи всех в модель — и вот оно, счастье.

В суровой реальности оказывается, что подавляющее большинство факторов уменьшают дисперсию на тренировочных данных, но увеличивает ее на тестовых. То есть ничего не объясняют, а просто мешаются. Каждый фактор в модели должен пройти какую-то дополнительную проверку, например кросс-валидацию. Ну или ее варианты для чайников — out-of-sample, форвардное тестирование, хоть что-нибудь. Если прошел — тогда да, фактор можно положить в модель, иначе — в мусор. И вот тут оказывается, что почти все идет в мусор, а на том. что не идет, грааля с супердоходностью не построить. И начинают в голову лезть гипотезы случайного блуждания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал