Избранное трейдера boba

Одна простая вещь, которую я не понимал 10 лет назад, которую вы тоже можете не знать

- 26 апреля 2023, 08:26

- |

10 лет назад я жил во флориде и почти каждый день ходил в спортзал. Качать мышцы мне было скучно поэтому я бросал баскетбольный мяч в кольцо.

Через несколько месяцев такого упражнения я забил на это дело по одной простой причине — сколько бы я не кидал, ощутимых изменений в точности бросков не происходило.

Нечто подобное сейчас происходит со мной в теннисе😢

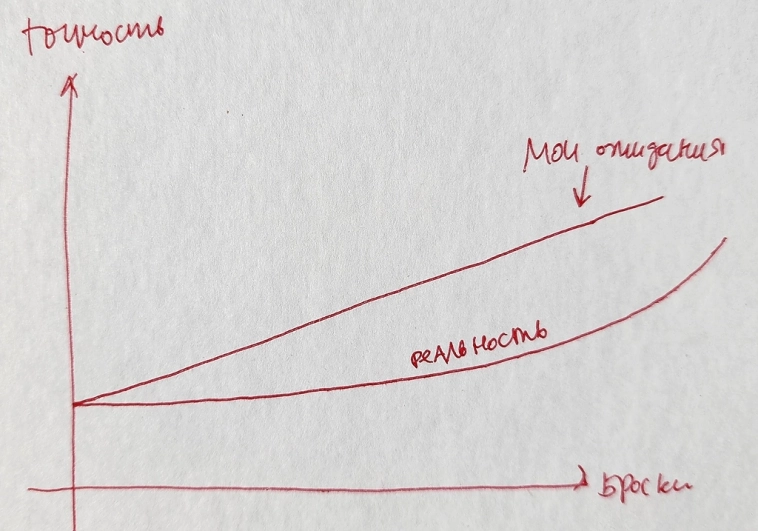

Проблема в том, что оттачивая какой то навык, мы ожидаем линейного измененоя результатов в ответ на наши усилия.

В жизни же зачастую все устроено по другому. Надо долго долго тренироваться и тогда спустя годы накопленные навыки начнут становится все более и более заметны и не исключено что в один прекрасный день резко вырастут...

В общем мораль какая?

Терпение, дорогие друзья😁

Кстати такое же работает и в трейдинге и, вероятно, в инвестициях.

- комментировать

- 5.1К | ★11

- Комментарии ( 129 )

Какой самокат лучше?

- 19 апреля 2023, 11:13

- |

Самокаты в Питере и Москве это уже что-то привычное. По техническим характеристикам они одинаковые у всех фирм, остается выбор по цене.

Whoosh

Ограничение скорости шерингового самоката — 20 км/ч в обычном режиме и 15 км/ч в безопасных зонах столицы.

Где присутствует. Кроме столицы, прокат самокатов Whoosh работает в Санкт-Петербурге, Новосибирске, Краснодаре, Уфе, Казани, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону и еще примерно тридцати городах.

Сколько стоит. Действуют два тарифа: поминутный и на день. В суточный тариф стоимостью 690 рублей включены 120 минут езды на самокате. Стоимость аренды в сервисе может колебаться в зависимости от спроса, территориального расположения и других условий. Обычно это 30–50 рублей за разблокировку самоката и от 3 до 9 рублей за минуту поездки, 5–9 рублей в Москве.

Подписка на сервис

- Whoosh week pass — 199 рублей в неделю.

- Whoosh month pass — 499 рублей в месяц, старт — 0 рублей, бронь — 20 минут.

( Читать дальше )

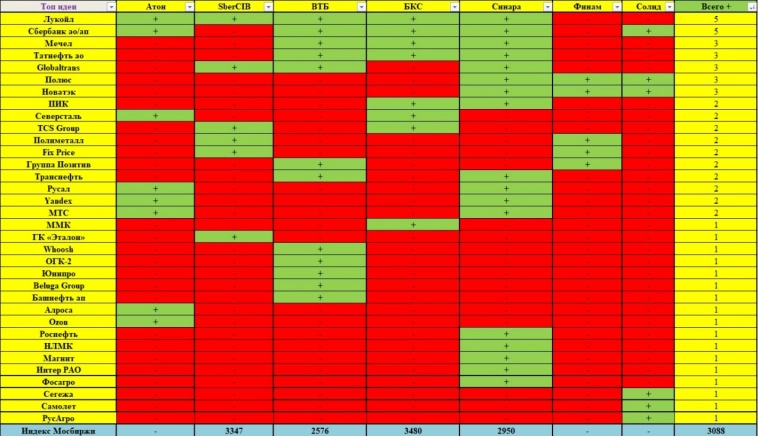

Лучшие инвестиционные идеи брокеров на конец 1 квартала 2023 года. Какие акции вырастут на 30-100%?

- 16 апреля 2023, 12:49

- |

Топ идеи — Лукойл, Сбербанк, Мечел, Татнефть, Globaltrans, Полюс, Новатэк.

Консенсус прогноз по индексу МосБиржи — 3088 пунктов.

Консенус прогноз по макро на 2023 год

( Читать дальше )

Что меня напугало в сбере

- 13 апреля 2023, 10:04

- |

Не является инвестиционной рекомендацией ))).

Свой блог в телеге «Smart Money» закрыл. Раз не хотите, читайте инфоцыган. Всем пока.

Книга "Маги рынка". А это вообще возможно?

- 28 марта 2023, 13:06

- |

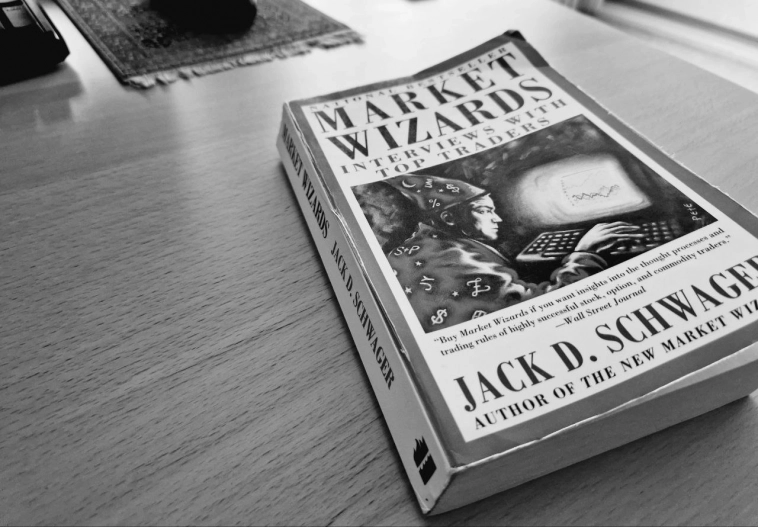

Прочитал «Маги рынка». Книга, конечно, топ. Долго читал. Месяца полтора-два. Я медленно читаю такие книги. Пытаюсь читать вдумчиво. Странно, что этой книги (самой первой из серии) нет на русском языке. Пришлось заказывать из-за рубежа.

Напишу в целом о книге, прежде чем рассказывать дальше об отдельных трейдерах. Истории некоторых трейдеров я уже внимательно изучал, и тут было приятно увидеть их прямую речь.

В книге много цифр про performance (результаты) трейдеров. Я иногда делал удивлённую рожу и думал: «А это, вообще, возможно?»

В качестве примеров:

• Один трейдер превратил $30 тыс. в $80 млн.;

• Другой с нуля дошёл до $200 млн.;

• Еще один стал крупнейшим FX-трейдером в мире;

• Другой, управляя фондом, делал по 30% ежегодно в течение 21 года и т.д...

Истории поразительные, невероятные. Зацепила история одного чувака, который в течение 10 лет терял деньги, а потом в 9 чемпионатах по трейдингу в США каждый раз зарабатывал больше, чем все остальные участники вместе взятые.

( Читать дальше )

ИИС 280 млн, и -95%: ГОД

- 26 марта 2023, 06:15

- |

Итак, прошел год после открытия биржи. Так-же год моему сыну. И год практики моего полу публичного дневника сделок(инфоциганства).

Жизнь в общем налаживается, и по этому детального обзора ИИС не будет. Положение дел моего ИИС — снова приватно, ну точней… Полу приватно. Типа как положение дел в компаниях которые платят дивы по политике, но зажали отчеты :)

Я скажу что с открытия биржи, рост кратный. Т.е. более 100%, и более чем на порядок превышает весь доход от околорынка за всю жизнь.

Этот пост несколько отличается от схожего материала отправленного в мои блоги в силу специфики данной площадки. Буду писать немного иным тоном, и сконцентрируюсь на теории о том что я ошибка выжившего. Да и вообще все придумал :D

Итак. Поскольку я — ошибка выжившего, я просто банальной удачей и плечами на бычьем рынке запилил ИИС примерно х100, организовал себе 280 лямов(ну или наврал, и продолжаю лить в уши сотне платных подписчиков которые наблюдают все мои сделке в реальном времени, и видели как счет рос последний год).

( Читать дальше )

Популярно объясняю, почему долгосрочные инвестиции не лишены смысла по сравнению со спекуляциями

- 20 марта 2023, 16:30

- |

Посмотрел тут видео Сергея Алексеева о 2000000% (слайд был на 31 конференции, на ютубе выложил более развернуто), он утверждает, что инвесторы в долгосрок (купил и держи) никто не зарабатывает, кризисы все обнуляют.

Если и зарабатывают, то только инвесторы, бывшие скальперы.

Вот хотелось услышать ваше мнение по этому поводу, кто хотя бы больше 10 лет на рынке.

Что думаете?

Отвечаю подробно...

1. Грамотные инвесторы зарабатывают. Индекс полной доходности IMOEX с 2010 по 2021 год давал 14% в рублях средней годовой доходности. Некоторые из моих знакомых инвесторов делали не менее 25% годовой доходности в этот период. Таких людей немного, но они есть.

2. Стратегия купил и держи в России действительно не работает, если покупать акции в неудачных точках.

При покупке качественных акций в удачное время, инвесторы отлично зарабатывают:

( Читать дальше )

Вклады против ОФЗ

- 16 марта 2023, 10:50

- |

1. Доходность по срокам до 6 месяцев.

ОФЗ - 7,4% годовых минус налог 13%.

Вклады — 8% годовых с учетом налогового вычета по ИИС. При сумме вклада до 1 млн налога нет.

В 2020-2023 годах я заплатил 13% налог с ОФЗ. По вкладам мне налог простили. Таким образом ОФЗ показали доходность ниже вкладов, хотя и покупались под ставку выше чем по вкладам, но с учетом налога.

2. Риски.

Если сравнивать ОФЗ и вклады, вклады гораздо безопасней, т.к держатели в основном пенсионеры, которых в РФ большинство, они же являются электоральным ресурсом власти.

Кинуть держателей ОФЗ проще простого, но вот вклады, это уже скрепа.

Пример, налогом обложили как вклады, так и ОФЗ, но по вкладам налог от 1 млн

+ доступен вычет на 52 тыс в год

+ при массовых выносах налог тупо отменяют, т.е постарались смягчить условия.

Вспомним март 2022 года — торги приостановлены, в банках идет массовый вынос вкладов.

Банки предлагают ставку 20-23% годовых.

Я лично успел переложится на основную сумму за пару дней до того как народ потянулся в банки. Обычно лаг 2-3 дня со дня, когда Цб поднял ключевую ставку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал