Избранное трейдера Bazilius

Продолжение бесплатного видеокурса [Tslab для чайников] Создаем первых простых роботов

- 18 января 2017, 13:26

- |

- комментировать

- 198 | ★16

- Комментарии ( 16 )

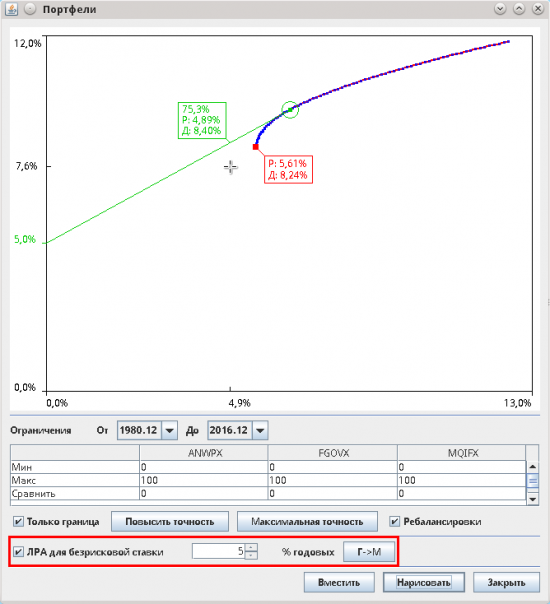

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

Инвестиционные заметки от 26.12.2016

- 26 декабря 2016, 00:03

- |

Кстати, предложение для Тимофея. Вот неплохо бы (если это не составит труда, а если за это надо заплатить — можем сделать совместно (скинуться) )сделать функцию блога внутри блога. Если сейчас заходишь, видишь, что есть личный блог, открытый и все. А что бы самому взять и создать блог, дать ему название и все кто заходят в твой блог видели бы твои посты в разрезе темы определенной, а не искали бы по всему форуму. На мой взгляд очень удобно.

В общем, кто желает не упускать статьи по инвест тематике на смарте за неделю, подписывайтесь. Обещаю каждое вск подводить дайджет по теме.

Погнали!

smart-lab.ru/blog/368725.php — статья г-на Хомутова о важности налогов в инвестиционном деле и о том как они влияют на конечный результат. На мой взгляд отличный материал

( Читать дальше )

БЕСПЛАТНЫЙ РОБОТ по книге Билла Вильямса

- 18 декабря 2016, 11:41

- |

Однако при этом содержит в себе не плохую трендовую систему, популярную в узких кругах.

Писал давно подробную статью на тему. Очень весело получилось, почитайте.

В этом же посте анонсирую робота по второй книге автора. Новые измерения биржевой торговли.

Собственно:

В Os.Engine этот робот вшит в стандартный набор. Берите, изменяйте под себя.

Вот его эквити из того поста(СберБанк, до 2016. В 2016 должно тож расти, проверьте сами в тестере Os.Engine, не ленитесь):

( Читать дальше )

Сканер рынка для QUIK

- 01 декабря 2016, 13:01

- |

В терминале QUIK доступны сотни и даже тысячи инструментов. Как найти среди них те, в которых выполняются определённые условия? Например, бумага начала расти или достигнут локальный минимум и имеет смысл рассмотреть вопрос покупки этого актива? Или какое-то другое условие, которым пользуетесь именно вы для анализа ценных бумаг рынка.

Очевидный путь — листать эти инструменты в терминале. Да, можно. Например, просматривать дневные графики всех инструментов на сон грядущий вместо сказки на ночь. Или проводить все время перед экраном, тренируя мышцы руки, истирая мышку и ломая глаза, если интересуют сигналы для торговли внутри дня. Даже не принимая во внимание трудоёмкость и малоприятность процесса, часть сигналов в любом случае будет пропущена.

Однако процесс поддаётся автоматизации — и это хорошо. Я не встречал в открытом доступе подобных утилит, поэтому некоторое время назад написал такую утилиту для себя. Она оказалась удобной — я ее причесал и делюсь с публикой. Лишний плюсик в личное дело на главном суде не помешает.

( Читать дальше )

Можно ли спрогнозировать даты "шторма" на рынке? Да, через ОФЗ-ПК!

- 24 ноября 2016, 19:47

- |

Это - Облигации федерального займа с переменным купоном

Облигации федерального займа с переменным купоном (ОФЗ-ПК) – среднесрочная ценная бумага. Выпуск ОФЗ-ПК регламентируется постановлением Правительства РФ от 15 мая 1995 г. № 458 «О Генеральных условиях выпуска и обращения облигаций федеральных займов». Банк России является генеральным агентом эмитента. Через его учреждения или уполномоченные им организации осуществляются все операции по размещению и обращению облигаций на рынке ценных бумаг, включая выплату купонного дохода, погашение за счет средств эмитента и учет прав на облигации. Выпуск, обращение и погашение ОФЗ-ПК осуществляется на ММВБ и подключенных к ней региональных площадках по схеме, аналогичной схеме ГКО.(Справка)

Самое важное в ОФЗ-ПК — это переменный купон. Именно это и определяет наиболее существенные особенности в обращении и обслуживании ОФЗ-ПК.

( Читать дальше )

По поводу подбора параметра скользящей средней

- 08 ноября 2016, 18:26

- |

Несколько раз уже натыкался на статьи на данном ресурсе о том, как тестируются торговые системы на основе скользящих средних, да и вообще любых индикаторов: люди программы пишут, изощряются в поиске оптимального тестера, котировки подготавливают определённым образом для того, что тестер их смог воспринять…. Ужас одним словом))) Решил внести свои три рубля в эту копилку...

Сам я тоже ещё очень давно столкнулся например с удивительным для меня тогда фактом того, что одни и те же параметры скользяшек например на евродолларе и фунте дают совершенно разные торговые результаты при тестировании. Я брал дневной график обоих инструментов и по логике вещей брал скользяшки с периодами 20, 40 и 65. 20, потому что 20 рабочих дней в месяце в среднем, 40 за два месяца, ну а 65 квартал. На евробаксе такие параметры работают хорошо. Эквити положительная, мало ложных сигналов, а на фунте это просто ад на земле. Даже при небольших лотах слив происходил бы за полгода. Я тогда чуть ли не бросил торговать, потому что понятия не имел, как подобрать оптимальный параметр для механической системы. Пришёл я тоже к тому, что метод перебора руками ужасен, потому что полжизни ушло бы на то чтобы просто протестить, а торговать когда? Плюс ко всему это всего лишь один инструмент, а движения хорошего на одном инструменте бывает приходится ждать месяцами, поэтому приходится перескакивать и на другие инструменты, а их тестирование это ещё время. Тестировать каждый руками сумасшествие. А для скользяшек желателен фильтрующий осциллятор, который показывал силу тренда, чтобы выходить из сделки пораньше и ему тоже параметры надо бы подобрать…

( Читать дальше )

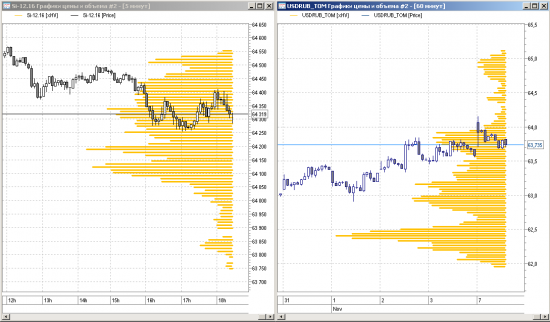

Индикатор Горизонтальных объемов | LUA QUIK

- 07 ноября 2016, 18:40

- |

( Читать дальше )

- комментировать

- 13.6К |

- Комментарии ( 67 )

Алготрейдинг

- 31 октября 2016, 01:09

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал