Избранное трейдера avs

американские регуляторы сломали этот мир

- 10 апреля 2020, 11:35

- |

9 апреля для ФРС окажется примерно таким же важным днем, как день учреждения ФРС (13 декабря 1913) с тем отличием, что сейчас это запуск процедуры слома всех тех правил, по которым мир существовал сотню лет. Они полностью надломили тот важнейший остов, на котором базировалось существование США как лидирующей мировой экономики.

Капитализм в США строился на долговой парадигме, и это не просто слова, это кредо, философия. Безусловное исполнение обязательств перед кредиторами и контрагентами являлось маркером, сепарирующим успешные и неуспешные звенья цепи. Тот, кто имел высокий кредитный рейтинг, обеспеченный длительной историей положительных взаимоотношений с контрагентами, получал преференции в виде льготных ставок фондирования и открытого рынка капитала. По сути, вся юридическая система США в области финансов и экономики базировалась на защите прав двух сторон сделок, и если кто-то нарушал правила игры, он вылетал из системы через прописанную процедуру банкротства, теряя активы и привилегии.

Конкуренция, агрессивный естественный отбор и авантюризм сделали США теми, кем они являются – доминирующей экономической силой и технологическим лидером. Ювелирно настроенные обратные связи позволяли вовремя выбрасывать за борт неэффективные элементы, превознося подлинных лидеров. Все это обеспечило доллар резервным статусом, а США – способностью эмитировать валюту под долги, фактически, под ожидания будущих доходов, успешно покрывая в том числе двойной дефицит. Это было в 20 веке. С тех пор США деградировали – медленно, но последовательно.

Первая фаза отключения обратных связей произошла в 2008 году, а последующий период именуется «новой нормальностью», где паразитные наводки на рынок активов были настолько значительными, что к 2020 году они успели надуть один из самых грандиозных когда-либо созданных на фондовом рынке пузырей.

Но все то, что произошло за последний месяц, переворачивает представления об этом мире. Беспрецедентные и абсолютно запредельные темпы эмиссии известны, но они все равно удивляют. За месяц они создали из воздуха 2 трлн долларов, 2/3 из которых пришлось на выкуп активов. Почему 2 трлн настолько знаменательны? Это совокупная программа QE2 + QE3, которые стали в свои времена легендарными, о которых писали и фильмы снимали, но тогда им потребовалось 187 недель с ноября 2010 по июнь 2014, чтобы нарастить баланс на 2 трлн, в этот раз они управились за 4 недели – это в 47 раз быстрее!

( Читать дальше )

- комментировать

- 11.2К | ★34

- Комментарии ( 46 )

Прорыв без раскачки или Спасибо деду за победу.

- 10 апреля 2020, 10:16

- |

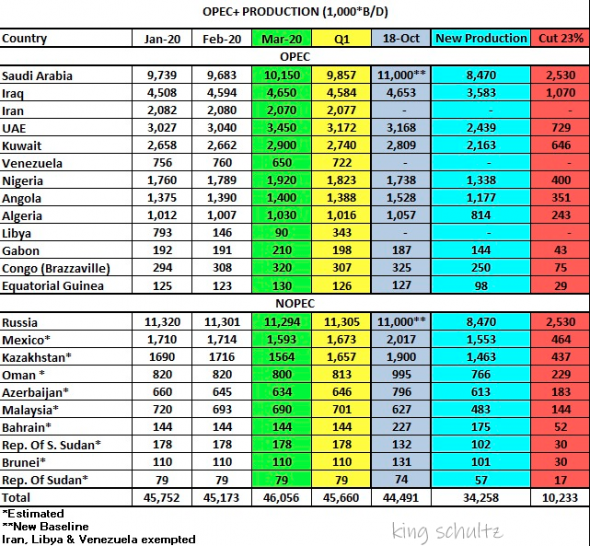

08.04.2020: Россия согласна сократить добычу на 1.6 млн б/д

08.04.2020: Россия согласна сократить добычу на 2 млн б/д

09.04.2020: Россия согласилась на сокращение добычи на 2.5 млн б/д

Cпасибо Деду За Победу.

Бэнкинг по-русски: Проект "Суперфизик" использует брокера Сбербанк

- 09 апреля 2020, 22:38

- |

Пока это из области инсайда и идеи как это можно доказать или опровергнуть

Мне мин 20 потребуется примерно, а пока жду ваших соображений и +++

Так выглядит ТОП 10 брокеров по ОИ в 2018

Не сильно он изменился и на март 2020

( Читать дальше )

Рынок сошел с ума!

- 09 апреля 2020, 09:53

- |

Рынок сошел с ума!

Этот небольшой пост родился совершенно спонтанно и случайно и вызван, прежде всего, переполняющими меня сейчас эмоциями! ))))

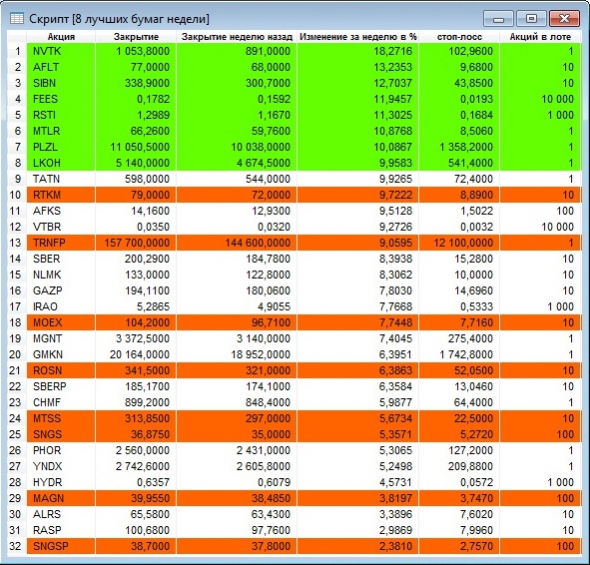

Посмотрите, пожалуйста, на таблицу 1. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 01.04.2020 по 08.04.2020.

Таблица 1.

Как вы без труда можете убедиться, все бумаги закрыли неделю ростом! Вот такой у нас сейчас могучий бычий рынок! )))) Такого на моей памяти еще не было! Хотя бы 2-3 бумаги, но падали за неделю. А тут все растет и как на дрожжах.

Наверное, у нас сейчас все просто замечательно: нефть по 100, рубль по 50, все предприятия работают, пандемии нет!

( Читать дальше )

QLua: таблица крупных "склеенных" обезличенных сделок

- 03 апреля 2020, 15:06

- |

В терминале QUIK ордерлог недоступен, поэтому надо как-то эвристическим образом определить, что набор обезличенных сделок относится к одной и той же рыночной заявке. Например, можно проверять, что инструмент в текущей сделке совпадает с инструментом в предыдущей сделке, направление сделки то же самое, время сделки совпадает с точностью до миллисекунд, и цена при покупке растёт, а при продаже — падает.

Если суммарный объём не менее какой-то границы, которую можно задать для каждого инструмента индивидуально, такие «склеенные» сделки выводятся в таблице. В ней указаны:

— суммарный объём;

— количество обезличенных сделок, которые были склеены;

— начальная цена и конечная цена;

( Читать дальше )

Механизмы поддержки рубля от Центрального банка

- 02 апреля 2020, 16:11

- |

- понедельник: 16 млрд руб

- вторник: 15,8 млрд руб

- на прошлой неделе в среднем: 13 млрд руб/день

Стратегия ЦБ: продавать валюты столько, чтобы компенсировать падение валюты от экспортных валютных доходов на рынке.

Средства:

- стратегия 1: валюта ФНБ для сделки со Сбербанком. Срок: март-сентябрь 2020

- стартегия 2: бюджетное правило и средства ФНБ

ВТБ Капитал про стратегию 1:

Мы подсчитали, что для того, чтобы сохранить предложение валюты на внутреннем рынке на уровне, соответствующем 25 долл. за баррель Urals, при цене 20, 15 и 10 долл./барр. Банку России нужно будет ежемесячно дополнительно (т.е. сверх объемов, реализуемых в рамках бюджетного правила) продавать соответственно 0,5 млрд долл., 1,1 млрд долл. и 2,6 млрд долл.

ВТБ Капитал про стратегию 2:

Мы посчитали, что если добавить газовые статьи, то при каждом снижении цен на нефть на 5 долл./барр. в ценовом промежутке от 40 долл. до 15 долл. операции Минфина в рамках бюджетного правила компенсируют около 0,9 млрд долл. из 1,5 млрд долл. выпадающих экспортных доходов.

Кроме того:

ЦБ РФ сообщил о том, что начинает серию еженедельных онлайн-пресс-конференций, на которых будет на регулярной основе рассказывать о своем видении текущей ситуации и о реализации принятых и о планируемых стабилизационных мерах. Первая такая прессконференция состоится 3 апреля, в 15:00 по московскому времени.

Мой вывод:

Пока механизмы агрессивной продажи валюты ЦБ работают, доллару будет сложно подняться существенно выше 80.

Поэтому чтобы доллар вырос, надо ждать пока что-то в этих механизмах сломается.

В целом конечно ЦБ делает все грамотно: накапливал валюту пока рубль был дешевый, сейчас валюта стала дорогой, ЦБ ее продает.

Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

- комментировать

- 11.8К |

- Комментарии ( 55 )

Итоги 1 квартала 2020

- 02 апреля 2020, 10:52

- |

Что нас не убивает, то делает нас сильнее Ф.Ницше

Закончился первый квартал. Самый, на мой взгляд, коварный для участника финансового рынка квартал с начала 2014 года. Был осуществлен быстрый переход, во-первых, от многолетнего растущего рынка к резкому падающему. Во-вторых, от рекордно низкой волатильности к рекордно высокой. Это произошло всего за три месяца. Уверен, что колоссальную нагрузку испытала психика биржевых игроков, вне зависимости от торгуемых инструментов и методов.

Итак, по порядку:

1. Удалось сделать прибыль. На счету из профиля она составила +14,9%, на комоновском счету +31,3%. Разница обусловлена чуть большим весом валюты на счету в Финаме.

2. В январе не удалось заработать на росте. Небольшая прибыль, которую дал Сбер, была уничтожена сработавшим стопом по Газпрому. Однако в конце месяца сработали шорты. Немного заработал на Газпроме – единственной бумаге, которую мои системы разрешили продать в шорт.

3. В феврале первую половину почти бездействовал. Затем потихоньку начали включаться шорты. Также включилась в игру валюта: купил инвестиционную часть и включилась торговая. Приятно, что это произошло аккуратно перед первым рывком в инструменте.

4. Пару рубль-доллар торгую не сильно. Но приятно, что в начале года, после пяти лет боковика в инструменте, принял решения увеличить объем всех «валютных» систем на 20%. Сейчас жалею, что мало увеличил. И учитывая инерционность рынка, принял решение пошагово за второй квартал увеличить еще примерно на 20%.

5. Март. Очень не понравилось, как сработали системы. Акцент на лонгах, без конца срабатывающих на паниках, привел к тому, что большую часть прибыли от шортов и валюты была отдана на активной фазе падения. На финальном отскоке компенсировал часть. В то же время волатильность счета постоянно держит в напряжении. Поэтому с 01.04 ввожу понижающий коэффициент для большинства систем. Также вношу некоторые изменения в системы для кризисной волатильности.

6. Часть марта, самую активную часть падения, торговал в не совсем оптимальном состоянии, в 12000 километрах от дома. Техническая и эмоциональная организация моей торговли, можно сказать, прошла проверку. Показала свою устойчивость. Да, были неоптимальности, причины которых обдуманы и выводы сделаны. Непроизвольный стресс-тест удался. Хотя в будущем подобный опыт повторять не хотелось бы.

( Читать дальше )

Еще раз о спотовых контрактах на нефть или как правильно считать рублебочку.

- 31 марта 2020, 19:38

- |

Далее смотрим на контанго в контрактах. Рынок торгует восстановление резкого провала цен на углеводород.

Да, безусловно придется проедать запасы. Да, будет непонятный по времени провал в спросе на нефть. Но нефть по 10… как там говорил Сечин-Путин? -))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал