Избранное трейдера athlant64

Продажа покрытых колов на примере сбербанка

- 04 марта 2018, 14:52

- |

И тут!

Он перевернул всё мое представление о продаже покрытых опционов с ног на голову!

Рассказываю о своем открытии Америки через форточку!

Итак, первый вопрос:

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 30 )

Приницпы жизни. Рэй Далио.

- 04 марта 2018, 13:38

- |

Все что происходит, имеет связь = «причина→ следствие»

Далио сформулировал свои принципы, постоянно рефлексируя.

Почему я называю книгу Далио новой библией?

Потому что Принципы — это не что иное, как заповеди.

Читая Далио, я для себя решил, что необходимо вывести свои собственные принципы — правила жизни. Для этого, надо постоянно рефлексировать и раз в месяц, записывать свои принципы. И каждый месяц их пересматривать, добавлять что-то новое. Я уже начал задумываться и формулировать свои правила а) жизни б) бизнеса.

«Когда у вас будут принципы, и вы будете поступать в соответствии с ними, реальность будет посылать вам громкие сигналы о том, как хорошо жизнь вознаграждает вас если принципы работают, или наказывает, если нет. Поэтому вы будете их регулярно подстраивать… В конечном счете вы придете к сотне принципов, и только немногие из них будут уникальны лишь для вас. Остальные будут универсальны»

Принцип №1. Понять и принять реальность.

Нет ничего важнее, чем понять как устроена реальность. Мне было полезно представить жизнь в виде игры, в которой каждая проблема — это пазл. Решая пазл, я получаю в награду сокровище в виде нового принципа, что помогает мне избегать этой проблемы в будущем.

Принцип №1.1. Будь гиперреалистом.

1.1.а. Мечты+Реальность+Целеустремленность = Успешная Жизнь.

Чтобы быть успешным, надо понимать реальность и причинно-следственные связи. Идеалисты, которые не понимают реальности, создают больше проблем, а не прогресс. Спустя время, я понял, что чтобы получать больше, недостаточно просто работать больше. Надо работать эффективнее. Эффективная работа может повысить мою производительность в сотни раз. Я стараюсь получать больше за каждый час времени и каждую единицу усилий.

1.2. Правда, или точное понимание реальности — необходимая основа для любого хорошего результата.

Многие люди отказываются принимать реальность, когда она выглядит не так, как они хотели бы ее видеть.

(это кстати очень характерно для трейдеров, согласитесь. Например тех, которые работают против трендов))).

1.3 Разум должен быть радикально открыт и радикально прозрачен.

1.3.а. Открытость и прозрачность очень важны для быстрого обучения и эффективного изменения.

Открытый ум позволяет увеличить эффективность обратных связей. То что ты делаешь становится более понятным для окружающих и позволяет избежать недопониманий.

1.3.б. Не позволяйте страху о том, что другие подумают о вас, стоять у вас на пути.

1.3.в. Принимая открытость и прозрачность принесет больше значимой работы и значимых связей.

Чтобы позитивные перемены случились, необходима практика, которая изменит ваши привычки. Я вычислил, что обычно это занимает 18 месяцев, чтобы изменить большинство старых привычек.

1.4. Чтобы понять как работает реальность, смотрите на природу.

Законы реальности дарованы нам природой. Суть человека — это суть животного, т.к. мозг чела запрограммирован миллионами лет генетического обучения.

Я начал понимать, что природа умнее меня и попытался дать природе научить меня как работает реальность.

1.4.а. Не залипайте на своем мнении о том, какой что-то должно быть устроено, потому что вы можете не понять как оно есть на самом деле. Проще говоря, не позволяйте вашим убеждениям стоять на пути к объективности. Чтобы получить хороший результат, вам надо быть аналитическим, а не эмоциональным.

Когда-то я был в африке и видел как гиены схватили и сожрали антилопу. Моя первая реакция была: жесть. Я переживал за антилопу и думал, что это ужасно. Но это было ужасно, потому что я был склонен думать что это ужасно. А если задуматься по-большому: был бы мир лучше, если бы то что я увидел никогда не случалось? Если рассуждать, то вы придете к последствиям второго и третьего круга и поймете, что мир был бы хуже. Природа оптимизирует мир исходя из законом гармонии и баланса в общем, и не забоится о частностях, вроде страданий гиены или Рэя Далио. Эта «кровавая сцена» — это природа за работой, и природа в больших смыслах гораздо умнее, чем человек может себе представить или изобрести.

Вывод? Когда вы судите о том, что хорошо или плохо, вы исходите из своих краткосрочных интересов и упускаете большие выгоды последствий 2 и 3 порядка. Конфликт интересов в обществе не дает людям посмотреть на проблему глазами оппонента.

1.4.б. Чтобы было хорошо, необходимо действовать в соответствии с законами природы и содействовать эволюции в целом — это вознаграждается больше всего.

Ушел на обед. Допишу позже))) Вам для осознания и осмысления и так пока хватит.

Предыдущий пост: Главы 5-8

Подснежники с шипами

- 04 марта 2018, 12:09

- |

Ад пуст.

Все бесы здесь.

Добрый день, уважаемые читатели, рад приветствовать вас!

Рынок достаточно волатилен последние дни, кипит множество страстей: по выступлению президента, по пошлинам для металлургов, по капексам для энергетиков и многие другие. Да, это весна. И весенняя природа рынка мокрая, ветренная, простудная. С одной стороны это прекраснейшее время, наполненное важнейшими фактами, с другой стороны это период огромных переживаний, больших надежд, части из которых не суждено сбыться. Прекрасные идеи пробуждаются из-под зимней насыпи подснежниками, но с шипами. Рынок редко отдает хорошие идеи легко и дешево.

Для всех любителей сериалов уже анонсировали очередной сезон многосюжетного триллера. Нет, я не про «Миллиарды», которые действительно продолжатся с марта. Я про сериал «Дивиденды» и в этой еще более остросюжетной пьесе действующие лица начинают подниматься на сцену. Мы остановимся в антрактах, чтобы обсудить их красноречивые посылы.

( Читать дальше )

Какая модернизация будет в Мосэнерго?

- 04 марта 2018, 10:14

- |

Вопрос в том, что будет дальше? Я пропущу момент с началом падением доходов с 2018 из-за выхода из программы ДПМ, это и так очевидно. Что не очевидно, так это сколько денег они будут тратить на модернизацию в будущем. 28.02 Владимир Скляр из ВТБ Капитал выпустил исследование, в котором он прогнозирует что Мосэнерго запустит модернизацию с 2019 года которая растянется на 8 лет и ее объем составит 195 млрд рублей — это 2 текущие капитализации Моськи. Естественно если будет так, это будет кошмар для миноритарных акционеров Мосэнерго. Я поднял этот вопрос на форуме акций Мосэнерго и Павел меня уверил, что больше никаких инвестпрограмм не планируется. Он привел в доказательство последний пресс-выход главы ГЭХ Дениса Федорова https://www.gazpromvideo.ru/press/2017/power/. Я внимательно посмотрел все выступление. Кроме того, Павел дал ссылку на относительно свежее заявление Андрея Круглова, что «Газпром» с 2021 г снизит вложения в электроэнергетику до уровня амортизационных выплат. Параллельно Путин заявляет, что в течение 6 лет в России будет потрачено 1,5 трлн руб «частных инвестиций» на обновление энергетики.

Скляр же пишет, что у Мосэнерго самые старые электростанции в генерации в России. Половина всей генерации старше 45 лет. Скляр рассуждает так, что именно половина 6.5ГВт из 13 надо будет полностью заменить в ближайшем десятилетии. Он посчитал, что новые станции сейчас стоят не дешевле $500 за КВт, умножил и получил цифру 195 млрд руб. В рамках ДПМ-1 было создано 2,7 ГВт, если память не подводит.

Что же Федоров из ГЭХ? Он говорит, что пока ниче не планируем. Но почему он так говорит? Потому что на текущий момент нет никаких решений правительства по ДПМ-2 (ДПМ'). Эта программа должна гарантировать повышенный тариф для новой мощности. Нет стимулов — нет модернизации. Он также говорит, что хотел бы стимул именно в виде надбавки в тариф на мощность, которая могла бы позволять модернизировать оборудование.

Поэтому главные неизвестные и непонятные (для меня) переменные сейчас, это:

- сколько мощности Мосэнерго потребуют модернизации в ближайшие 10 лет?

- какова будет цена этой модернизации $/кВт

Подготовлено в рамках исследований рынков mozgovik.com

Как торговал на форексе Джон Мейнард Кейнс?

- 03 марта 2018, 22:43

- |

Величайший экономист Дж. М. Кейнс тоже торговал. И на форексе, и на рынке акций. Какие были у него результаты? Напомню, помимо того что это прародитель макроэкономики, Кейнс еще активно исследовал вопросы, касающиеся валютных курсов, развивал идеи по их регулированию, участвовал в создании МВФ.

- В целом на валютном рынке Кейнс был в плюсе, хотя не сказать, что результаты у него были фантастические. В 1920 году он чуть не обанкротился, был на грани, но рынок развернулся в благоприятную сторону, и он выполз.

- На валютном рынке Кейнс торговал в 1919-1927 и в 1932-1938.

- В 1919-1927 доходность у Кейнса была в среднем примерно 10-20% годовых.

- В 30-х доходность у Кейнса была в среднем 2.5-4.5% годовых.

- В 1927 он закончил с плюсом примерно в 15 тыс. фунтов. В переводе на сегодняшние это примерно 1.3 млн. долларов. Неплохо!

( Читать дальше )

Как писать ох..ые посты.

- 02 марта 2018, 12:51

- |

У смартлаба беда. Огромная беда с качеством контента. Я даже сравнивал два подхода — ориентированный на плюсы и ориентированный на пользу для читателей в посте "Как стать топовым автором на смартлабе". Но как оценить качество? Теперь решение есть. Тимофей дал нам возможность видеть количество занесений поста в избранное. Вы не будете заносить в избранное с такой же легкостью как и ставить плюсы. Вы занесете только что-то для вас важное к чему вы еще вернетесь.

Я решил проверить этот инструмент на своих постах и вот что получилось (пять самых заносимых в избранное постов):

1. Начинаю выкладывать курс по фин. анализу — 128 раз в избранном

2. Элвис, EV/EBITDA и фундаментальный анализ — 62 раза в избранном.

3. Хороший, плохой, х… вый — 61 раз.

4. Дивидендные ловушки. Часть 1. Проблемы и решения — 56 раз.

( Читать дальше )

liquid.pro закрыли?

- 28 февраля 2018, 20:17

- |

Парный трейдинг и межрыночный анализ

- 28 февраля 2018, 19:55

- |

Всем добрый вечер. В трейдинге, я можно сказать новичек, но вот недавно открыла для себя довольно интересный инструмент анализа – называется межрыночным. Также соответственно увлеклась парным трейдингом - благо и на смартлабе были такие замечательные статьи, как https://smart-lab.ru/blog/445926.php. С помощью которых даже удалось заработать.

Иногда впрочем, открываю и направленные позиции, также используя межрыночные взаимосвязи. Например, в последние дни довольно сильно смотрелся российский рынок и в частности индекс РТС. Особенно если брать его в связке с другими развивающимися рынками и в частности индеком MSCI Em.

Если просто нанести один график на другой – тут невооруженным глазом видно дивергенции между активами. Наш рынок смог обновить максимум, а msci нет. Поэтому у меня сложилось впечатление, что такой пробой вполне мог быть ложным и я еще накануне открыла шорт по индексу РТС – сейчас сижу/держу. Жду первых целей в районе 1275.

( Читать дальше )

Бредни (про) сетки, неводы, волатильность и шаг рехеджа.

- 28 февраля 2018, 15:59

- |

Два свежих примера.

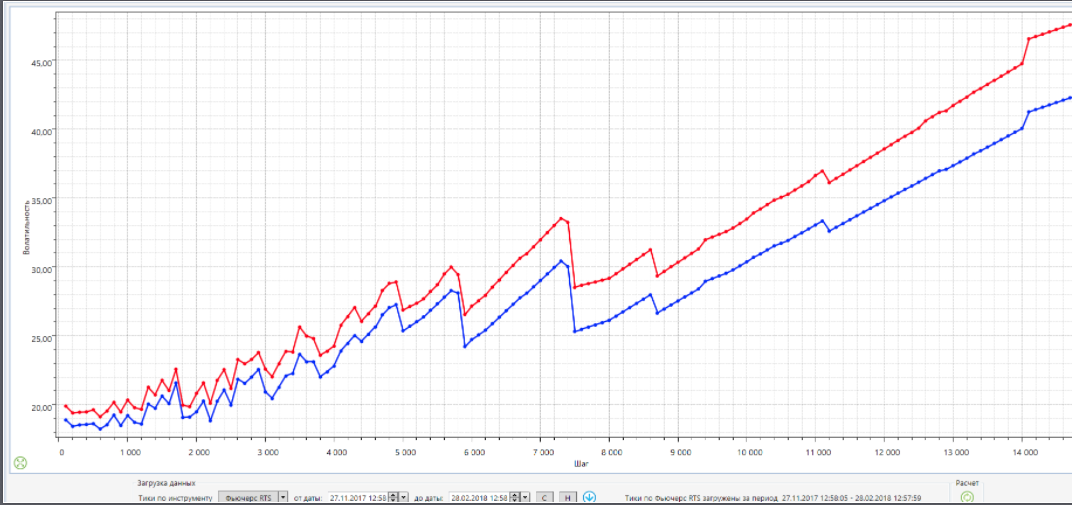

Допустим, мы купили (продали) стрэддл Ri на центральном страйке 3 месяца назад, затем рехеджили его с разными шагами (по БА). Тогда зависимость реализованной в результате волатильности от шага рехеджа выглядит так:

Мелкий шаг рехеджа «отбил» бы нам покупку стрэддла примерно по 19% IV, но шаг в 13000 пунктов реализовал бы уже IV около 40%.

Точно такой же пример, но со стрэддлом полуторамесячной давности дает следующую картинку:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал