Избранное трейдера FatCat

Крипта, скальпинг, белкоВглазинг, обще-трендовые системы. Что исследовал.

- 11 октября 2023, 00:05

- |

Пишу по сути для себя 10 лет назад.

Интересно поделиться путем которым шел.

Моя предпосылка, что шел от скальпинга, от рынка в моменте, когда ты видишь рынок перед выходом новостей, сначала ликвидность замирает, а потом начинается светопредставление, занимаясь этим достаточно долгое время, очень притягательным выглядит идея, что найдя много мелких явлений, поняв как их лучше торговать, можно получить достаточную плавность эквити, не доступную в трендовых системах, с которыми уже немного познакомился тогда.

Часть явлений уже описывал.

Хорошо, что на это я не потратил огромного количества времени, потому как замечательно иметь несколько сотен тысяч в месяц от этого, но у меня были свои обстоятельства:

— достаточный капитал, при котором даже 2-3 млн в год, давали лишь не очень большие % на весь капитал

— я совсем не программист, и когда написал код на луа, и хотя сбоев не было и исполнение работало, но сев и подумав на предмет редких непредвиденных обстоятельств, которые может подкинуть софт, быстро составил список из нескольких десятков ситуаций, которые обработать в коде просто не смогу, не хватит компетенций, а рядом были такие примеры

( Читать дальше )

- комментировать

- 5.7К | ★12

- Комментарии ( 16 )

Неэффективности, методы исследований.

- 10 октября 2023, 13:00

- |

утренний мой дофаминчик, когда арендовал еще

По поводу инструментария работы с рыночными явлениями, тут буду немногословным, меня и так часть коллег критикует немного.

— можно посмотреть труд JC, это описано еще в нескольких вариациях у разных людей.

— рассмотрим, что я публиковал в начале

( Читать дальше )

Идеи и обратная связь

- 08 октября 2023, 18:49

- |

Вообще шаг из непубличности доставляет)

С одной стороны, увидел, что меня прочитал профессор иммунологии, который мне ставил один из диагнозов, Михаил Александрович уважение и благодарность вам и всего наилучшего. С другой обратная стороны, комментарии, компания по минусированию

( Читать дальше )

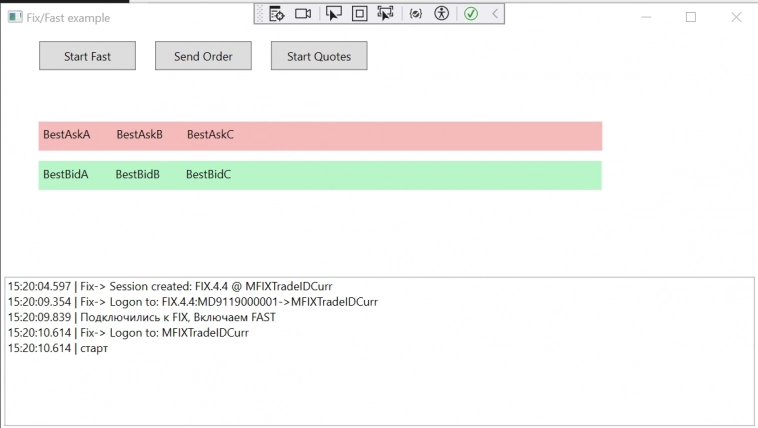

Бесплатный Fix/Fast коннектор MOEX и пример C#

- 05 октября 2023, 14:31

- |

Коннектор максимально упрощен, заточен конкретно под российский рынок и его нюансы.

А нюансов там очень много :)

Пример сделан под валютную секцию.

Инструкция и пример лежат на гите hftcryptobot/FinAlgoTrader.Fix-Fast (github.com)

Подключение и подписка на основные события:

( Читать дальше )

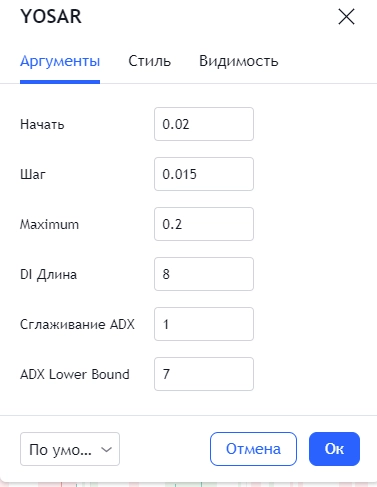

Адаптивные алгоритмы торговли

- 24 июля 2023, 16:53

- |

Ключевая проблематика наиболее распространённого подхода торговли по свечам, без использования стаканов и объёмов — алгоритмы теряют эффективность.

У каждого алгоритма существует жизненный цикл, когда его эффективность растёт, выходит на плато и затем снижается в ноль или в убыток. При этом, через какое-то время этот цикл может повториться.

Пути решения:

1. Подстройка параметров единичного алгоритма (неэффективно, уходит много времени и ресурсов на это, в т.ч. ручной работы, нужно останавливать торговлю и после подстройки запускать заново)

2. Торговля пакетом алгоритмов без подстройки (снижается потенциальная прибыль, нет гарантии, что весь пакет не уйдёт в минус)

3. Торговля подстраиваемым пакетом автоматически созданных алгоритмов (отличные результаты, но требуются большие вычислительные ресурсы для регулярного расчёта/пересчёта алгоритмов и их подстройки, сильно возрастают требования к надёжности — качеству работы торгового хоста и канала связи, интерфейсу связи с брокером, + высокая сложность системы)

( Читать дальше )

подгорело от поста что слушать на прогулках

- 21 марта 2023, 16:39

- |

( Читать дальше )

Моментум здорового человека против моментума курильщика. А как это делаете вы?

- 19 марта 2023, 01:08

- |

А вот с новыми системами, применимыми исключительно для фондового рынка получилось интереснее.

Так как и на срочной секции я торговал в медленной части в основном системами, использующими большое количество инструментов (скринеры, в терминологии некоторых коллег), то и на фондовом рынке пытался найти применимые к данному подходу методы.

В продакшн пока попали три новые системы: пробой объема, пробой годового хая и моментум.

Здесь будет график системы на пробой годового хая, просто потому, что нужна картинка для приятного вида статьи на главной странице ;)

В данной статье речь пойдет про моментум.

Свою систему на моментуме в итоге я собрал благодаря помощи, советам и подсказкам уважаемого @quant_trader, за что ему огромное человеческое СПАСИБО. Но об этой системе чуть позже.

( Читать дальше )

"Базовый" алго на крипте

- 08 декабря 2022, 07:17

- |

Какие свойства есть у криптовалюты? Во-первых это очень высокая волатильность, сотни и даже тысячи процентов это норма. Отсюда вытекает и второе: прибыль по лонгам и шортам не может быть распределена равномерно (по крайней мере если мы говорим об относительно продолжительном интервале в сделке). Например, упасть сильнее чем на -100% за месяц невозможно, а вот вырасти на +1000% легко.

Идея такая. Попытаться забирать «жирную» прибыль в долгосрочных движениях вверх, отдавать обратно по минимуму на «медвежьих» циклах. Что-то типа базового принципа при торговле криптой.

Итак сам алго. Сделки только в лонг. Таймфрейм 1 минута. Первого числа каждого месяца начинаем строить «месячный» хай. Т.е. если максимум текущий > максимум предыдущий, то обновляем «месячный» уровень и т.д. Таким образом 7 числа каждого месяца у нас отрисуется ровно максимум за неделю, к 30 за месяц. Чем больше дней прошло с начала месяца, тем больший интервал охватывает найденный экстремум.

Также каждую неделю будет строить «недельный» минимум для трейлинга прибыли. Каждое воскресенье (это день недели с исторически минимальной волатильностью) начинаем отрисовывать минимум по тому же принципу: минимум текущий < минимум предыдущий => обновляем «недельный» минимум. К концу следующей субботы имеем отрисованный уровень за 7 дней. В воскресенье опять начинаем все заново.

( Читать дальше )

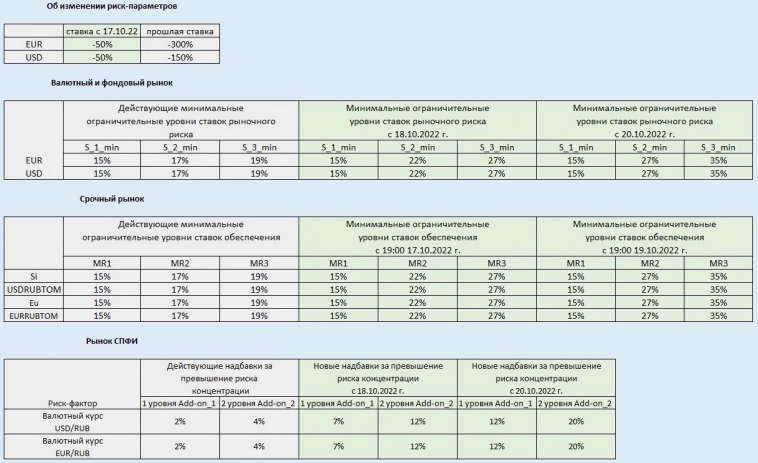

FAQ. НКЦ. Риск-параметры (очень много ссылок на методики и правила расчета рисков НКЦ). Акции, облигации, фьючерсы, опционы.

- 17 октября 2022, 12:55

- |

(консолидированная «копипаста» с сайта НКЦ)

НКЦ выполняет функции клиринговой организации и центрального контрагента на рынке ценных бумаг в целях обеспечения поддержания стабильности на обслуживаемом рынке, снижения транзакционных издержек (неттинг) и кредитного риска контрагента.

Для поддержания требуемого уровня надежности НКЦ введена система риск-менеджмента, состоящая в том числе из:

Данная система позволяет НКЦ выполнять свои обязательства перед добросовестными участниками клиринга в случае дефолта одного или нескольких участников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал