Избранное трейдера asfa

Зреет хороший шорт USM9

- 28 мая 2019, 22:30

- |

( Читать дальше )

- комментировать

- 2.8К | ★3

- Комментарии ( 19 )

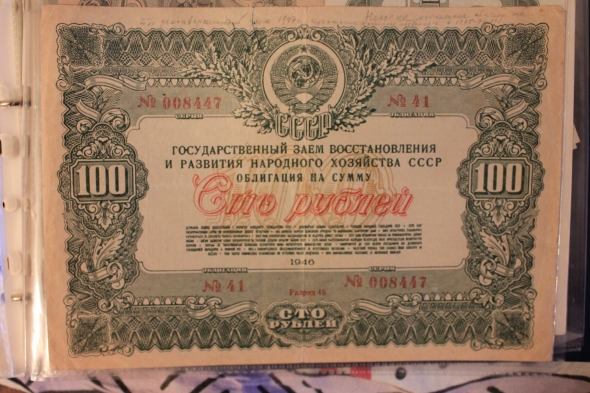

Как обманывают с облигациями. ОФЗ

- 15 мая 2019, 20:27

- |

навеяно большим размещением в ОФЗ

Это было давно в 1956 году.

Моего пра-дедушку заставили приобрести облигации.

одна из них дожила до наших дней в назидание потомкам.

облигация на сумму 100 рублей 1946 года.

Это не очень большие деньги от зарплаты квалифицированного рабочего она была 12 000 рублей.

Обычного рабочего 5000 р Это в деньгах послевоенных, но дореформенных 47 г.

На облигации написано карандашом:

«негодна, подлежала обмену на 2% реконверсионный заем 1947 года, погашение которого состоялось в 1975-76 годах.»

но никаких процентов не выплачивалось — их просто потом погасили в 1975 году уже с учетом двух деноминаций 10:1 в 1947 и 10:1 в 1961 году.

Т.е в 1975 том за нее дали 1 рубль.

Для справки сахар стоил уже 90 копеек. Фактически дали 1 кг сахара.

****

Есть другая облигация 1956 года, ее тоже оставили в назидание потомках чтоб никогда не связывались с облигациями и со Сбербанком.

( Читать дальше )

После просира....

- 15 мая 2019, 16:08

- |

Раскаяний людей после просира на маркете.

Сам по себе просир — это нормально: дилетантизм ведь рано или поздно проявляется с соответствующими результатами.

Однако удивляет другое — люди не делают выводов из просира: не разбирают, что было сделано не так, не пересматривают методику принятия решения, не ищут новые идеи. Ничего… тихо...

Есть хорошая русская поговорка: за одного битого двух небитых дают.

Однако, как показывает опыт Смарт-лаба на маркете это не работает. Во всяком случае для большинства.

«Мыши плакали, кололись, но продолжали грызть кактус.» ©

Я понимаю, что одного удара по голове (карману) часто мало… но сколько надо ?

Рано или поздно любой фигурант на маркете должен понять: он либо работает над своим методом (т.е пытается уйти от дилетантизма), либо маркет работает над его карманом.

Конфиденциальная информация: Доу-Джонс на пороге обвала

- 04 мая 2019, 08:57

- |

Вижу снижение как минимум в район 21 000 пунктов… в течение 6-10 месяцев… это будет грандиозное событие!

Об иммиграции

- 01 мая 2019, 23:21

- |

Однако, основная масса иммигрантов из стран бывшего советского союза иммигрирует по принципу все побежали и я побежал… Но по приезду туда оказывается, что все бегут в разные стороны и только вескость твоих личных причин определит твою стойкость, когда shit will hit the fan.

Требования к выживанию в прошлой жизни имхо хорошо подготовили русских (а под ними я понимаю всех русско-говорящих) к выживанию в любом обществе. И не только к выживанию, но и к преуспеванию.

Тем не менее есть несколько моментов, которые упускаются потенциально отъезжающими.

1. Иммиграция — это дорога в один конец. Обратной дороги нет (если вам кажется, что она есть или хочется, чтоб была — оставайтесь дома)

2. Если вы едите в японию — вам придется постараться стать японцем, в америке — американцем, в португалии — португальцуем итд итп. Вам это надо, вы этого хотите, вы сможете? Без разницы смогли ли вы этим стать, ваши дети станут! И станут на все 100%!!! И разница между тем, кем не стали вы и кем стали они — это не перекрываемая ничем пропасть в ваших будущих отношениях и в восприятиях жизни и мира…

( Читать дальше )

Просто воображение, ничего личного

- 06 апреля 2019, 02:18

- |

2015 год. Рекруты Московской Биржи начали активно искать разрабов на достаточно интересные позиции. Организация обмена информации между НКЦ и другими организациями. Интересно, подумал тогда я. Биржа открыто запускает в себя людей, которые будут разрабатывать быстрый обмен по каналам связи достаточно щепетильной информации.

2019 год. И что мы видим? Впервые в истории к нам заходит иностранный клиринговый центр. Теперь понятно, что за обмен такой нужно было сделать. Что это дает? Это дает право иностранцам держать свои средства на срочке не у нас, а у иностранной организации и все расчеты проводить через нее. Я повторюсь, на срочке.

Если вы читали мои посты, то вспомните, что я намекал, что с 2015-2016 года идет такая череда событий, что их можно сложить как звенья в одной цепи. Давайте я вас еще раз возьму за руку и постараюсь провести по темным коридорам моих воображений.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

Кто задаёт цели ЦБ? Кризис рядом!

- 26 марта 2019, 08:11

- |

В октябре 2010 года Банк России объявил об отмене фиксированных границ для изменения стоимости бивалютной корзины.

Банк России стал осуществлять курсовую политику в рамках режима управляемого плавающего валютного курса. Это означало, что он не препятствовал формированию тенденций в динамике курса рубля, обусловленных действием фундаментальных макроэкономических факторов, но в то же время сглаживал резкие колебания валютного курса в целях обеспечения постепенной адаптации экономических агентов к его изменению. Какие-либо фиксированные ограничения на уровень курса национальной валюты или целевые значения его изменения не устанавливались.

С 10 ноября 2014 года Банк России упразднил действовавший механизм курсовой политики, отменив интервал допустимых значений стоимости бивалютной корзины и регулярные интервенции на границах указанного интервала и за его пределами. При этом новый подход Банка России к проведению операций на внутреннем рынке не предполагает полного отказа от валютных интервенций, их проведение возможно в случае возникновения угроз для финансовой стабильности.

( Читать дальше )

Отбой шортим, Пробой покупаем, или туда или сюда

- 25 марта 2019, 22:37

- |

Я не смотрел тот прогноз, но мне надоело непонимание базовых вещей а точнее: Или туда или сюда.

Любой кто торгует отбой и пробой внутри дня, и хоть немного понимает ТА, понимает то, что предсказывать будет пробой или отбой не нужно. Ты должен выбрать что ты торгуешь, отбой или пробой.

Можно торговать и то и другое, одновременно, так как при правильном определении уровня прибыль в несколько раз превышает убыток, за счёт минимального Stop Loss. Хотя на практике более безопасно торговать пробой так как это отложенный ордер и после пробоя происходит импульс выводящий в без убыток, иначе ордер не исполняется(Если вы умеете правильно определять уровень и точку входа).

Как я уже неоднократно писал, после пробоя действия на рынке совершают только те у кого убыток, от сюда цена идёт в сторону пробоя за счёт действий трейдеров(скидыванию убытков).

Как правило цена рисует сужающуюся формацию выход из которой происходит импульсом, по завершению которого начинает формироваться новая формация и.т.д. Поэтому пробой и покупают чтобы взять импульс. А отбой шортят потому что стоп минимален.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал