Избранное трейдера John Smith

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

- комментировать

- 24.8К | ★117

- Комментарии ( 87 )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

Топ-6 авторов по инвестициям

- 11 сентября 2019, 18:46

- |

Вредный инвестор

Вконтакте - https://vk.com/tezisio

Telegram - https://t.me/tezisio

YouTube - https://www.youtube.com/channel/UCbhXz_OPX3B0eTimt24PGVQ/about

Инвестируй или проиграешь

Вконтакте - https://vk.com/invest_or_lost

Telegram - https://t.me/invest_or_lost

Smart-Lab - https://smart-lab.ru/profile/Klinskih-tag/

( Читать дальше )

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 85 )

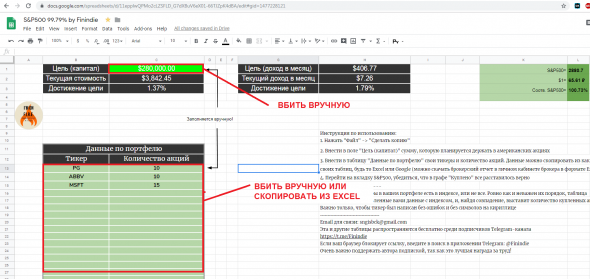

Таблицы Google с кучей полезных формул. Часть 2: S&P500! Таблица по ММВБ - в открытом доступе.

- 13 августа 2019, 13:45

- |

А вот и табличка по S&P500!

https://docs.google.com/spreadsheets/d/11epplwQPMo2cLZSFLD_G7dXBuV6eX01-66TJZpK4dBA/edit?usp=sharing

Первым делом, делаем свою собственную копию: «Файл» -> «Создать копию».

1. Это лайт-версия: аналогично на странице Main – в зеленое поле вписывается целевая сумма в $.

Чуть ниже вносятся только тикеры и только количество купленных уже акций. Данные можно скопировать из каких-то своих таблиц, будь то Excel или Google-таблица (можно скачать брокерский отчет в личном кабинете брокера в формате Excel), а можно просто вбить вручную.

2. На вкладке “S&P500” автоматически проверяется соответствие вбитых вами тикеров с существующими, и расставляются купленные акции в правильные поля. Если какая-то компания становится в индексе выше или ниже (такое происходит почти каждый день, особенно на дне индекса), цифры автоматически следуют за тикером, ничего корректировать не надо. Поля В, С, D, E загружаются автоматически и обновляются каждый день. Поля G, H, I, J, AB загружаются автоматически и обновляются каждые 20-30 минут. Поля K, O, P, Q от того, какую сумму вы вбили в «Цель (капитал)». Поля R, S, T зависят от того, какие тикеры вы вбили и сколько купленных акций вписали. Поля U, V, W, X несут информацию о дивидендах и обновляются 1-2 раза в неделю. Поле «Кризис-радар» вставлено просто так, в развлекательных целях, читайте пометку (наведите на черный уголок над надписью «Кризис-радар»). На этой вкладке вообще ничего редактировать не нужно.

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 26 )

Обзор отчетов в США за неделю с 15 по 19 июля

- 22 июля 2019, 16:21

- |

Банки

Я не рассматриваю американские банки для инвестиций, так как объективно понимаю их бизнес намного хуже, чем американские инвесторы. Тем не менее сезон отчетностей по традиции начинается именно с них, поэтому совсем коротко освещу основные моменты.

Citi, JPMorgan, Bank of America, Wells Fargo - все четыре крупнейших американских банков отчитались о прибыли выше ожиданий инвесторов, однако в целом реакция на отчеты была не особо позитивной. Инвесторы закладывают снижение ставок в США, которое может негативно отразиться на чистом процентном доходе банков. Об этом же в прогнозе на следующий квартал говорит JPMorgan.

Goldman Sachs, Morgan Stanley - единственные из оставшихся независимыми инвестиционные банки также отчитались о прибыли выше ожиданий аналитиков, но в целом в отчетах не было ничего особо интересного.

Из всей этой группы я слежу только за Goldman Sachs, и то только из-за Apple Card — банковской карты, которую они планируют запустить этим летом в партнерстве с Apple. Думаю может быть очень интересный продукт.

( Читать дальше )

44 постулата успешной работы на финансовых рынках

- 27 февраля 2019, 09:58

- |

Тема чрезвычайно избита, но все-таки попробую сформулировать свой список без углубления в конкретику, которую невозможно описать в двух предложениях. Готов к ловле яиц и помидоров.

- В большинстве случаев демо-счет больше вам навредит, чем поможет, вселив излишнюю уверенность в себе. Начните свой путь на рынке сразу с реальной торговли небольшим счетом. Психология торговли реального и демо-счета различается кардинально. Единственным плюсом является выработка технических навыков.

- Не пренебрегайте планированием. Торгуйте исключительно по заранее составленному плану, если на рынке не произошло ничего экстраординарного. Это одно из самых главных правил. Далее в некоторых пунктах будут встречаться его частные случаи.

- Бездумное усреднение не приводит ни к чему хорошему. Процесс усреднения должен соответствовать Вашему торговому плану.

- Будьте готовы к «чрезвычайно сильным движениям рынка». Не совершайте необдуманных поступков на таких движениях. Чаще всего подобные моменты воспринимаются как шанс быстро заработать. Вероятность же быстро потерять не берется в расчет.

- Будьте осторожны с неликвидными финансовыми инструментами. Не выделяйте на них более 20% вашего депо, естественно, принимая во внимание его объемы.

- В самом начале пути куда важнее суметь сохранить капитал, чем пытаться приумножить его. Не ставьте себе сразу невыполнимых планов.

- Верность вашей торговой стратегии можно оценить только на долгосрочном временном промежутке (более трех лет).

- Вкладывайте в финансовые рынки столько, сколько готовы потерять (как физически/финансово так и морально/эмоционально), однако помните, что без большого риска практически невозможно достичь успеха.

- Высказывания некоторых личностей могут достаточно серьезно влиять на рынок. Часто движения, вызванные под таким влиянием, являются краткосрочными и фундаментально необоснованными. Фильтруйте информацию.

- Глобальный тренд не меняется за 1 день, сколь бы сильное ни было движение.

- Диверсификация важна, но не стоит переусердствовать. Следить за множеством финансовых инструментов бывает слишком сложно, что приводит к снижению качества принимаемых вами решений.

- Для входа в рынок либо выхода из него всегда должна быть веская объективная причина, которую вы можете объяснить себе без эмоций.

- Если Вы торгуете активно, то используйте стопы. Порой самостоятельно бывает эмоционально (а также физически по времени) тяжело зафиксировать убыток тогда, когда это необходимо. Когда вы поставили стоп-лосс, не убирайте его при приближении цены к нему.

- Если на основе накопленного опыта Вы выработали для себя 100%-ю установку, то следуйте ей неукоснительно. К примеру, если вы решили не шортить Сбербанк (ну не получается — постоянные убытки), так не шортите же Вы Сбербанк, каким бы подходящем не казался момент! Иначе ощущение неправильно принятого решения начнет довлеть над вами сразу же после входа в позицию. Все это только звучит просто. На самом же деле, зачастую, ранее совершенные ошибки повторяются снова и снова.

- Если на растущем тренде рынок/инструмент находится на уровне исторического максимума, то куда больше шансов, что он продолжит идти вверх, чем уйдет в коррекцию. Вас не должна смущать «слишком высокая стоимость» инструмента, если фундаментально он привлекателен. Уже скоро текущая цена может оказаться очень дешевой.

- Если твердо решили покупать, и ликвидность это позволяет, то не гонитесь за микроскопическими выгодами в цене: покупайте по рынку. Тогда он точно от вас не уйдет.

- Зачастую внутридневная торговля на долгосрочном временном интервале не приносит сверхприбылей, однако ведет к физическому и моральному истощению.

- Когда вы перестаете что-либо понимать и у Вас ничего не получается, все-таки стоит занять позицию «вне рынка» (либо на это время войти в короткие ОФЗ), как бы это ни было тяжело морально.

- На плохих новостях покупайте, на хороших продавайте, а не наоборот. Но без фанатизма: учитесь оценивать «качество» новостей.

- Не воспринимайте всерьез краткосрочные инвестиционные рекомендации брокерских компаний.

- Не позволяйте эмоциям влиять на реализацию вашего торгового плана.

- Не пытайтесь как можно быстрее отыграть потери. Это приведет к потерям еще большим.

- Не стоит покупать/продавать в моменты затишья после бурного роста/падения рынка.

- Не стоит рассказывать о своих победах, а уж тем более, о будущих планах, если Вас об этом не спрашивают.

- Не существует разницы в торговле большими и маленькими суммами. Вас не должна пугать большая позиция, как и малая не должна вести к легкомыслию.

- Невозможно торговать, никогда не неся убытков. После каждой убыточной сделки/торгового дня определите, почему так произошло, и что вы сделали неправильно. При этом, убытки могут возникнуть даже тогда, когда вы все сделали правильно.

- Недополученная прибыль намного лучше полученных убытков. Не думайте о том, что «могло бы быть, если...». (не путать с анализом ошибок).

- Никогда не будьте уверены в успехе на 100%. Иначе при наступлении неблагоприятного исхода, растет риск необдуманных поступков.

- Никто и никогда не поведает Вам секретов и граалей рынка, однако, опыт других людей порой может быть действительно полезен.

- Определите для себя максимальную расчетную прибыль по инструменту, либо по итогам торгового дня. Если она достигнута, зафиксируйте ее и остановитесь. Далее внесите изменения в ваш торговый план.

- Самый важный из всех возможных ресурсов – информация.

- Ох как заезжено, но из-за важности все-таки скажу: «не торгуйте против тренда»! Не покупайте стагнирующие акции и не продавайте растущие без веских на то оснований.

- Помните о том, что рынки падают намного быстрее, чем растут.

- После фиксации прибыли, рискуйте только ее частью при входе в новую позицию.

- Поставьте себе глобальную цель в жизни. Постепенное движение к своей цели – залог успеха.

- Потенциальная прибыль должна быть минимум в 2 раза выше возможного убытка (частный случай: отношение тейк-профита к стоп-лоссу).

- Примите тот факт, что большинство близких вам людей не будут понимать, чем вы занимаетесь, а объяснить это будет невозможно, да и не стоит этого делать.

- Следите за фактами, избегайте мнений.

- Сначала идет движение рынка, и лишь потом вы сможете увидеть причину (если вообще сможете), которая к данному движению привела. Не думайте, что Вы способны очень сильно опередить рынок по времени, несмотря на его неэффективность.

- Спекулятивная торговля намного опаснее и сложнее простого инвестирования. Для 99% инвесторов стратегия «купил и держи» является лучшей из возможных.

- Фиксирование минимальной прибыли после долгой просадки – наиболее частая, и, при этом, одна из самых серьезных ошибок. Если далее рынок продолжит расти, то эмоционально вам будет слишком тяжело войти в позицию выше, чем вы из нее необоснованно вышли.

- Фундаментальный анализ всегда первичен, а технический вторичен.

- При отсутствии большого опыта, чаще торгуйте в лонг, чем в шорт. Исключение: это противоречит Вашему торговому плану.

- Учитесь отдыхать, не думайте о рынке постоянно.

Алексей Соловцов, Инвестиционная Палата.

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.2К |

- Комментарии ( 19 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал