Избранное трейдера amberfoxman

Вечный фьючерс IMOEXF

- 21 июня 2024, 15:10

- |

Вечные фьючерсы появились на Мосбирже в апреле 2022 г. Технически это однодневный фьючерс с автопролонгацией, то есть открытые позиции по нему автоматически переносятся на следующий день. Это позволяет держать позицию сколь угодно долго, поэтому инструмент и прозвали вечным.

На Московской бирже инвесторам доступно 5 видов таких фьючерсов:

на три валютные пары, на золото и самый свежий — на индекс Мосбиржи.

USDRUBF — вечный фьючерс на пару USDRUB_TOM

EURRUBF — вечный фьючерс на пару EURRUB_TOM

CNYRUBF — вечный фьючерс на пару CNYRUB_TOM

GLDRUBF — вечный фьючерс на пару золото в рублях

IMOEXF — вечный фьючерс на индекс МосБиржи

Специфика вечных фьючерсов

• Главное отличие от обычных контрактов — отсутствие обязательной экспирации.

Когда фьючерс выходит на экспирацию, все позиции по нему закрываются. Если инвестор хочет держать позицию дальше, ему нужно переоткрыть ее по следующему контракту — роллировать. Но цена следующего контракта может отличаться, причем не в пользу инвестора.

( Читать дальше )

- комментировать

- 7.9К | ★15

- Комментарии ( 11 )

Моя история использования Алгопака от Московской биржи

- 21 мая 2024, 11:53

- |

Итак, это было обычное скучное утро, когда я решил: «А почему бы не попробовать этот Алгопак от Московской биржи?» Я давно слышал про него, а тут как раз была пара свободных часов и чашка горячего кофе. Что может пойти не так, верно?

Регистрация и первый вход

Регистрироваться было просто. Почта, пароль, подтверждение — стандартный набор. И вот я уже на главной странице Алгопака, который выглядит достаточно дружелюбно. Однако, первый звоночек прозвенел, когда я начал искать справочную информацию. Документация оказалась несколько запутанной, а некоторые разделы вовсе не обновлялись годами.

Создание первой стратегии

Для начала я решил не мудрить и создать что-то простое. Пусть это будет стратегия на основе скользящих средних (SMA). Вот мой пример кода на Python, который я решил использовать:

import pandas as pd

import numpy as np

# Загружаем данные

data = pd.read_csv('historical_data.csv')

# Параметры стратегии

short_window = 40

long_window = 100

# Создаем сигналы

signals = pd.( Читать дальше )

Гугл-таблица с данными из API Московской биржи. Подготовка таблицы

- 11 мая 2024, 17:20

- |

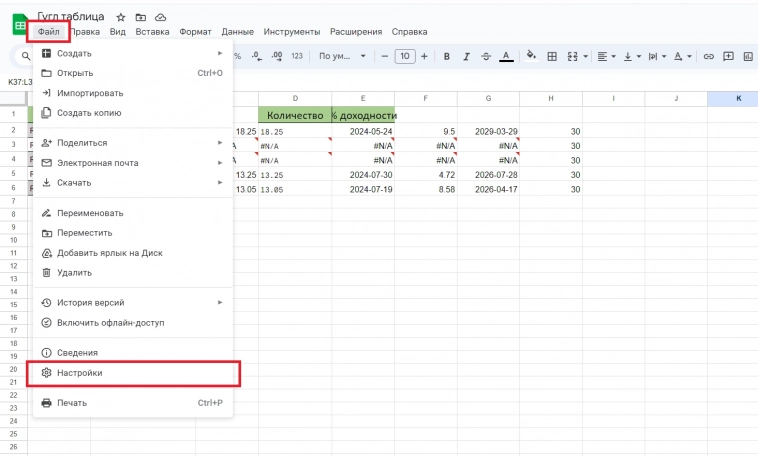

С таблицами excel разобрались, но у нас есть ещё большой пласт информации по гугл таблицам.

Тут также необходимо подготовка так как без неё у вас могут не подгружаться данные.

Вся подготовка заключается в изменении региональных настроек.

Переходим в «Файл» -> «Настройки»

Далее в «Региональные настройки» меняем регион на «Соединенные Штаты». Нажимаем «Сохранить настройки»

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 13 )

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

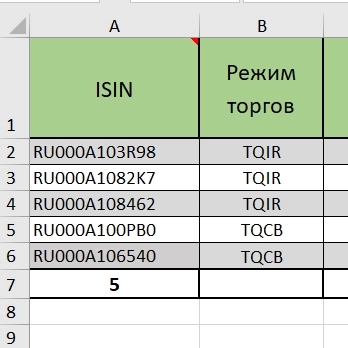

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 37 )

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

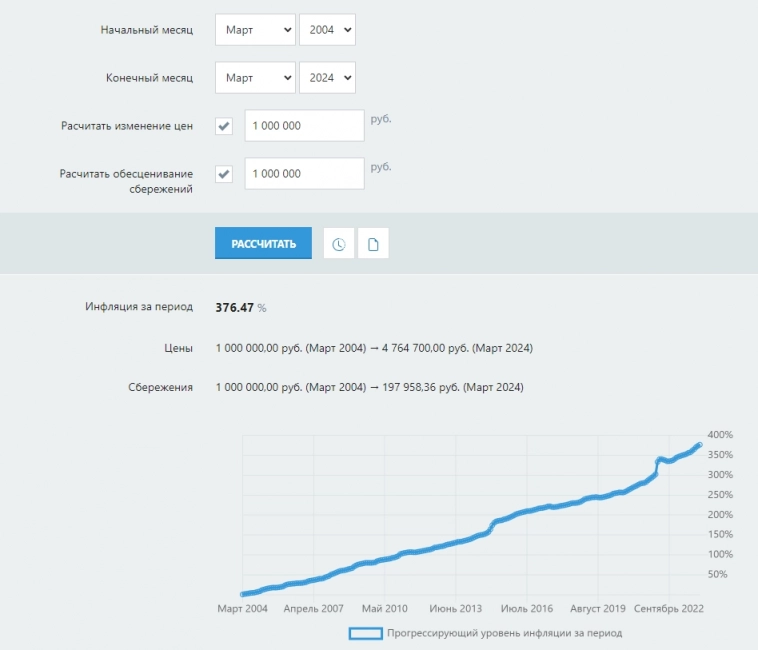

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

- комментировать

- 13.9К |

- Комментарии ( 30 )

Представьте на минутку что за удержание акций через ночь, с вас брали бы свопы.Такие прям нехилые . Что составляло бы за год около 50% от депозита

- 27 февраля 2024, 01:46

- |

Я теперь понимаю почему многие убежали с Форекса на фонду. На фонде берут комиссию и что? Если ты купил на лоях Сбер, Газ, ВТБ и еще всяких бубликов. Сиди себе лови мух. Ни каких тебе свопов конских, благодать одна.

А на Форексе, ты еще с просадки не вышел, а с тебя уже посредник себе валенки справил.

Ну вот представьте такое. У вас лям, вы купили какую-то шляпу и засели бы в ней на год. И больше ничего не покупали, не продавали. Ну в общем были бы как инвестор. Так вот с вашего ляма, в конце года осталось бы 500 000 и это если бы вы не попали в длительный флэт. А если бы попали, то и вовсе закрыли бы по морже. Но этого не случится. И знаете почему? Потому что вас грызть будут по хитрому. Минус 20%, по морже хлоп и в стойло. А из этих 20% почти половина это свопы. Потом опять, шурум-бурум и готовальня.

( Читать дальше )

Лайфхак: КАК УМЕНЬШИТЬ КОМИССИЮ МОСБИРЖИ В 2 РАЗА ПО СДЕЛКАМ ПО РЫНКУ НА ФОНДОВОЙ СЕКЦИИ

- 26 февраля 2024, 13:41

- |

#Лайфхак

Если Вы размещаете заявку по рынку на фондовой секции Мосбиржи, то комиссия Мосбиржи 0,03%.

Если Вы размещаете айсберг заявку, которая сработает сразу

(видно по встречным заявкам в стакане), то комиссия Мосбиржи 0,0175%, т.е. в 2 раза меньше.

С уважением,

Олег

Бизнес и вероятности

- 24 февраля 2024, 19:15

- |

Мышление с помощью теории вероятностей — одно из отличий продвинутых людей. Это для блондинки встретить динозавра на улице равно 50% (встречу или нет), а для людей в теме все несколько сложней.

В книге «Вероятности и неприятности» кандидат физико-математических наук Сергей Самойленко просвещает, как математика может объяснить законы Мерфи или почему бутерброд падает маслом вниз. И действительно ли это так? Сколько нужно подбросить бутербродов для получения достаточных данных? За теорию, объясняющую физику полета бутерброда, дали шуточную Шнобелевскую премию. Но об этом позже.

Вы слышали о причудливом законе велосипедиста: «Независимо от того, куда вы едете, — это в гору или против ветра». Как его можно объяснить? Представьте, что вы едете на велосипеде в одну сторону, а потом по этому же пути возвращаетесь назад. Если вы промотаете в памяти воспоминания, то увидите, что вы большую часть пути гребли в гору или против ветра. Как так?

( Читать дальше )

"48 законов власти": Как стать тираном за 300 страниц?

- 11 февраля 2024, 19:01

- |

В чем суть книги?

Грин предлагает 48 принципов, которые, по его мнению, помогут читателям обрести, сохранить и использовать власть. Эти принципы основаны на исторических примерах, философских размышлениях и наблюдениях за поведением людей.

Сторонники книги утверждают, что она дает реалистичное представление о том, как работает власть, и предлагает практичные советы для достижения успеха. Критики же считают, что книга аморальна и учит читателей манипулировать и эксплуатировать других.

Кому стоит читать «48 законов власти»?

- Тем, кто интересуется психологией власти.

- Тем, кто хочет улучшить свои навыки управления людьми.

- Тем, кто хочет понять, как функционирует мир политики и бизнеса.

Далее приведу сами законы с кратким описанием:

ЗАКОН 1

НИКОГДА НЕ ЗАТМЕВАЙ ГОСПОДИНА

Всегда добивайтесь, чтобы те, кто главенствует, комфортно чувствовали себя наверху. В стремлении угодить им или произвести впечатление не заходите слишком далеко, демонстрируя свои таланты, — иначе вы рискуете добиться обратного: вселить в них страх и неуверенность. Заставьте ваших начальников казаться более блистательными, чем они есть, — и вы достигнете вершин власти.

( Читать дальше )

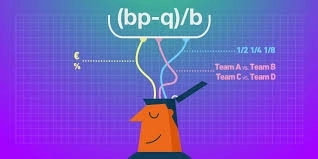

Айда весело разбирать критерий Келли, как будто мы объясняем правила игры в монополию! 🎲🎩

- 01 февраля 2024, 16:58

- |

Итак, представь, что ты находишься в мире биржевых ставок, где каждый твой шаг — это решение о том, сколько денег поставить на кон. Здесь в игру вступает критерий Келли. Это такая умная формулка, которая подсказывает тебе, какой процент твоего банка рисковать в следующей сделке. Цель проста — максимизировать твою прибыль и минимизировать риск остаться с пустыми карманами.

Вот как критерий Келли работает:

1. Вероятности: Он спрашивает, каков шанс того, что ты выиграешь, и каков шанс, что потеряешь.

2. Возврат: А ещё нужно знать, сколько ты заберешь денег, если выиграешь, и сколько потеряешь, если нет.

Получив ответы, критерий Келли превращается в твоего финансового советника и шепчет тебе магический процент от капитала, который ты можешь вложить в следующий раунд игры на бирже.

И вот пример:

Допустим, ты торгуешь акциями супер-пупер корпорации. Разведчики шепнули тебе, что шансы на успех 60

Сначала определим всё, что нам нужно для нашей формулы:

— p – вероятность успеха (у нас это 0.60 или 60

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал