Избранное трейдера alexis79

Цены квартир в Мае +0.3%

- 07 мая 2023, 16:21

- |

Продолжаю традиционный воскресный мониторинг недвижимости. За первую неделю Мая рублевые ценники квартир в двадцати самых живых регионах по данным Домклик изменились так:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Истории акутальные по прошествию 100 лет.

- 07 мая 2023, 12:08

- |

Женщица и её облигации — Крайне поучительная история связанная с новичками, которые приходят на фондовый рынок в поисках доходности выше банковского депозита. Очень часто стараясь помочь такому человеку, по итогу останешься виноватым, ибо если человека научить жать на педаль газа, но забыть научить поворачивать руль, рано или поздно он разобьется. Так и тут, когда женщина купила облигации и их курс упал, она решила продать их, не дожидаясь роста, о чём ей сказал её брокер, в итоге брокер доплатив разницу так как был хорошим знакомым её покойного мужа, чтобы сделка закрылась в безубыток. По итогу же когда курс облигаций вырос, женщина просила их продать ей по цене 93 (110 биржевой курс) по которой ей закрыли сделку, а потом даже по 96 по курсу по которому ей открыли сделку её прошлую сделку и для неё это всё казалось абсолютно нормальным.

( Читать дальше )

САМАЯ ВАЖНОЕ ПРАВИЛО ДЛЯ ЛЮБОГО ТРЕЙДЕРА И ИНВЕСТОРА.

- 06 мая 2023, 22:47

- |

Сразу скажу, что тема «Жадности» напрямую относится к данной теме, поэтому также советую почитать пост на тема жадности — smart-lab.ru/blog/901217.php.

Риск менеджмент — это важнейшая вещь в инвестициях и трейдинге. Без него вы не будете зарабатывать на рынке — запомните это.

Правильно выстроенный риск менеджмент позволяет вам торговать на рынке, учитывая все возможные варианты событий. В ином случае, вы будете просто заходить в позицию на весь депозит и сидеть, надеясь на прибыль.

Самое главное на рынке — это сохранить деньги, а потом уже заработать.

Если вы заходите в позицию на 40-50-60% от портфеля, вы просто играете в казино и подписываетесь на потерю денег. Да, может быть такое, что в первый раз вам повезет, во второй тоже повезет, но в третий вы потеряете все что заработали и даже больше. Также не стоит играться с кредитными плечами, особенно новичкам. Если вы заходите в позицию заходите только на свой капитал и придерживайтесь этим рекомендациям:

( Читать дальше )

Продай и забудь

- 06 мая 2023, 21:31

- |

Первая неделя мая закрылась на минорной ноте. В прошлом посте я оптимистично подвел итоги и писал о предстоящем перехае, и вот началось падение рынка.

Минус 1,1 млн руб. за 4 дня.

( Читать дальше )

Российский рынок начинает штормить. Что делать инвестору

- 04 мая 2023, 15:26

- |

Российский рынок акций довольно резко пошел вниз в начале мая, подтверждая старую биржевую поговорку «sell in May and go away». До начала коррекции индекс МосБиржи вырос почти в 1,5 раза от минимумов октября, а сейчас уже на 5% отступил от достигнутых максимумов. Что делать инвестору в мае, разбираемся в данном обзоре.

Почему рынок пошел вниз

• Это самая сильная коррекция с февраля на российском рынке, что само по себе говорит о том, что технически накопилась перекупленность, и для отката не нужно было сильных драйверов.

• Цены на нефть опустились в район минимумов марта, несмотря на обещание участников ОПЕК+ дополнительно добровольно сократить добычу.

• Рубль, несмотря на слабость нефти, держится на достигнутых уровнях. С одной стороны, это закономерно, так как на ситуацию влияет лаг в оплате экспортных поставок. Кроме того, рубль в апреле дешевел относительно нефти опережающими темпами. Но все же это негативно сказывается на выручке экспортеров.

( Читать дальше )

Почему спустя 3 года инвестирования я не чувствую себя финансово независимым!

- 29 апреля 2023, 18:03

- |

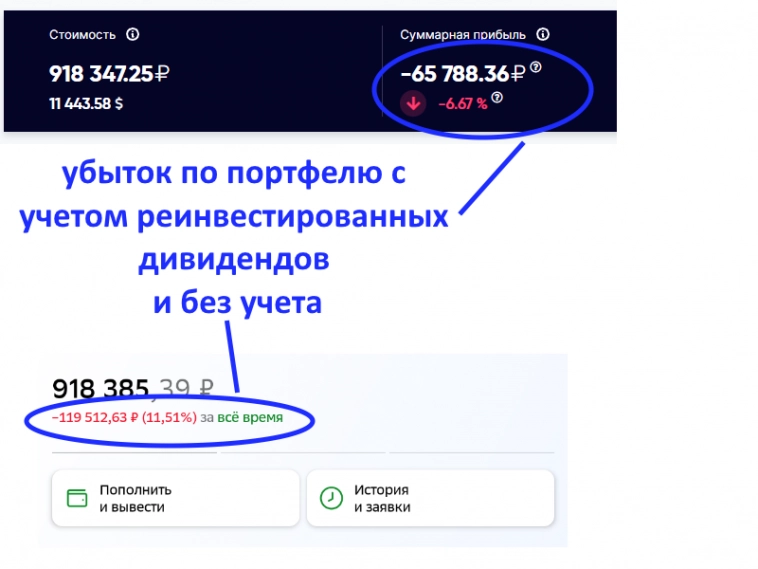

Но меня это не расстраивает и в статье постараюсь объяснить, почему я спокойно смотрю на свой текущий (отрицательный) результат.

Вот два скрина, один из приложения ИНТЕЛИНВЕСТ, где я веду учет инвестиций и другой из приложения СберИнвестор:

Как видите, и с реинвестированными дивидендами и без них мой инвестиционный портфель находится в убытке.

Мне иногда пишут в комментариях:

«Ну и нафига тебе эти инвестиции? Лучше бы деньги положил на депозит в банке, был бы в прибыли...»

Или такой комментарий есть:

«Да лучше бы открыл на эти 900т.р ларёк с шаурмой, получал бы по 100-150т.р чистыми в месяц...»

Но, я не расстраиваюсь и не обижаюсь на такие отзывы. Ведь, цель моих инвестиций-это создать капитал, который будет за счёт дивидендного потока покрывать часть или все мои ежемесячные расходы.

Пока мой портфель генерирует в среднем около 6800р в месяц. Этого, конечно, не достаточно…

( Читать дальше )

Худшие случаи долгосрочного инвестирования в индекс на российском рынке акций

- 28 апреля 2023, 11:52

- |

Даже у индексного инвестирования есть нюансы.

Если купить индекс на максимуме рынка, то даже с учетом полученных дивидендов восстановления своего портфеля можно ждать годами.

В истории российского рынка было два таких самых неприятных случая — это покупка рынка в июне 2008 и в апреле 2011.

В первом случае восстановления депозита пришлось бы ждать 8 лет, во втором — 4 года.

Как можно улучшить стратегию индексного инвестирования?

Российская экономика тонет. И тянет за собой доходы населения.

- 27 апреля 2023, 11:09

- |

Мой прогноз, который я дал весной прошлого года об усугублении кризиса в экономики России и продолжении снижения уровня жизни большинства россиян. В данный момент отрабатывается полным ходом. Посмотрите на диаграмму ниже. На ней видно, что кризис, который начался в экономике России после начала новой холодной войны с коллективным западом, продолжается и не спешит сбавлять обороты.

( Читать дальше )

5 лучших торговых индикаторов, которые я использую.

- 20 апреля 2023, 11:16

- |

Привет, друзья! Сегодня я расскажу вам про 5 полезных индикаторов, которые мне помогают в торговле. Индикаторы, конечно, не являются каким-то граалем, но заметно упрощают жизнь при принятии торговых решений и дают небольшое статистическое преимущество.

Разумеется, нужно использовать профессиональный торговый софт, где, помимо индикаторов, можно сразу посмотреть объемы торгов и ленту сделок. При этом терминал и брокер должны поддерживать все типы ордеров, которые помогут быстро и по хорошим ценам реализовать эту торговую стратегию. Я сейчас юзаю GO Invest Pro терминал, он как раз поддерживает все необходимые условия для получения преимущества на рынке.

1. Уровни поддержки и сопротивления

Есть множество вариантов расположения уровней поддержки и сопротивления, во всех книгах по трейдингу о них довольно много написано. Кто-то располагает уровни по хаю и лою тела свечи, кто-то — по хаю и лою тени свечи, кто-то берет среднее значение. Иногда уровнем может выступать медиана, иногда — прошлый локальный хай, который пробили и он стал сопротивлением, и игроки ждут ретеста. В общем, бесконечное количество вариантов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал