Избранное трейдера alexis79

Мероприятия. Аналог пандемии?

- 23 марта 2024, 06:24

- |

t.me/rbc_news/91216

- комментировать

- ★2

- Комментарии ( 2 )

10 Секретов Билла Гейтса

- 23 марта 2024, 02:16

- |

Автор в самом начале говорит про свой труд «неплохой анализ». По сути, он прав. он не плохой, а посредственный. Вообще книга небольшая и информация не особо глубокая, просто слизал масло со всего бутерброда. А одного масла много не съешь, хотя мой кот с этим бы не согласился.

Про Гейтса книга сообщает о позиции Гейтса по бизнесу. Так, например, он считает, что лучше выйти на рынок первым с хорошим или средним продуктом или выйти вторым, но с выдающимся. Посему последним тугодумам предоставлялось гораздо меньше альтернатив решения того или иного решения вопроса.

Большинство людей рождают только одну блестящую идею за всю жизнь. А некоторые и вовсе остаются «бездетными». Главной идея Гейтса — компьютер в каждом столе, в каждом доме.

«Если ты стоишь на одном месте, ценность того, чего ты добился, очень быстро приходит к нулю.» Билл Гейтс

секреты бизнеса Билла Гейтса:

( Читать дальше )

🧮 Характеристики фьючерсов срочного рынка

- 22 марта 2024, 22:45

- |

➡️ TSLab Trading — поддержите ТГ-канал подпиской, вам не сложно, мне приятно!

➡️ Trading Chat — в чате в режиме онлайн коллеги делятся торговыми идеями, там же публикую сигналы стратегий на нефть, газ, МХ, РТС, Si

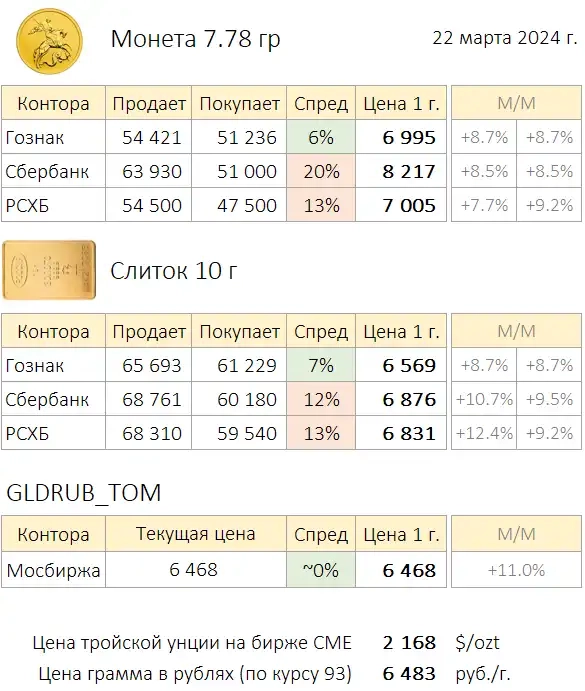

Цены золота в Москве

- 22 марта 2024, 22:11

- |

Лидер по физмету - Гознак. Если брать, то у него. Хотя, конечно, спред 9% открыто говорит о том, что мы находимся в стране с убогим рынком. Но это наша общая беда. А про цены и спреды у ростовщиков я вообще молчу. Пусть о них первый канал рассказывает.

За прошедший месяц, Гознак поднял ценники на +8.7%. Ростовщики задрали ценники чуть выше. А виртуальный GLDRUB_TOM подрос аж на 11%.

Ретроспектива рубля:

За последние 12 месяцев, правящий класс России сумел обесценить рубль на -23%:

( Читать дальше )

«Надоело: Америка растет, Россия — на месте» (включайте свежий выпуск «Деньги не спят»)

- 22 марта 2024, 20:10

- |

Есть вопросы? Задавайте в чате трансляции https://www.youtube.com/live/pK7yG04lzWA?feature=shared

Запись будет доступна после эфира

куда вкладывают россияне и почему налоги будут расти

- 22 марта 2024, 19:38

- |

Совокупные сбережения и притоки по инструментам у физических лиц, в млрд рублей

для сравнения по плану доходы бюджета РФ составят 35,065 трлн рублей в 2024 году

прирост сбережений 14+ триллионов (26,5%) за год привлек внимание властей (есть что состричь) собственно это уже отражено в теме увеличения НДФЛ с 2025 года

люди верят в депозиты, прирост по облигациям и акциям лишь 3+ трлн

полностью опубликовано вот тут Обзор рисков финансовых рынков | Банк России (cbr.ru) лист табл 2

Почему падает нефть и когда вырастет газ

- 22 марта 2024, 16:00

- |

Главное

- Геополитическая риск-премия сужается, рост на $90 за баррель не состоялся.

- Климатические прогнозы дают надежду на рост котировок газа.

- Запасы нефти в США сократились, запасы газа перешли к росту.

Про нефть

По мере уменьшения числа упоминаний геополитики в СМИ снижается и риск-премия в котировках Brent, которая за последнюю неделю чересчур раздулась.

Несмотря на массовые атаки на российские НПЗ, экспортные поставки остаются стабильными. На Ближнем Востоке намечается очередной раунд переговоров по обмену заложников и прекращению огня в секторе Газа.

В результате котировки Brent сегодня снижаются третий день подряд, теряя приобретения предыдущих дней. Смягчающим фактором стало сокращение запасов нефти в США, хотя в целом отчёт EIA даёт неоднозначные сигналы.

Фьючерсы на Brent с утра приближаются к отметке $85 за баррель сверху. Целью текущей коррекции может выступить коридор $84–85 за баррель.

- Brent фьючерс: $85,78 (-0,2%)

- WTI фьючерс: $81,07 (-0,25%)

( Читать дальше )

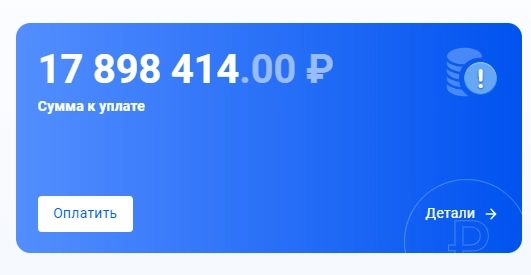

Налоговая начислила 18 млн. руб налога по декларации itinvest (D8 capital)

- 22 марта 2024, 14:02

- |

По сути у меня счет itinvest около 3.5 млн + заморозка от февраля 22. Торговые обороты в день — около 1 млн. руб. Прибыль за 2023 у них была примерно 0.6 млн. руб.

С неё был удержан ими налог примерно 74 т.р. Что примерно и соответствует действительности.

Сама 2-НДФЛ, скачанная с сайта налоговой по itinvest:

( Читать дальше )

Три акции на лонг. Среднесрочный потенциал прибыли до 11%

- 22 марта 2024, 12:58

- |

В этом обзоре разберем техническую картину двух компаний. Смотрим среднесрочные безопасные цели роста на дневном и недельном графике. Для чистоты ведения позиций, сделки будут взяты по текущим ценам, несмотря на риск еще одной волны отката широкого рынка.

В статье указаны цели по акциям. Для увеличения прибыли можно использовать фьючерсы на акции:

— Роснефть — ROSN-6.24 (RNM4)

— Мечел — MTLR-6.24 (MCM4)

— Лукойл — LKOH-6.24 (LKM4)

Учитываем, что при торговле фьючерсами риск и прибыль вырастут пропорционально.

Риск-менеджмент

Для оптимального управления позициями используется метод расчета для среднего размера одной сделки. Каждый соотносит параметры согласно собственному риск-профилю.

В этом разделе применяем оптимальные параметры:

— Процент риска на сделку — 4%

— Максимальная просадка по портфелю — 20%

— Размер текущего баланса брокерского счета — 100 000 руб.

Формула: Средний размер одной сделки = (Текущий баланс)*(Процент риска на сделку/ Максимальная просадка по портфелю =100 000*4%/20% = 20 000 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал