SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aab

Робота удачно заклинило

- 02 октября 2012, 20:54

- |

Думаю, робото-торговцы не раз сталкивались с подобной ситуацией и она не всегда была в пользу робота. По моей статистике, подобное случается с вероятностью 50 на 50.

15 лет назад произошло знаменательное событие, впервые чемпион мира по шахматам и, пожалуй, самый великий шахматист планеты за всю историю, проиграл матч компьютеру. Особенно интересной была вторая партия, в которой переломным моментом стала жертва пешки Каспаровым. Однако Deep Blue продумав над этим ходом аж 15 минут, небывалое для кремневых мозгов время, отклонил эту жертву, приведя чемпиона в замешательство. Ведь это считалось практически невозможным для рационально работающего алгоритма, упустить такую добычу. Гарри ещё пытается играть, но он сломлен и упускает гарантированную ничью, о которой он уже узнал потом после разбора партии. Потом Каспаров заявил, что игра велась нечестно, что такой ход компьютер не мог самостоятельно сделать. Другие гроссмейстеры согласны, непонятно как шахматная программа могла найти такой типично человеческий тонкий позиционный ход. Конечно, это было всего лишь маханием кулаками после драки. Однако в недавно опубликованной книге один из создателей компьютера рассказал о деталях этого странного хода. Оказалось, что в данной позиции компьютер элементарно заклинило, он попросту не мог выбрать ход и в результате пошёл случайным образом. То есть это была обычная программная ошибка. Но ошибка человека, который разрабатывал программу. Таким образом, Каспаров был в некотором смысле прав, ход не был идеально компьютерным.

15 лет назад произошло знаменательное событие, впервые чемпион мира по шахматам и, пожалуй, самый великий шахматист планеты за всю историю, проиграл матч компьютеру. Особенно интересной была вторая партия, в которой переломным моментом стала жертва пешки Каспаровым. Однако Deep Blue продумав над этим ходом аж 15 минут, небывалое для кремневых мозгов время, отклонил эту жертву, приведя чемпиона в замешательство. Ведь это считалось практически невозможным для рационально работающего алгоритма, упустить такую добычу. Гарри ещё пытается играть, но он сломлен и упускает гарантированную ничью, о которой он уже узнал потом после разбора партии. Потом Каспаров заявил, что игра велась нечестно, что такой ход компьютер не мог самостоятельно сделать. Другие гроссмейстеры согласны, непонятно как шахматная программа могла найти такой типично человеческий тонкий позиционный ход. Конечно, это было всего лишь маханием кулаками после драки. Однако в недавно опубликованной книге один из создателей компьютера рассказал о деталях этого странного хода. Оказалось, что в данной позиции компьютер элементарно заклинило, он попросту не мог выбрать ход и в результате пошёл случайным образом. То есть это была обычная программная ошибка. Но ошибка человека, который разрабатывал программу. Таким образом, Каспаров был в некотором смысле прав, ход не был идеально компьютерным.

- комментировать

- 154 | ★5

- Комментарии ( 22 )

Почему я не верю в рост Si (рис)

- 02 октября 2012, 19:28

- |

Во первых нет роста ОИ,

во вторых ОИ падает, а данная картина ниже показывает распродажу, а именно: заброс наверх и там медленное сползание со снижение ОИ.

Не хотят здесь брать позы, очень долго уже не хотят.

Ублюдкам наверное мечтается обновить лой 30750 например, вытрясти лишних пассажиров и там уже войти.

Глобально рупь еще следует по тренду в рамках нисх. канала к его нижней границе.

Все коротко и ясно, без мозгоё****. Имхо не от позы, позы нет.

4H

( Читать дальше )

во вторых ОИ падает, а данная картина ниже показывает распродажу, а именно: заброс наверх и там медленное сползание со снижение ОИ.

Не хотят здесь брать позы, очень долго уже не хотят.

Ублюдкам наверное мечтается обновить лой 30750 например, вытрясти лишних пассажиров и там уже войти.

Глобально рупь еще следует по тренду в рамках нисх. канала к его нижней границе.

Все коротко и ясно, без мозгоё****. Имхо не от позы, позы нет.

4H

( Читать дальше )

Домашка от доктор Март

- 02 октября 2012, 19:13

- |

Захожу в раздел графики онлайн на смартлабе.

Фотографирую график за сегодня и пощу ссылку в блог:)

А теперь собственно само задание:

Какие количественные параметры движения цены можно использовать, чтобы описать сегодняшний день с точки зрения тренд/шум?

Как задать числом тренд?

Как задать шум?

И посчитать соотношение, сравнить его с предыдущим днем.

Фотографирую график за сегодня и пощу ссылку в блог:)

А теперь собственно само задание:

Какие количественные параметры движения цены можно использовать, чтобы описать сегодняшний день с точки зрения тренд/шум?

Как задать числом тренд?

Как задать шум?

И посчитать соотношение, сравнить его с предыдущим днем.

Практически 100% Грааль заработка на рынке!

- 02 октября 2012, 18:19

- |

Мое скептическое отношение к стратегиям, в корне которых лежат лунные фазы, было сегодня серьезно подорвано. Ранее я слышал о таких методах прогнозирования рынка, но относился к ним с полным безразличием, пока не наткнулся на статью, в которой было описано влияние лунных фаз на состояние человека. Сравнив жизненные ситуации, я сделал вывод, что определенные закономерности в этом всё-таки есть. Но каково же было мое удивление, когда я сопоставил фазы луны с индексом ММВБ!

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

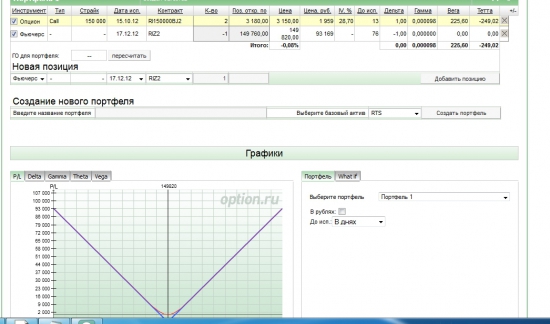

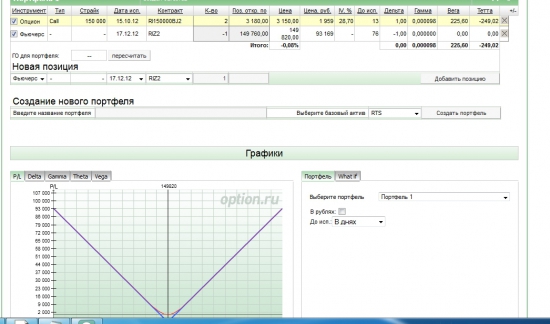

Полность нейтральная стратегия

- 02 октября 2012, 12:44

- |

Вопрос всем опционщикам. Создаем нейтральную позицию простой покупкой 2х колов и продажей одного фьючерса (все через дельту). Что получаем: цена интенсивно в верх — зарабатываем, цена интенсивно в низ — зарабатываем, цена на месте или слабое движение (в бок) — теряем на тетте и возможно по волатильности.

Вопрос — Что бы и в каком соотношении продать, что бы компенсировать тетта распад если цена стоит? Ну а дальше где это проданное откупить если цена рванула?

У кого какие мысли по этому поваду?

Вопрос — Что бы и в каком соотношении продать, что бы компенсировать тетта распад если цена стоит? Ну а дальше где это проданное откупить если цена рванула?

У кого какие мысли по этому поваду?

Граальные ловушки при построении торговых систем

- 02 октября 2012, 07:08

- |

При проектировании торговых систем очень важно не только создать рабочую стратегию, приносящую прибыль, но и избежать ошибок в коде, потому что именно эти ошибки могут привести к так называемой «граальной» ловушке.

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

Изменчивая природа рынка

- 01 октября 2012, 23:03

- |

С 2008 по 2011 год я был дейтрейдером. Торговал внутридня, на закрытии биржи все позиции были пофиксаны. За это время зарабатывал на следующих стратегиях:

К чему я веду? Рынок изменчив. 3 полных года, 5 стратегий, которые торговал только я. Это около 7 мес. на стратегию. Рынок очень изменчив, поэтому у всех два варианта: либо быть очень мобильными и разрабатывать новые стратегии внутридня или торговать долгострок. Все другие пути приведут к неудаче.

P.S.: для тех, кто в комментариях пишет ерунду: любая торговая стратегия не гарантирует 100% и ежедневного заработка.

- Торговля MOC, это когда за последние 15 мин рынка можно заработать от 5К+ денег.

- Торговля на премаркете, это когда за 40-50 мин с рынка можно забрать 1К+ денег.

- Торговля от уровней интрадей.

- Торговля отчетов.

- Торговля проторговок (немного отличается от уровней).

К чему я веду? Рынок изменчив. 3 полных года, 5 стратегий, которые торговал только я. Это около 7 мес. на стратегию. Рынок очень изменчив, поэтому у всех два варианта: либо быть очень мобильными и разрабатывать новые стратегии внутридня или торговать долгострок. Все другие пути приведут к неудаче.

P.S.: для тех, кто в комментариях пишет ерунду: любая торговая стратегия не гарантирует 100% и ежедневного заработка.

ТОП-7 причин зарабатывать на жизнь любимым делом

- 01 октября 2012, 19:24

- |

Почему люди, которые занимаются своим любимым делом и получают за это деньги, счастливы и здоровы, знают эти эксперты.

Ранее ФИНАНСЫ рассказывали о предпринимателях, которые смогли превратить свое хобби в прибыльный бизнес. И хотя это не так просто, как может показаться на первый взгляд, по мнению ученых, все же нужно попытаться связать карьеру с любимым делом.

Семь причин, почему стоить искать бизнес или работу по душе:

Растет ваша самооценка. «Ваша самооценка станет более высокой, поскольку любимое дело будет давать вам энергию, чего не сможет не заметить ваше руководство и, конечно же, отбдагодарит как следует», — говорит тренер по вопросам карьеры Шерри Миршахи-Тоттен.

У вас появится мотивация. По мнению Эллен Эрколини, еще одного карьерного тренера и лайф-коуча, занятие любимым делом поможет вам оставаться на плаву, когда настанут тяжелые времена (а они могут настать в жизни каждого).

( Читать дальше )

Ранее ФИНАНСЫ рассказывали о предпринимателях, которые смогли превратить свое хобби в прибыльный бизнес. И хотя это не так просто, как может показаться на первый взгляд, по мнению ученых, все же нужно попытаться связать карьеру с любимым делом.

Семь причин, почему стоить искать бизнес или работу по душе:

Растет ваша самооценка. «Ваша самооценка станет более высокой, поскольку любимое дело будет давать вам энергию, чего не сможет не заметить ваше руководство и, конечно же, отбдагодарит как следует», — говорит тренер по вопросам карьеры Шерри Миршахи-Тоттен.

У вас появится мотивация. По мнению Эллен Эрколини, еще одного карьерного тренера и лайф-коуча, занятие любимым делом поможет вам оставаться на плаву, когда настанут тяжелые времена (а они могут настать в жизни каждого).

( Читать дальше )

СЕКТОРА. КОРРЕЛЯЦИИ. КАК ОПРЕДЕЛИТЬ ВЕДУЩЕГО И ВЕДОМОГО. АРБИТРАЖ.

- 01 октября 2012, 10:58

- |

Однако тема оказалась не простой, как в начале казалось… Сам-то я не думаю много, когда смотрю на акцию, просто беру и решаю для себя, главная она сегодня в секторе или нет, отстает ли или идет первая. Если все пошло, а она стоит, что делать, брать в направлении движения всего сектора или против. В общем, пришлось поразбираться и разложить на части свое понимание этого вопроса и найти кучу интересных картинок для вас))). (Оригинал статьи находится по адресу http://superscalper.ru/new/sektora-arbitrazh.html)

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал