Избранное трейдера _sg_

5 ключевых трендов марта 2017

- 03 марта 2017, 13:55

- |

Февраль многие годы оставался периодом, когда инвесторы ощущали психологическое давление из-за снижения котировок фондовых инструментов и демонстрировали бегство капитала в защитные активы. На сегодняшний день мы увидели вновь своеобразный рост спроса инвесторов на такие хедж-активы, как золото и серебро, но, несмотря на это, биржевые индексы США обновили свои исторические максимумы, что говорит о прямой корреляции риска и безопасности в февральском торговом периоде. Продолжится ли такая тенденция в марте, будет видно по ключевым трендам финансовых рынков.

Золото

После победы Трампа 8 ноября на президентских выборах США золото начало свое нисходящее ралли, которое ознаменовалось снижением котировок свыше 15%, что стало для многих трейдеров легким «шоком». Но февраль оказался удивительным лишь по той простой причине, что рост доллара и S&P500 сопровождался и ростом цен на золото, что идет против логических корреляционных взаимосвязей на финансовых площадках. С учетом последней динамики, стоит ожидать продолжение восходящей тенденции. Главным врагом для восстановления золота будет, скорее всего, ФРС, а фактор Трампа и фондового рынка уйдет на второй план. Если текущее восстановление котировок продолжится, не за горами и 1300$ за унцию к концу марта 2017.

( Читать дальше )

- комментировать

- 7 | ★3

- Комментарии ( 3 )

Опционы по взрослому (работа над ошибками и модель)

- 02 марта 2017, 22:04

- |

Во первых, я хочу поблагодарить <br/> за помощь. Разобрались мы с улыбкой волатильности Itinvest. Проблема была, что сам я дурак. Это я не ту цифру не туда подставил. Ошибка в определении времени до экспирации. Надо 1/(дней в году) * (на дней до экспирации). Первый член я просто пропустил. И на старуху… На то он и нужен Смартлаб.

Я озаглавил цикл топиков «Опционы по взрослому» потому что здесь я не пытаюсь научить и показать. Я пытаюсь найти ответы на свои же вопросы. И некоторые темы знакомы мне меньше, чем те о которых я писал в опциононах для маленьких. Поэтому, где то могу заблуждаться. Так что вы контролируйте и фильтруйте базар, то есть рынок.

И так, мы разобрались с улыбкой. И можем теперь двигаться дальше. Так как не все мне досконально понятно в этой теме, призываю активнее принять участие в обсуждении. Еще, прислушиваясь к советам читателей, попробую писать более ясно, что ли. Понимая, что не у всех есть подготовка и необходимый уровень. И, больше для себя, намечу план о чем хочется поговорить. 1. Добьем улыбку, хотя будем возвращаться еще, если найдем что то интересное 2. Календарные спреды. 3. И наконец, то к чему мы шли, дельтахеджирование.

( Читать дальше )

Как поделить депо на роботов?

- 02 марта 2017, 17:50

- |

Здравствуйте все!

Возник такой вопрос: как вы делите риски между несколькими роботами, торгующими на одном счёте?

Например, общий риск 10% от депо делится на всех поровну. То есть на пять (условно) роботов по 2 %. Но ведь у разных роботов-инструментов различаются доходности-просадки. С ними надо что-то делать?

Или каждому роботу придаётся условный «коэффициент стабильности» (в зависимости от просадки, например) и риск делится с учётом коэффициента?

Или другой принцип?

Раскрыта причина возникновения кризиса в России!!! Анализ структуры ВВП 2014-15г

- 02 марта 2017, 16:39

- |

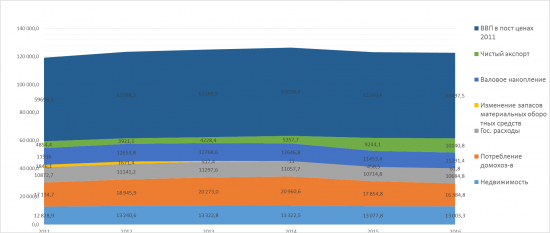

Что из структурных составляющих ВВП влияет на его значение в большей и меньшей степени? Попытаемся определить, что указывает на поведение показателя ВВП, что оказывает наибольшее значение из основных элементов ВВП:

• потребление домохозяйств,

• расходы на недвижимость;

• валовые накопления основного капитала;

• госрасходы

• чистый экспорт

На примере ВВП России понятно, что именно потребление (50% ВВП) составляет наибольшую часть ВВП и имеет схожее поведение. Так что же входит в это самое потребление, почему именно оно влияет на ВВП бОльшим образом?

Рис. Структура ВВП в ценах 2011г. (млрд руб.)

В РФ в отличие от других стран, как развитых, так и развивающихся, структура потребления имеет свои особенности. БольшУю часть в потреблении занимают долгосрочные товары, а на услуги отводится совсем маленькая доля всего потребления. Это влияет на значительные изменения спроса в условиях экономических спадов. Низкий уровень услуг может объясняться следующими факторами: неразвитость предложения и дороговизну услуг; ограниченный спрос в связи с попытками сэкономить на услугах ради покупок товаров; высокую долю государственных (бесплатных) услуг; наконец, высокий уровень теневого сектора, не учитываемого статистикой.

( Читать дальше )

Удешевление позиций. Смысл.

- 02 марта 2017, 16:15

- |

( Читать дальше )

Закон Мэрфи для убыточных позиций

- 01 марта 2017, 17:45

- |

Когда-то давно написал этот пост, но по ошибке сунул его в Оффтоп вместо Веселья, а там малолюдно и мало кто видел. Сейчас вот подумал, что на фоне приближающейся к нам волатильности некоторым коллегам стоило бы прочитать. Текст писался в шутку, естественно, но не забывайте, что у реальных убыточных позиций с чувством юмора не очень ;)

===============

Закон Мэрфи для убыточных позиций:

Если с вашей убыточной позицией может случиться что-то нехорошее, оно случится.

Следствия:

1. Если вы не закрываете убыточную позицию по стоп-лоссу или не режете её вручную, вы обречены на слив.

2. Если у вас убыточная позиция, то всякая попытка пересидеть её, не закрывая, только ухудшит дело.

3. Если дела с убыточной позицией идут хуже некуда, в самом ближайшем будущем они пойдут еще хуже.

4. Любая убыточная позиция потребует больше усреднений, чем вы думаете.

5. Если 4 предыдущих усреднения спасали вашу убыточную позицию от маржин колла, то пятое усреднение убьет не только вашу позицию, но и депозит.

6. Любая убыточная позиция может породить бесконечное число усреднений, но ваши деньги закончатся раньше.

7. Шанс получить маржин колл прямо пропорционален вашему желанию пересидеть убыточную позицию.

Февраль - максимальное падение ММВБ за 26 месяцев

- 01 марта 2017, 10:42

- |

Падение на 8,3% по итогам февраля стало максимальным с декабря 2014.

Напомню, что в декабре 2014 у нас был полномасштабный валютный кризис.

Нефть тогда упала на 18%. И это кстати было последнее дно рынка.

До этого индекс так падал только в мае 2012.

С индексом РТС вообще давно пора покончить! Там падение на 5,3% — максимальное с декабря 2015.

Раньше индекс РТС падал на 5% в день, теперь на 5% в месяц.

Волатильность чудовищно низкая. Когда-нить она там проснется. Но по факту пока имеем мертвый инструмент.

Глядя на закрытие февраля, от марта ничего хорошего ждать не стоит.

- 28 февраля 2017, 21:51

- |

Сегодняшний эфир. Подписывайтесь на мой канал в ютуб, будет много интересного. https://www.youtube.com/channel/UC25Dg_Qg4slhe07bRq8fmbQ

И да, шортисты SP500, скоро и на нашей улице будет праздник.

Кто не понял, тот поймёт или гектары не мёрзнут.

- 27 февраля 2017, 09:34

- |

------------------

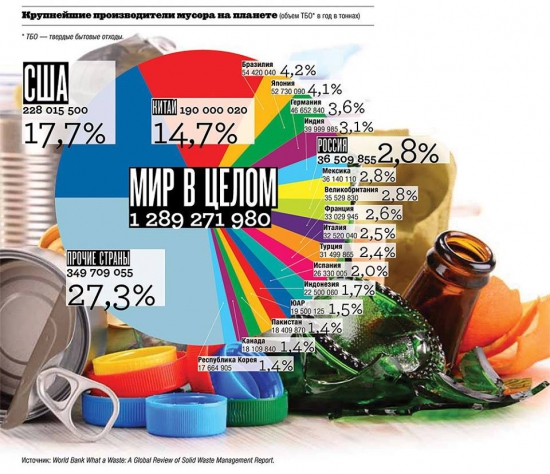

Мир производит 1,3 млрд тонн бытовых отходов в год:

22.02.2017 года ветроэлектростанции Дании выработали 97 гигаватт-часов энергии — 104% суточной потребности страны.

------------------

Роснефть. Чистый долг.

01.01.2016: $23.2 млрд

01.01.2017: $31.2 млрд

------------------

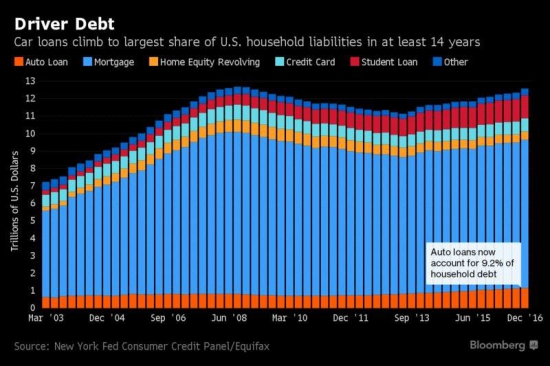

Автокредиты находятся на подъеме в США:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал