Избранное трейдера _sg_

Комиссия за транзакцию в битке достигла сегодня 160 долларов

- 21 декабря 2017, 18:49

- |

Висит уже 233 тысячи неподтвержденных транзакций, и их число стремительно увеличивается.

По ходу, счастливые держатели битка начали о чем-то догадываться… и ломанулись на выход

- комментировать

- 45 | ★3

- Комментарии ( 43 )

Одураченные закономерностями. Виды закономерного одурачивания трейдеров

- 19 декабря 2017, 12:19

- |

(информационно-просветительский текст о трейдинге – очень краткое теоретическое обоснованиеи указание на его тайный механизм, о котором многие не догадываются, а те, кто догадываются, часто неправильно понимают его сущность.

Но от степени понимания этого механизма и умения его использовать некоторые трейдеры, инвесторы, фонды зарабатывают очень прилично, другие - просто прилично, большинство — неприлично и основная масса торгующих организмов (кто не в теме) теряют депозит)

Если вам показалось, что вы меня поняли, то это значит, что вы поняли меня неправильно.

А.Гринспен

Честно говоря, не хотел это писать, но ведь все равно найдется «спиноза», который рано или поздно слегка просветит понимающую эту тему общественность.

Поэтому кратко только обозначим проблему

( Читать дальше )

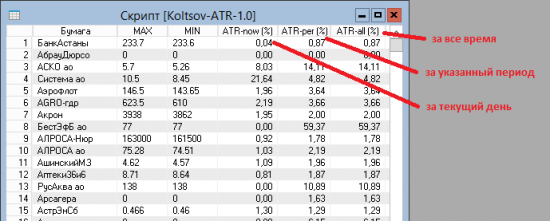

Как узнать какие акции самые волатильные…

- 18 декабря 2017, 15:23

- |

Для реализации одной задумки в один прекрасный момент мне необходимо было узнать какие акции, торгуемые на ММВБ, являются самыми волатильными за определенный период…

Скачивать историю по всем акциям и прогонять ее через Excel слишком долго и нудно…

Захотелось написать робота, чтобы он сам за меня все посчитал… Но так как я знаком только с языком программирования Qpile, то мне пришлось столкнуться с проблемой – для получения данных по свечкам используется функция «GET_CANDLE», а она работает только при открытом графике… Открывать в Квике три сотни графиков мне тоже не хотелось…

На помощь пришла «Текущая таблица параметров» в QUIK… Но у нее один недостаток – информация в ней содержится только за текущий день. Что-же делать? Можно и подождать…

Пришлось быстренько написать робота и запустить его для накапливания информации. Каждый торговый день после 18:50 робот сохраняет информацию в файлы и одновременно отображает ее. Формула для расчета простая: (Max-Min)/среднедневная цена. То есть, волатильность в процентном выражении от среднедневной цены.

Далее копируем таблицу в буфер и сортируем в Excel как нам надо...

-----

Кому надо копируйте. Мне не жалко.

( Читать дальше )

На каком ресурсе можно смотреть в реальном времени макроэкономическую информацию по миру. Например market cap vs GDP итд.

- 17 декабря 2017, 15:44

- |

- ответить

- 62 |

- Ответы ( 8 )

Потенциальная прибыльность фьючей ФОРТС

- 16 декабря 2017, 12:05

- |

Дело я бы сказал не очевидное, для новичка, потому что шаг цены разный, дневной ход — разный, валюты — разные, стоимости шагов разные, ГО — разное.

Постарался свести это всё к двум цифрам — минимальный и максимальный профит за день.

Цифры в основном зависят от ATR на дневном графике.

Честно скажу, мне подсознательно казалось, что Si — безусловный фаворит, но оказалось вот что:

( Читать дальше )

Убытки алго-трейдеров в августе 2007 (часть 1)

- 15 декабря 2017, 20:39

- |

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

( Читать дальше )

Большой *нае..* фейк от Набибулинной?

- 13 декабря 2017, 19:11

- |

* Экономист Андрей Мовчан в своем фейсбуке рассказал о признании Центробанка, согласно которому годовая инфляция, с которой в действительности сталкиваются граждане страны, составляет не заявляемые 3,5%, а 11%.

Подобное заявление со стороны сотрудников ЦБ, как рассказал Мовчан, прозвучало на конференции «Ведомостей» 7 декабря.

«Наблюдаемая инфляция в России в 2017 году составляет 11%. Это сообщает представитель ЦБ, — пишет Мовчан. — Не удивляйтесь, ЦБ отдельно считает «расчетную» инфляцию, которая – 3,5%, и «наблюдаемую». На мой вопрос: «Это как?» я получил ответ от докладчика из ЦБ: «Долго объяснять».

Тем не менее, экономист все же приводит объяснение такого разброса данных: «11% — это то, насколько поднялись цены для граждан России и ее юридических лиц. 3,5% это, видимо, инфляция, учитывающая дефлирующие области, включая государственные затраты (у нас бесплатное обучение и здравоохранение, как бы, соответственно если на них государство выделяет меньше, то значит их стоимость падает), недвижимость, и прочие трюки».

Таким образом, делает вывод Мовчан, «зарплаты вырастут год к году на 2,5% в реальном выражении, с учетом инфляции 3,5%. Доходы населения упадут в реальном выражении на 1,5%. Значит наблюдаемая инфляция 11%, рост номинальных зарплат – 6%, рост номинальных доходов населения – 2%. То есть в реальности падение зарплат – 5% год к году, падение доходов – 9% год к году».

Столь же плачевный вывод Мовчан сделал и из данных об инвестициях в РФ: «90% инвестиций в России в 2017 году приходится на три проекта: Сила Сибири, мост в Крым и реновация Москвы

( Читать дальше )

Во сколько вы бы оценили такую торговую систему?

- 11 декабря 2017, 22:55

- |

- Работает на реальном счету больше года без оптимизации

- Автоматизируется, но может и в полу-автомате торговаться

- Автор уже зарекомендовал себя как создатель надежной ТС, покупатели которой остались довольны

- Автор не скрывает лица, имени и фамилии

- Авторитет автора можно оценить по курсу лекций и статей

- Результаты подтверждены независимыми площадками: Comon, брокер РИКОМ (стратегии автоследования)

Это не какая-то абстракция, а реальная торговая система, цену которой вы определяется сами. Этот процесс мы тоже автоматизировали.

Прошу простить что мало деталей на SL, но мы создали максимально подробное описание системы в удобном для прочтения виде на сайте, куда вас и приглашаю.

Узнать подробней, посмотреть на автора и систему можно на специальной страничке.

график доходности моей системы

- 11 декабря 2017, 04:17

- |

Решил немного рассказать про мои принципы торговли, а точнее показать графики доходности.

Недавно писал пост, о том, что цену внутри торговой сессии предугадать точно — невозможно. Это всегда какая то вероятность.

А если так, то значит в этом всегда присутствует элемент неточности. Многие были не согласны. Кто то упрекал меня в неопытности. А я говорил, что залог успеха это прежде всего управление капиталом во всех его аспектах. Будь то соотношения тейка-профита, рисков, плечей итд. Ну я могу ошибаться. Это всего лишь мнение.

Теперь приступим к моей системе. Я торгую исключительно нефть WTI Oil (это американская нефть, для тех кто не в курсе). На Чикагской Товарной Фьючерсной бирже (CME).

Залил я депозит в конце июля 3000$. В Начале октября у меня на счёте было 6500$. Далее мне потребовалось много вывести. И на данный момент у меня остаток 1992$. Что является конкретным минусом в моей ситуации. Как я и говорил в предыдущем посте, размер депо имеет значение. С таким депозитом как у меня, любая прибыльная система может слить за один-два раза. И даже 3000$ это очень мало. Я бы заходил от 10 000$, а лучше 20 000$. Т.к в любой системе должно быть место для манёвров и просадок. Так же как и в любом бизнесе в реальном секторе, должен быть оборотный капитал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал