Избранное трейдера Виктор

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

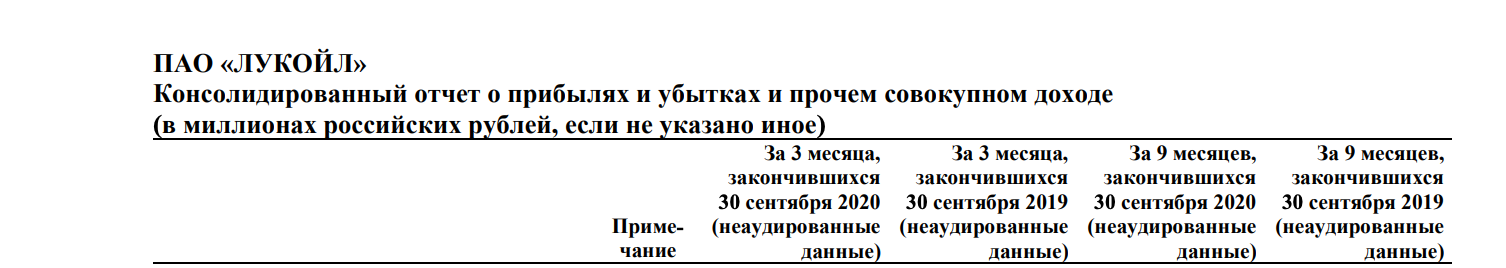

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- ★221

- Комментарии ( 18 )

Арбитраж страсть порочная, но важно торговать то, что предсказываешь!

- 27 мая 2021, 10:32

- |

Если выгодная Вам историческая волатильность измеряется, например, днями, то и дельту хеджировать тоже надо раз в день. Иначе Ваш дельта-хедж может стать неполноценным (недоделанным) ввиду отсутствия достаточной коррекции на неслучайном (трендовом) рынке.

Иными словами нельзя просто так свернуть четыре 15-минутные свечки в одну 60-минутную в терминах волатильности, рынок должен быть случайными для этого. И вообще опционы не уводят трейдера от направленной торговли на турбулентном рынке, а комиссионные и спреды делают их разорительными.

Всем профита и, как написано в одной умной книжке, торгуйте то, что предсказываете, и предсказывайте то, что торгуете!

Мои правила торговли криптой

- 21 мая 2021, 14:41

- |

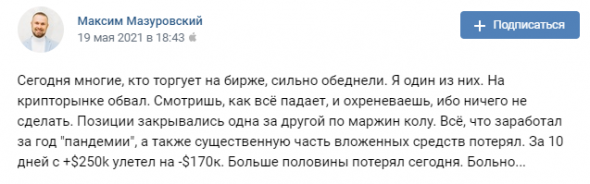

Для начала рекомендую почитать этот пост в Vk. Мужик крупно нагрелся на последнем обвале крипты.

«Сегодня многие, кто торгует на бирже, сильно обеднели. Я один из них. На крипторынке обвал. Смотришь, как всё падает, и охреневаешь, ибо ничего не сделать. Позиции закрывались одна за другой по маржин колу. Всё, что заработал за год «пандемии», а также существенную часть вложенных средств потерял. За 10 дней с +$250k улетел на -$170к. Больше половины потерял сегодня. Больно...»

Чтобы также не попадать и зарабатывать с крипторынка, я придерживаюсь тех же жестких правил, что и на фондовом рынке. Вот они:

✔️ Для меня крипта это никакой нафиг не актив, а платежное средство, аналог денег. Поэтому доля средств, которая вложена во все цифровые монеты не более 5-10% от активов. Не будете же вы все средства держать только в долларе или рублях?

( Читать дальше )

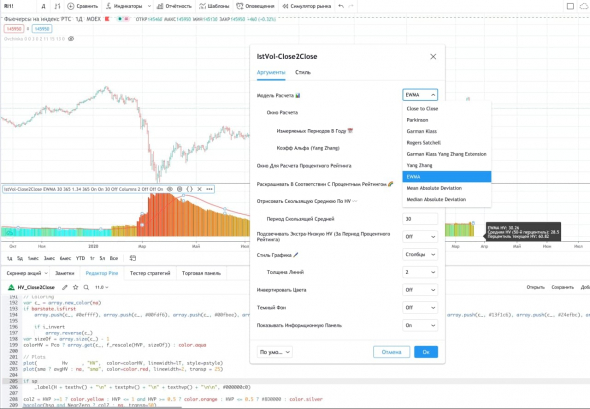

Эстиматор исторической волатильности для TradingView от balipour, Russian edition

- 28 марта 2021, 09:37

- |

Как подключить его себе в трейдингвью:

0. Скачайте код индикатора отсюда Откройте в любом текстовом редакторе (Блокнот подойдет)

1. Войдите в свою учетку, откройте график.

2. Внизу под графиком будут вкладочки — нам нужна Редактор Pine.

3. На вкладке откройте пустой файл (кнопка Открыть -> Новый индикатор), удалите в открывшемся скрипте все, что там есть, и вставьте туда код эстиматора. Сохраните под понятным Вам именем, нажав там справа Сохранить.

4. После сохранения можно нажать там же кнопку Добавить на график

После закрытия окна TradingView или индикатора, повторно поместить его на график можно из Индикаторы (на верхней панели над графиком) — Мои скрипты

пассивный страховой бизнес (также попутно спреды и дельтахедж)-18

- 10 февраля 2021, 13:16

- |

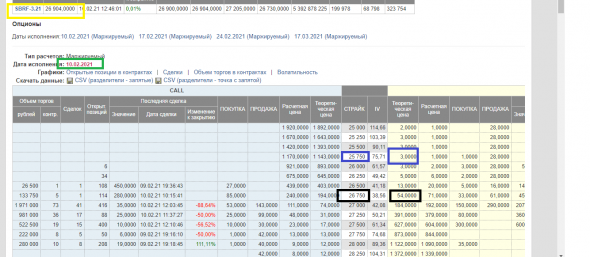

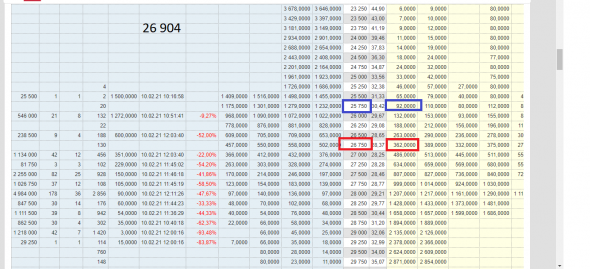

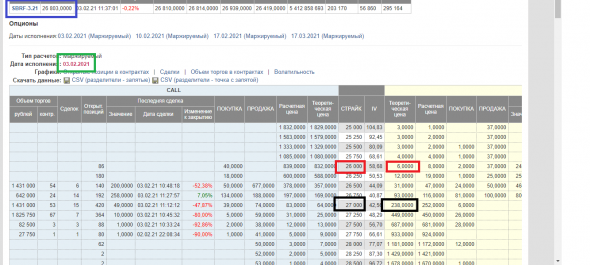

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхлванию, а остальные- по другим стратегиям

Сбербанк хорошо вырос и мы в прибыли на этой неделе. Сейчас проданный нами пут 26750 по 398- стоит 54 рубль. Получается, что прибыль 344 рубля. Мы откупаем этот опцион. А купленный нами пут 25750 по 131- сейчас стоят лишь 3 рублей. Продаем по этой цене. Убыток 128 рубля. Общий итог недели 216 рублей в плюс. Но прошлый минус был 357. Значит, пока у нас минус 141 рубля. Теперь до 17.02.21-го покупаем пут 25750 по 92 и продаем пут 26750 по 362 рубля. Не забываем, что мы много заработаем не только на росте и топтании на месте, но если и сильно упадет. Это будет косвенная прибыль.

( Читать дальше )

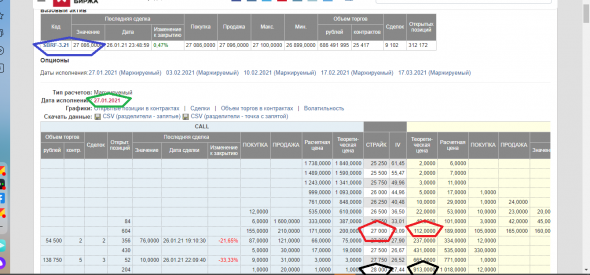

пассивный страховой бизнес (также попутно спреды и дельтахедж)-17

- 03 февраля 2021, 12:12

- |

Итак, дата 3.1.21. Надо закрывать предыдущую позицию: проданный пут 27000, который продавали по 386 откупаем по 238. Это прибыль 148 рублей. Затем, покупали пут 26000 по 114, а сейчас продаем по 6 рублей. Это минус 108 рублей. На этой неделе, выходит, что профит лишь 40 рублей. Прошлый убыток был 397 рублей. Общий итог- минус 357 рублей. Теперь продаем до 10.1.21- при цене фьючерса 26763: покупаем пут 25750 по 131 рубля и продаем пут 26750 по 398 рублей. Радует, что сбербанк в целом растет и скоро начнется прибыль.

( Читать дальше )

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

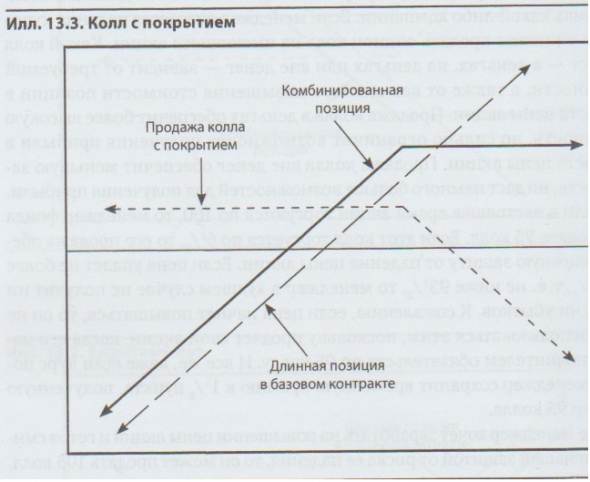

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

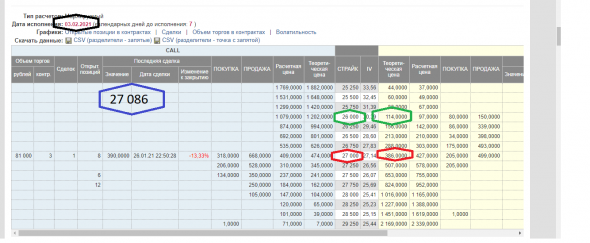

пассивный страховой бизнес (также попутно спреды и дельтахедж)-16

- 27 января 2021, 11:37

- |

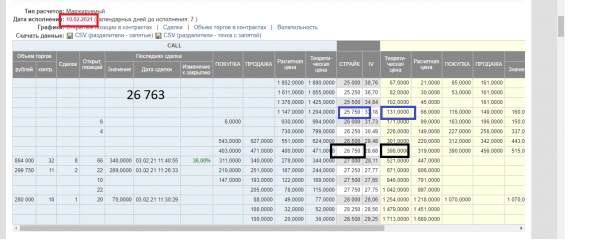

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

На этой неделе у нас солидный минус. Мы продавали страховки, которые истекают 27.01.21… Надо их сегодня закрывать. И 913 от которых отнимаем цену продажи 394= 519. А по купленному опциону- убыток лишь 1 рубль. Это 520 минуса, пока. С прошлой недели у нас был плюс 123 рубля. Общий минус 397 рубля. Это около 2% на депозит. Теперь продаем на 3 февраля:

продаем пут 27000 по 386 и покупаем пут 26000 по 114 рубля. Это у нас стандартная ситуация

( Читать дальше )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-15

- 20 января 2021, 14:19

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Число- 20.01.21 и надо закрывать опционы. Закрываем проданный пут 28750 по 634. Значит, минус будет: 634-547= 87 рублей. А пут 27750, который покупали по 234- продаем по 20. Убыток 214 рублей. Отсюда- 214+87= 301 рубль убытка. Предыдущий плюс был 424 рубля. Значит, наша общая прибыль сократилась до 123 рубля. Теперь, на второй картинке: цена фьючерса- 28 152. Покупаем пут 27000 по 113 и продаем пут 28000 по 394 рубля. Вот и 271 рубль можем за неделю получить.

( Читать дальше )

Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)

- 15 января 2021, 06:05

- |

Это REIT, который распределяет хорошие дивиденды. О причинах покупки акций я написал 8 мая 2020 г. в блоге «Дивидендные акции REIT, которые любят инсайдеры!». Тогда акции стоили около 7$/шт, сегодня около 15$.

Текущий «бумажный» профит превысил 100%!

Первую покупку американских акций совершил через Спб биржу. А в августе я захотел добавить Macerich REIT в свой зарубежный портфель.

Но здесь я решил использовать хэджирование:

- купил 100 акций по 8,29$

- продал CALL-опцион со страйком 10$ по цене 239$ (1 опцион = 100 акций)

- На акции платят дивиденды

- При снижении рыночной капитализации компании до нуля (банкротство) убыток будет ограничен 590$ (239 — 829, т.е. себестоимостью 5,9$/акцию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал