Избранное трейдера Ольга

Лёгкая консервативная стратегия.

- 04 марта 2017, 19:41

- |

1)29011 инфляционную 35%

2)26218 длину 35%

3)бумаги типа сберпреф, башнефтьпреф, мегафон, Северсталь, Яндекс и тд на 30%

Ниже 55 без плечей подкупать бакс.

Стратегия для свежих денег с пассивным управлением, до конца года.

Ожидаемая вилка по дохе в рублях 5-30%

P.S. Уважаемый Clansman подправил меня, что 29011 неинфляционная. Согласен, флоатер. Но главное суть.

- комментировать

- 51 | ★4

- Комментарии ( 41 )

Какую подсказку нам дает простая середина движения? Важный торговый момент!

- 03 марта 2017, 15:45

- |

Поэтому после тренда первый откат к рыночной оси, в пределах ТФ+1 выкупается, причем сильно, с выходом на вторую вершину или перехаем.

После того как инициатор тренда распродал нижнекупленное наверху, он, наоборот, сам устремляет цену через пробой рыночной оси, для установления будущей нижней границы боковика, чтобы снова дешево восстановить проданные лонги. Только после этого у него будет реальная прибыль в кармане. пока он снова не купил проданное — прибыли формально нет.

А теперь важное замечание. Есть тренды акций-лидеров — долгие затяжные высокие и объемные. На этих трендах рыночная ось часто выступает поддержкой несколько раз, проколы сквозь нее выкупаются.

( Читать дальше )

Чистая прибыль по РСБУ у ФСК ЕЭС выше чем у Роснефти

- 24 февраля 2017, 12:42

- |

http://www.finam.ru/analysis/newsitem/chistaya-pribyl-rosnefti-po-rsbu-v-2016-godu-snizilas-do-99-2-mlrd-rubleiy-20170224-112916/

====================

Чистая прибыль «ФСК ЕЭС» в 2016 году по РСБУ составила 106,07 млрд рублей

http://www.finam.ru/analysis/newsitem/fsk-ees-v-2016-godu-uvelichil-chistuyu-pribyl-po-rsbu-v-6-raz-20170221-102731/

При этом капитализация Роснефти в 12,5 раз выше чем у ФСК ЕЭС… :)

ФСК ЕЭС рыночная капитализация 290 млрд.р.

Роснефть рыночная капитализация 3650 млрд.р.

Отрасли конечно разные, но не хитрыми математическими вычислениями можно понять, что доходность по Российским Стандартам Бухгалтерского Учета на 1 акцию за 2016г. у ФСК ЕЭС в 12 раз выше… На данный момент мы исходим из вложения денежных средств с наибольшим потенциалом доходности...

Удачных инвестиций Господа… :)

Реальная проблема России

- 22 февраля 2017, 21:48

- |

( Читать дальше )

Правила торговли Ларри Вильямса

- 20 февраля 2017, 11:28

- |

Мой первый пост на Смарт-Лабе, не судите строго — своих мыслей пока мало, поэтому могу лишь поделиться мудростью заокеанских ветеранов.

Правила торговли Ларри Вильямса

1. Выжить любой ценой.

Скажу без всяких банальностей, спекуляция – это очень опасное занятие. Дело даже не в выигрыше или проигрыше, речь идет о том, чтобы пережить низы и верхи. Если вы не выжили, вы не сможете выиграть.

Первое условие для выживания – это обязательное наличие у вас предпосылок для спекуляции. Слухи, советы, полнолуние и внутренние ощущения – это не предпосылки. Предпосылки и предположения краткосрочного трейдера могут отличаться от предположений долгосрочного трейдера, но им обоим нужны проверенная логика и соответствующий инструментарий. Большинство инвесторов и трейдеров тратят больше времени на то, чтобы решить какой купить ноутбук, чем на то, чтобы хорошенько пораскинуть мозгами, прежде чем выложить десятки тысяч долларов за какое-то поспешное или целиком и полностью основанное на ошибочных рассуждениях решение.

( Читать дальше )

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

О пользе книг

- 17 февраля 2017, 17:54

- |

Чтобы не изобретать велосипед и не наступать на грабли.

Лучше усваивать чужой опыт — чем набивать шишики.

Ведь за одного битого — двух небитых дают.

Любой опыт ценен, даже опыт сливатора.

Но — сколько книг нужно прочитать?

Как оказалось — мне достаточно двух книг.

Другие я пробовал начинать читать — но не осилил.

Я снова пытался — но какая-то невидимая сила меня останавливала.

«Эта сила — лень-матушка» — скажете вы.

Нет, это не так, я реально интересовался новыми книгами, скачивал их и даже какую-то купил в бумажном виде.

Но — не получилось их прочитать.

А тем двум книгам (и их авторам), прочитанным лет 15 назад, я до сих пор благодарен.

И идеи, заложенные в этих книгах, до сих пор приносят мне материальную выгоду.

И кто же авторы этих волшебных книг?

Это Билл Вильямс (на самом деле у него 2 книги, но я их считаю за одну, кто читал — тот меня поймёт)

И Том Джозеф (тоненькая книжечка, всего 80 страниц, давалась впридачу к проге Advanced GET, но она значит для меня больше всех талмудов по трейдингу, вместе взятых)

( Читать дальше )

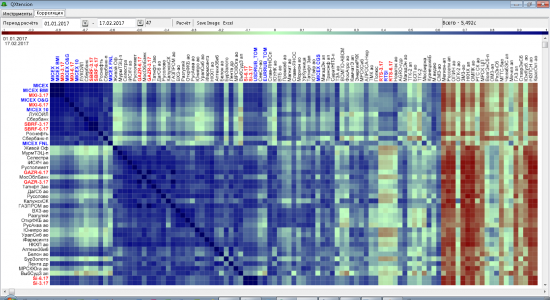

QUIK - перезагрузка

- 17 февраля 2017, 14:23

- |

У меня возникла острая необходимость заниматься диверсификацией портфеля, но как бы не был популярен QUIK, его ограниченные возможности не позволяют проводить анализ и выборку сразу по множеству инструментов — только индикаторы и только на одном графике. Пока втыкаешь в один вялый инструмент, рядом протекает активная жизнь. А в Excel - уже порядком поднадоело + не онлайн.

СТРАТЕГИЯ

Решил расширить возможности QUIK.

ТАКТИКА

— для начала сделал базовый-модуль:

[подключение к QUIK]

[получение текущих данных]

[закачка исторических данных]

[расчёт корреляций по всем акциям РФР+индексы]

АНАРХИЯ и HOLYWAR

Решением делюсь, т.к. заядлых Квикеров много, а софта мало, особенно заточенного под инвестора, а не под алго-HFT-дрочеров.

СКРИНШОТ

( Читать дальше )

Как побороть лудоманию.

- 16 февраля 2017, 16:05

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал