Избранное трейдера Жека Аксельрод

Ленэнерго. Обзор операционных показателей за июль 2020 года

- 19 августа 2020, 12:10

- |

Рассмотрим операционные показатели Ленэнерго за июль 2020 года.

Передача электроэнергии.

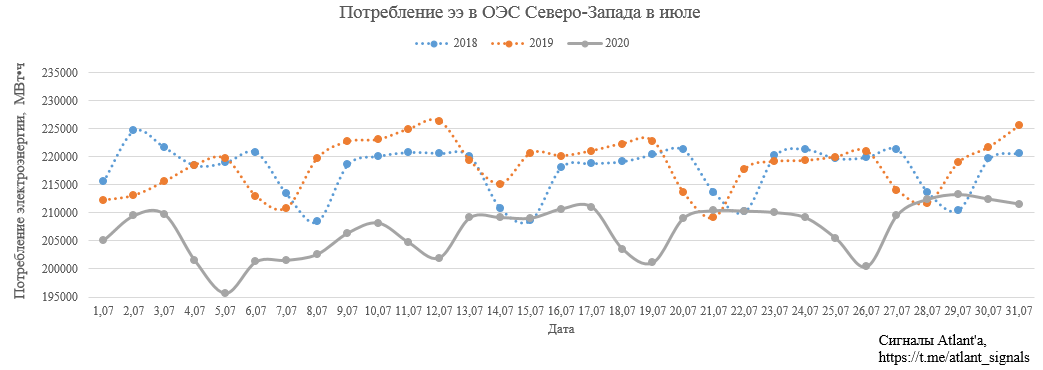

Потребление электроэнергии в ОЭС Северо-Запада в июле снизилось на 5,2% относительно прошлого года.

При этом потребление в энергосистеме Санкт-Петербурга и Ленинградской области снова снизилось больше, чем в среднем по региону. Меры по сдерживанию распространения коронавируса продолжали оказывать давление на энергопотребление. Например, снятие ограничений на работу торговых центров и ресторанов пришлось лишь на 27 июля.

По оперативным данным Филиала АО «СО ЕЭС» «Региональное диспетчерское управление энергосистемы Санкт-Петербурга и Ленинградской области» (Ленинградское РДУ), потребление электроэнергии в энергосистеме Санкт-Петербурга и Ленинградской области в июле 2020 года составило 3121,3 млн кВт∙ч, что на 5,8 % меньше объема потребления за аналогичный месяц 2019 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Сбербанк. Обзор финансовых показателей по РСБУ за июль 2020 года

- 07 августа 2020, 12:12

- |

В июле начались послабления по антиковидным мерам, посмотрим, как банк проработал в этом месяце.

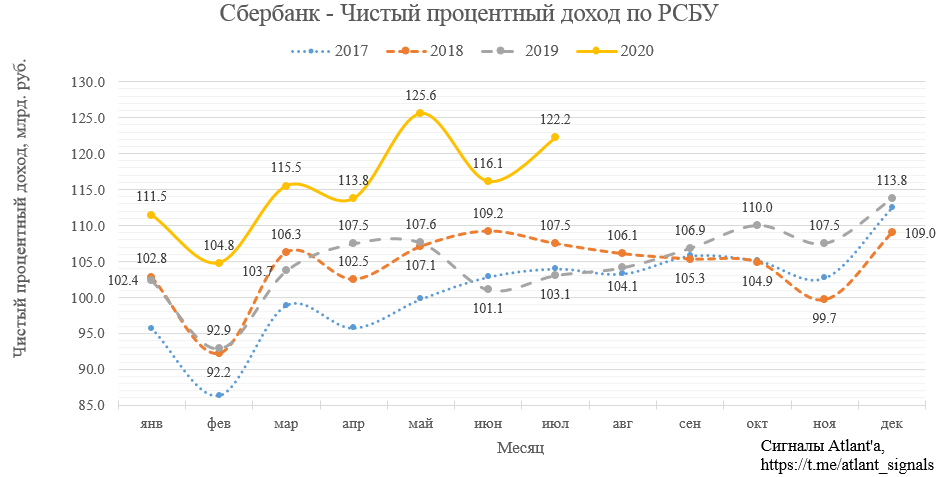

Чистый процентный доход в июле составил 122,2 млрд. рублей, что на 18,6% выше, чем в прошлом году и на 5,2% выше прошлого месяца. Рост был на фоне снижения стоимости фондирования, а также снижения взносов в фонд страхования вкладов с начала года. Фактически это рекордной показатель, так как в мае был перерасчет отчислений в АСВ за предыдущие 4 месяца.

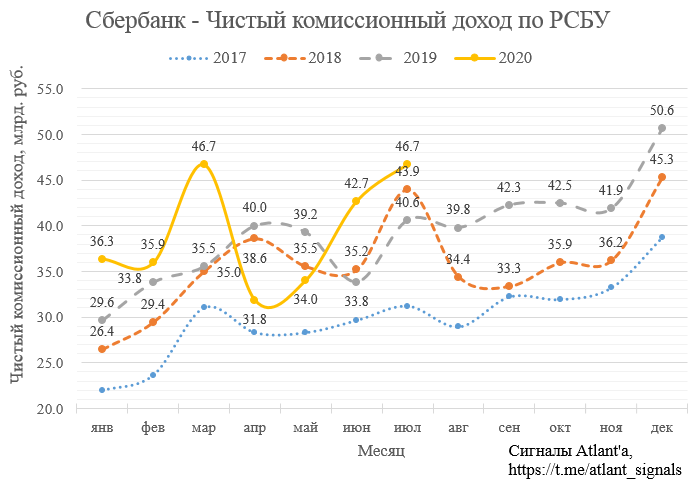

Чистые комиссионные доходы в июле составили 46,7 млрд. рублей, что на 15,0% выше, чем годом ранее, и на 9,4% выше, чем в прошлом месяце. Рост обусловлен в большей степени увеличением чистых доходов от расчетных операций и операций клиентов на финансовых рынках, а также постепенным восстановлением транзакционной активности по банковским картам.

( Читать дальше )

Сбербанк. Обзор финансовых показателей по МСФО за 2-ой квартал 2020 года

- 03 августа 2020, 09:38

- |

Сбербанк опубликовал отчет МСФО за 2-ой квартал 2020 года. В целом результат схож с отчетами РСБУ, то есть в операционном плане все отлично, но резервы портят всю картину.

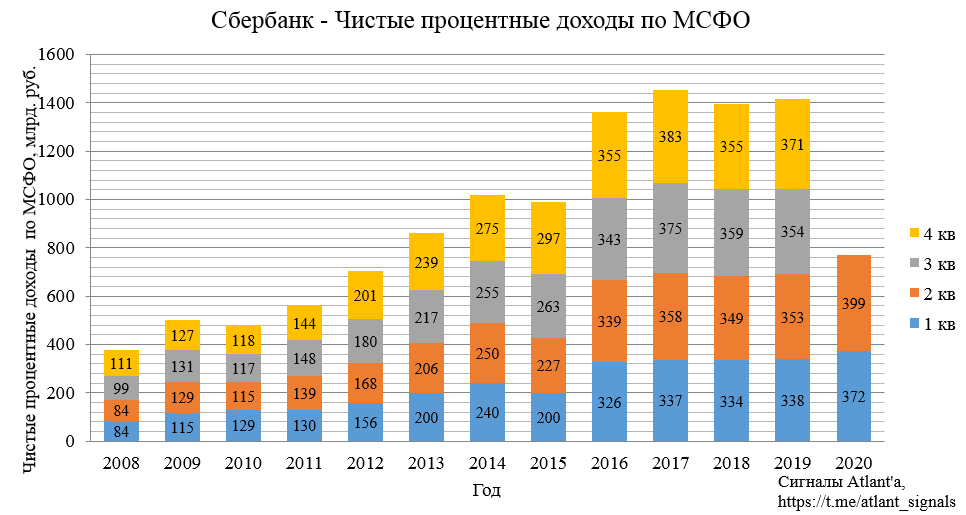

Чистые процентные доходы выросли на 12,9% относительно прошлого года и на 7,2% относительно прошлого квартала.

Рост процентных доходов связан с наращиванием розничного кредитного портфеля.

( Читать дальше )

Газпром. Экспорт природного газа из России в мае 2020 года

- 08 июля 2020, 16:20

- |

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелируют результаты Газпрома.

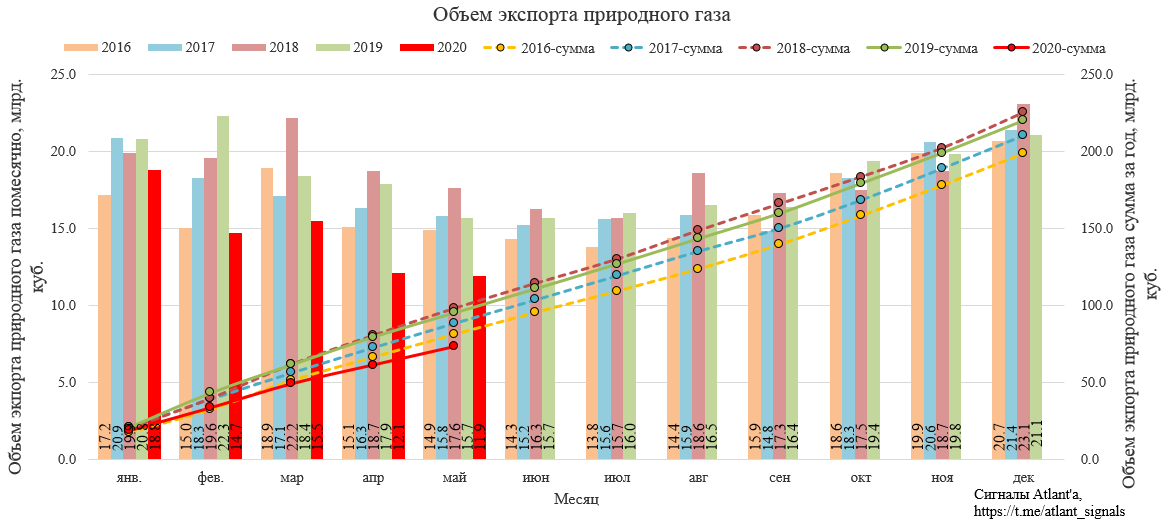

В мае объем экспорта природного газа снизился на 2% относительно прошлого месяца и на 24% относительно прошлого года. За январь-май 2020 года экспорт составил 73 млрд. куб. м и снизился на 23%. Значения продолжают быть минимальными за последние 5 лет.

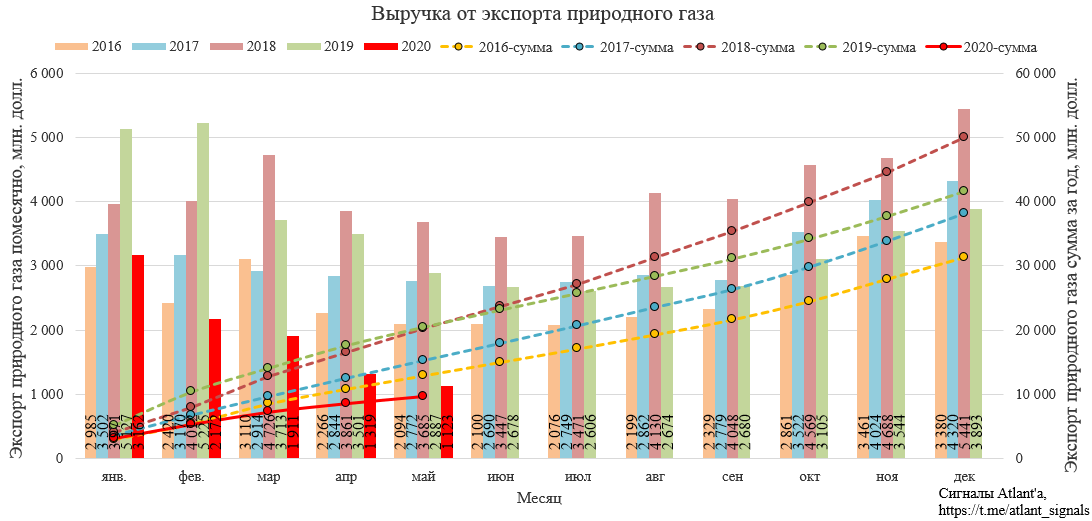

Долларовая выручка в мае снизилась на 15% относительно прошлого месяца и на 62% относительно прошлого года, абсолютный пятилетний минимум вновь обновлен. За январь-май 2020 года выручка составила 9 687 млн. долларов и снизилась на 53%.

( Читать дальше )

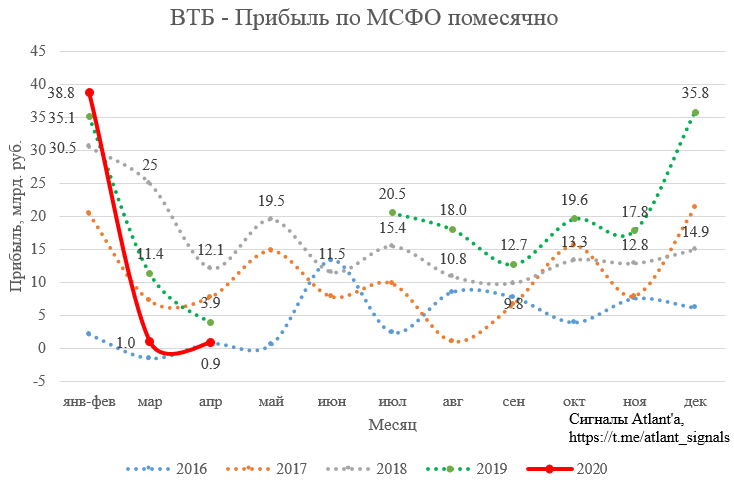

ВТБ. Обзор финансовых показателей по МСФО за май 2020 года

- 02 июля 2020, 15:38

- |

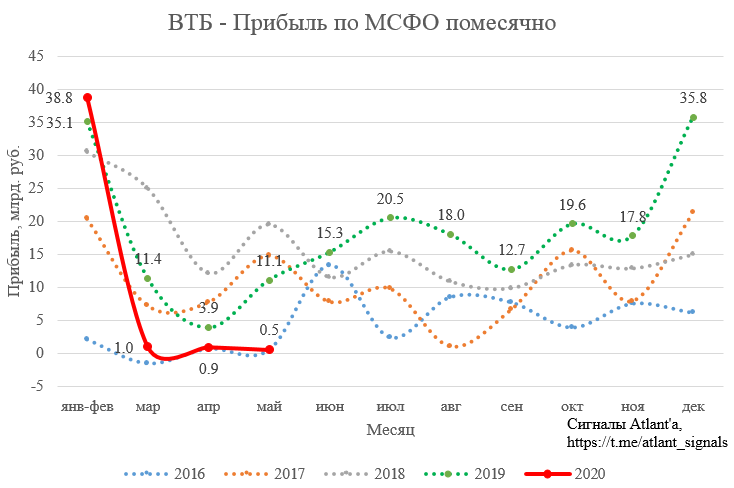

Деятельность банка в мае продолжала находиться под влиянием пандемии COVID-19, Андрей Костин, Президент-Председатель Правления Банка ВТБ, отметил:

На фоне кризиса, связанного с пандемией COVID-19, Группа ВТБ смогла добиться уверенного роста основных банковских доходов, при этом вызванное сокращением деловой активности обесценение активов, выразившееся прежде всего в резком росте расходов на резервы, привело к снижению общего уровня прибыльности в апреле и мае.

Чистая прибыль группы ВТБ в мае 2020 года составила 0,5 млрд. рублей, сократившись на 95,5% по сравнению с прошлым годом.

Чистые процентные доходы в мае составили 47,3 млрд. рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 28,2%. После решения Агентства по страхованию вкладов об изменении ставки банк пересчитал начисленные взносы за первые 4 месяца и начислил взносы за май по новой сниженной ставке. Экономия составила около 4,5 млрд. рублей. Таким образом, без данного маневра ЧПД в мае был бы равен 42,8 млрд. рублей, что на 16% выше прошлого года.

( Читать дальше )

Итоги Июня. Обзор портфеля. Доходность портфеля +120%.

- 01 июля 2020, 14:23

- |

Всем доброго FPS'а!

Фондовые рынки продолжают удивлять инвесторов своим быстрым восстановлением. Люди на форумах не понимают почему рынки растут ведь экономика летит в ад. Большинство уверовало в надутый пузырь и нерациональность подобного роста. Все эти люди не понимают простой истины: ВВП стран ≠ Фондовому рынку. Рынки живут ожиданиями! Все прекрасно понимают, что ситуация с вирусом не навсегда, а вот стимулы со стороны мировых ЦБ по вливанию денег в экономику скоро начнут давать свои плоды. Возможно нас ждет вторая волна распродаж по факту выхода негативных отчетностей за 2-3 квартал, но опыт подсказывает что это не произойдет. Самый большой риск на текущий момент не вирус, а потенциальная война США с Китаем. Трампу нужен предвыборный враг, на котором можно отыграться по полной.

Обзор портфеля.

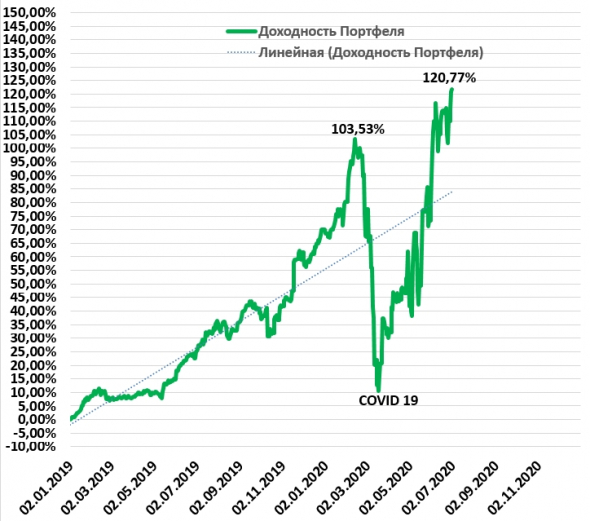

В июне портфель продолжил восходящую динамику и обновил исторический максимум. Накопленная доходность портфеля с начала 2019 года составляет 120,8%.

( Читать дальше )

АФК Система отчет за 1 кв. 2020 года

- 10 июня 2020, 12:40

- |

Денежные потоки корпоративного центра.

Основной приток денежных средств в 1 квартале 2020 года был обусловлен спецдивидендами от МТСа в результате продажи бизнеса в Украине.

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

ВТБ. Обзор финансовых показателей по МСФО за апрель 2020 года

- 05 июня 2020, 11:07

- |

Деятельность банка 2-ой месяц подряд находится под влиянием пандемии COVID-19, Андрей Костин, Президент-Председатель Правления Банка ВТБ, отметил:

Пандемия COVID-19 продолжала оказывать давление на наш бизнес: снижение деловой активности привело к существенному сокращению транзакционных доходов, одновременно, фиксируя ухудшение кредитного качества по ряду портфелей, мы продолжили наращивать общий уровень резервирования. Несмотря на это мы смогли показать рост чистой процентной маржи и размера чистых процентных доходов, а также успешно контролировать расходы Группы.

Чистая прибыль группы ВТБв апреле 2020 года составила 0,9 млрд. рублей, сократившись на 76,9% по сравнению с прошлым годом. Относительно марта 2020 года снижение составило 10%.

Чистые процентные доходы в апреле составили 42,0 млрд. рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 17,6%. Чистая процентная маржа в апреле составила 3,7% (рост на 40 б.п. год к году). Снижение чистых процентных доходов к предыдущему месяцу 2,8%, как следствие меньшего количества дней в апреле.

( Читать дальше )

Обзор Raytheon Technologies Corporation (RTX)

- 31 мая 2020, 10:25

- |

Рождение нового гиганта аэрокосмической и оборонной отрасли

Raytheon Technologies Corporation (RTX) – образована 3 апреля 2020 путем слияния крупнейшей военно-промышленной компании США Raytheon Company (производство вооружения, томагавков, стингеров, ЗРК, авиационного и ракето-космического оборудования, систем управления и навигации)[в общем если Вам надо куда ни будь принести демократию – эти ребята Вам помогут ;)] и крупнейшей финансово-промышленной группы United Technologies Corporation (авиадвигатели, газовые турбины, авиакосмическое оборудование).

Для большего понимания, что с чем слили, и что в итоге получилось, обзор фактически будет построен на анализе деятельности и финансового положения двух компаний.

Итак, Raytheon Company — бизнес подразделения и их доля в структуре выручки и прибыли компании:

У компании 4 основных бизнес-подразделения – это интегрированные системы обороны, разведывательные и информационные системы, ракетное вооружение, космические и авиационные системы, а также подразделение специализирующееся на кибербезопасности. При этом вклад каждого, из основных сегментов, в общий объем продаж примерно одинаковый, немного выделяются ракетные системы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал