Избранное трейдера Сергей

10 вещей, которые стоит знать о «медвежьем рынке»

- 16 марта 2021, 07:12

- |

Рынок США продолжает оставаться вблизи своих исторических максимумов, в то время как рыночные аналитики уже давно говорят о надвигающемся кризисе и глобальном развороте тренда в сторону снижения. Самое время освежить ключевые факты о «медвежьем» рынке.

1. Правило 20%

Волны роста на рынке сменяются коррекциями и наоборот. Как отличить обычную коррекцию от полноценного медвежьего рынка, который может привести к значительным убыткам? Первый индикатор, на который стоит обратить внимание, это глубина самой коррекции. Согласно классическому правилу теханализа, «медвежий» рынок может быть идентифицирован после падения ниже 20% от уровня предыдущих локальных максимумов. Аналогичным образом, «бычий» рынок начинается после роста более чем на 20% от минимумов.

2. «Медвежий» рынок – это нормально

В американском индексе S&P 500 за последние 90 лет было зафиксировано 25 «медвежьих» рынков. Снижение акций после роста является нормальным явлением, и оно неизбежно. Однако также неизбежно и восстановление – все медвежьи рынки заканчивались ростом и обновлением вершин. Последний цикл роста по S&P500 мы можем наблюдать до сегодняшнего дня.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 9 )

Самое мощное повышение налогов в США с 1993 года

- 15 марта 2021, 12:58

- |

Блум пишет что Бидон собирается поднять налоги:

• корп налог с 21% до 28%

• отмена льгот на налоги для партнерств и ОООшек

• более высокий налог для физиков с доходом от $400к в год

• увеличение налогов на недвижимость

• более высокий налог на прирост капитала для физиков с доходом от $1М

Взял у ЗФ

А тот взял из блума: https://www.bloomberg.com/news/articles/2021-03-15/biden-eyes-first-major-tax-hike-since-1993-in-next-economic-plan

📉Как думаете, повлияет негативно на рынок акций США?

ОФЗ 26236 сегодня Минфин разместил по 95% номинала, фактическая доходность 6,68%. Ставку ЦБ РФ поднимет, вопрос: когда ?

- 10 марта 2021, 16:51

- |

Фактически, переход к нейтральной ДКП (около 6%), о котором говорила Э. Набиуллина, состоялось.

Фактическая доходность RGBI (индекс ОФЗ) также уже около 6%.

Ближайшее заседание ЦБ РФ по ставке будет 19 марта 2021г.

Возможно, ставку немного поднимут уже на ближайшем заседании ЦБ РФ.

Трейдеры продолжают увеличивать кредитные плечи по акциям S&P500

- 09 марта 2021, 21:57

- |

Небольшой откат рынка в конце февраля, начале марта никак не испугал озверевшую толпу трейдеров, но и подогрел интерес к дальнейшему риску. Трейдеры увеличили маржинальный долг ещё на 70 миллиардов долларов за 4 недели. До психологически критического уровня в 1 триллион долларов остаётся меньше 200 миллиардов долларов, это означает что кредитные плечи трейдеров займут 5% крупнейшей экономики мира. В ближайшие дни начинаются выплаты «вертолётных» пособий, большая часть из которых вскоре окажется на фондовом рынке.

Напомню, что согласно индикатору Шиллера сегодня фондовый рынок США оценивается в 200% ВВП, объёмы торговли call-опционами и маржинальный долг продолжают обновлять исторические максимумы.

Стимулы в США скоро закончатся

- 09 марта 2021, 10:24

- |

Минфин США продолжает сокращать свой баланс на счетах в ФРС. К прошлой пятнице он уменьшился до 1,37 трлн долларов.

Напомним, что Минфин США в прошлом году резко увеличил свои резервы на балансе ФРС на фоне обширных стимулирующих мер со стороны властей США.

С одной стороны, текущие действия правительства США позволяют сократить объем заимствования на рынке и поддерживает ликвидность, особенно это актуально в преддверии нового стимулирующего пакета на 1,9 трлн долларов.

С другой, это может быть сигналом к тому, что в ближайшее время фискальных стимулов в США больше не будет и поэтому нет необходимости держать дополнительные резервы.

ЕЦБ некуда отступать, позади PIGS. Обзор на предстоящую неделю от 07.03.2021

- 07 марта 2021, 23:36

- |

По ФА…

Nonfarm Payrolls

Главным позитивом в февральском отчете по рынку труда США стал рост новых рабочих мест с ревизией вверх за январь.

Тем не менее, темпы роста новых рабочих мест пока далеки от значений, которые необходимы для повышения ставок ФРС ранее конца 2023 года при условии отсутствия чрезмерного роста инфляции.

Ключевые компоненты отчета по рынку труда США за февраль:

— Количество новых рабочих мест 379К против диапазона по прогнозам 182К/198К, ревизия за два предстоящих месяца составила 38К: декабрь пересмотрен до -306К против -227К ранее, январь до 166К против 49К ранее;

— Уровень безработицы U3 6,2% против 6,3% ранее;

— Уровень безработицы U6 11,1% против 11,1% ранее;

— Уровень участия в рабочей силе 61,4% против 61,4% ранее;

— Рост зарплат 5,3%гг против 5,3%гг ранее (ревизия вниз с 5,4%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

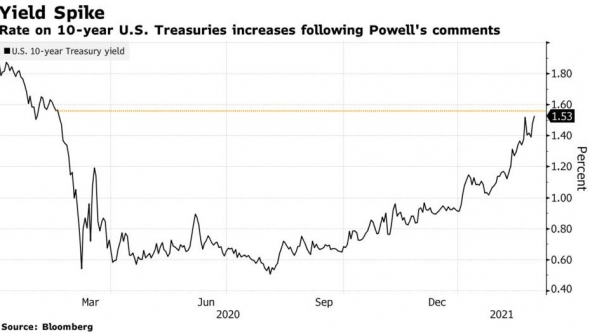

Пауэлл заявил, Что Его Беспокоят " Беспорядочные’ Рыночные Условия.

- 04 марта 2021, 21:28

- |

Председатель Федеральной резервной системы Джером Пауэлл заявил, что он следит за финансовыми условиями и будет “обеспокоен” беспорядочными рынками, но не стал предлагать конкретных шагов, которые привели к повышению доходности казначейских облигаций.

“Мы следим за широким спектром финансовых условий и считаем, что мы далеки от наших целей”, — сказал он на вебинаре Wall Street Journal в четверг. “Я был бы обеспокоен беспорядочной ситуацией на рынках или постоянным ужесточением финансовых условий, которые угрожают достижению наших целей.”

Доходность облигаций выросла в последние недели на фоне растущих ожиданий более сильного экономического роста и более быстрой инфляции. Торговля временами была неспокойной, поскольку дилеры изо всех сил старались не отставать от потока заказов.

Инвесторы также перенесли свои ожидания относительно первого повышения ставки ФРС на начало 2023 года, поскольку они начинают сомневаться в приверженности центрального банка сохранению мягкой политики до тех пор, пока инфляция не превысит 2%.

( Читать дальше )

Продажи Tesla рухнули в Европе!

- 03 марта 2021, 15:45

- |

В январе Volkswagen Group продала больше электромобилей, чем любая другая компания на ключевых европейских рынках. Доля Tesla при этом рухнула за тот же период, а китайские производители в совокупности заняли первое место.

Tesla на рынке Европы продолжает сдавать позиции. Согласно основанному на открытых данных отчёту автомобильного аналитика Маттиаса Шмидта (Matthias Schmidt), в январе на 18 ключевых европейских рынков было поставлено 1619 электромобилей Tesla, что составляет лишь 3,5 % от общего числа электромобилей. Стоит сказать, что в январе 2020 года американский автопроизводитель продал 1977 автомобилей в Европе — тогда это было более 5 % рынка.

В эту аналитику входит большинство стран Европейского Союза, а также Великобритания, Норвегия, Исландия и Швейцария. А вот 13 стран Центральной и Восточной Европы (включая Россию) в статистику не вошли.

Господин Шмидт назвал январские показатели Tesla стабильно низкими, отметив, что европейский график поставок компании показывает пик объёмов в конце каждого квартала. Однако аналитик отметил, что годовые поставки Tesla в настоящее время отстают даже от Hyundai с Kia (которые стали третьей по популярности группой поставщиков электрокаров в Европе).

Tesla была уверенным лидером по продажам электрокаров в Европе в 2019 году. Тогда компания продала более 109 000 автомобилей, что составило 31 % рынка электромобилей региона. Но в 2020 году ситуация изменилась: Tesla отстала как от Volkswagen Group, так и от альянса Renault, Nissan и Mitsubishi. В 2020 году Tesla уже занимала лишь 13 % европейского рынка и даже сократила абсолютные поставки электромобилей на 10 % — до почти 98 000.

Кстати, Китай сейчас является главным рынком электромобилей — в январе в Китае было зарегистрировано 179 000 электрокаров и гибридов против 110 000 в Европе. Это тем более примечательно, что за весь 2020 год в Европе было зарегистрировано 1,33 миллиона электромобилей против 1,25 миллиона в Китае.

Отчёт Шмидта показывает, что Volkswagen Group, которая производит машины под марками VW, Audi, Skoda, Seat и Porsche, была в январе в Европе самым крупным поставщиком электрокаров, поставив 10 193 автомобилей (22 % от общего числа). За нею с 9005 электромобилями вплотную следует Stellantis — группа, образованная в начале этого года в результате слияния Fiat Chrysler с PSA, в которую входили Peugeot и Citroën. За Stellantis идёт корейская группа Hyundai и Kia, всё более популярная в Европе — 7087 регистраций. Альянс Renault, Nissan и Mitsubishi стоит на четвёртом месте с 6018 регистрациями. Затем идут Daimler, BMW и Volvo — и у всех больше поставленных на рынок в январе электрокаров, чем у Tesla.

Германия остаётся крупнейшим рынком электромобилей в Европе. 16 315 электрокаров, прошедших регистрацию в январе — это больше, чем общее количество поставленных электрических машин на два следующих крупнейших рынка, Францию и Великобританию, вместе взятых. В январе Zoe Renault была самой популярной моделью среди электромобилей в Европе.

Ark Invest – главная звезда Уолл-Стрит (часть 2)

- 02 марта 2021, 18:52

- |

Многие предполагают, что успех ARK пришёл мгновенно, но первые три года фирма существовала на собственные сбережения Кэтрин Вуд. Доходность фондов с 2015 по 2017 не особо превышала показатели конкурентов , а ARK Genomic Revolution ETF и вовсе потерял 16%.

В реальности, успехи ARK начали проклёвываться только в 2017, после сильного роста Netflix, Tesla, Illumina и прочих ключевых ставок компании . Имя начало всплывать среди списков самых прибыльных фондов, и активы ARK выросли в 10 раз всего за год, после чего успехи компании начали расти в геометрической прогрессии.

На сегодняшний день, под управлением ARK Investment Management находятся 5 активно управляемых и 2 индексных ETF и все они показывают невероятную доходность , выиграв от мощного роста технологического сектора. К примеру, флагманский ETF ARKK вырос на 152% за 2020 год, а с момента запуска в 2014 показал нереальную доходность в 600% или 36.4% годовых. Даже самый слабый фонд, Israel Innovative Technology ETF (IZRL) показал доходность в 15.46% годовых, что заметно лучше большинства своих конкурентов. Как итог,

( Читать дальше )

ФРС видит значительные риски для американского бизнеса

- 22 февраля 2021, 19:40

- |

Риски неплатежеспособности компаний США “остаются значительными”, несмотря на ослабление влияния пандемии, сообщил в пятницу Федрезерв в полугодовом докладе о денежно-кредитной политике Конгрессу.

Заимствования бизнеса в США “сейчас находятся вблизи исторических максимумов”, говорится в докладе регулятора.

Несмотря на то, что высокое сальдо денежной наличности, низкие процентные ставки и возобновление экономического роста могут смягчить проблемы в краткосрочной перспективе, “риски неплатежеспособности малых и средних фирм, а также некоторых крупных фирм остаются значительными”, сообщила ФРС.

➡️Новость

Фактически это означает, что многие предприятия в США находятся под угрозой банкротства даже при условии восстановления экономики до допандемического уровня.

Наш Телеграм канал: Акции | Московская Биржа

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал