Избранное трейдера Vitastic

Система Татарина. Часть 1.

- 25 апреля 2016, 08:36

- |

За картинки сорри — принтскрин с PDF

Торговые стратегии трейдера ТАТАРИН30

Содержание

1.Предисловие.

2. Рост/падение 5 дней подряд.

3. Лидеры роста. 4,5%.

4. Контртренд.

5. Статистический арбитраж ФСК ЕЭС — Россети.

6. Свечные паттерны. Разворот

7. Свечные паттерны. Продолжение

8. Свечные паттерны. Треугольники

9. Работа на после торговых сессиях

10. Фьючерсы

11. Вход при пробое границы коридора.

1. Предисловие.

В настоящем обзоре приводятся стратегии успешного трейдера, ведущего свой блог на Смартлабе.

Основанием для написания послужило обучение, пройденное у него некоторое время назад. Обладая собственным значительным опытом торговли на фондовой бирже, должен отметить, что все предложенные стратегии являются рабочими. Однако возможность практической работы по ним несколько различается. Для некоторых стратегий возможна простая торговля «руками», для других предпочтительна небольшая «механизация» в виде вспомогательных программ и/или скриптов, реализацию третьих либо полу-, либо полностью автоматизировать.

( Читать дальше )

- комментировать

- 21.9К | ★258

- Комментарии ( 49 )

Дружим с налоговой: Получаем доступ в личный кабинет ФНС

- 23 апреля 2016, 11:43

- |

В этой статье хочу рассказать об удобствах работы с сайтом налоговой nalog.ru и о преимуществах и простоте работы с его онлайн кабинетом для физических лиц.

Приходя на биржу и торгуя различными инструментами, готовьтесь не только получать прибыль от своих вложений, но и платить налоги от своей прибыли. И пусть брокер удерживает весь налог за вас, так что лично вам не нужно что-либо делать, все равно взять налоги под свой контроль и видеть отчеты по всем периодам всегда полезно.

Если же вы открыли ИИС и претендуете на налоговый вычет, то познакомиться с налоговой вам придется в любом случае. И как оказалось, сделать это сейчас очень просто.

Скажу сразу, через личный кабинет физического лица на сайте ФНС nalog.ru вы можете:

- 1. Видеть все свои объекты налогооблажения и суммы начисленных налогов по ним

- 2. Видеть все суммы уплаченных и не уплаченных налогов, а также иметь возможность оплатить все онлайн.

- 3. Получить доступ к 2 НДФЛ отчетам об уплаченных налогах.

- 4. Еще многое другое, как: сформировать 3 НДФЛ справку с помощью удобной программы

- 5.… и даже получить налоговый вычет по ИИС БЕЗ единого посещения налоговой!

( Читать дальше )

- комментировать

- 16.7К |

- Комментарии ( 15 )

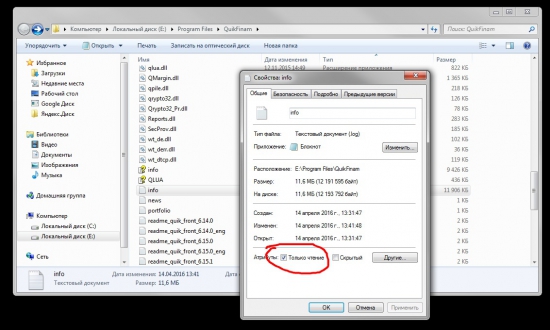

Ускорение загрузки Квика

- 14 апреля 2016, 13:33

- |

2. Запускаем квик один раз и закрываем его.

3. Ставим на появившийся info.log «только для чтения».

При запуске Квик будет ругаться на невозможность записи в этот файл, но работать будет.

Можно вручную удалить из info.log всю текстовку и защитить от записи пустой файл, но тогда Квик будет ругаться чаще.

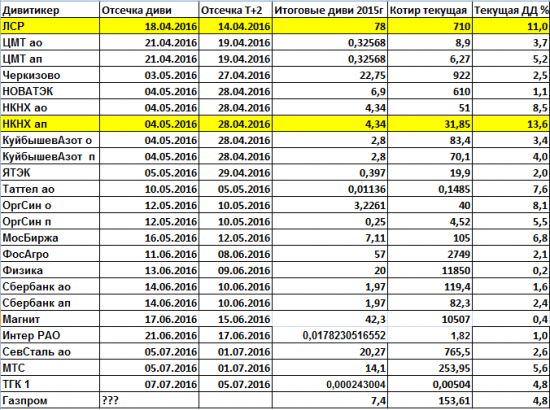

Дивидендные отсечки в режиме Т+2

- 13 апреля 2016, 17:59

- |

В журнале дивидендных новостей vk.com/club115267972 периодически возникает тема Т+2 дивидендных отсечек. Например:

«Михаил Чернов

Уважаемые участники!

Большая просьба помочь новичку разобраться в азах дивидендных отсечек. По правилам Мосбиржы, чтобы рассчитывать на выплату дивидендов, купить акции необходимо за 2 дня до отсечки. Но нигде не могу найти определения какие это должны быть дни, торговые или календарные?»

В комментариях к этой просьбе я пообещала в дивидендные таблички обзоров добавить колонку «Отсечки в режиме Т+2». Добавляю :)

Ну и заодно несколько дивидендных новостей этой недели. Цитирую;

В ближайшие три года МТС намерена выплачивать акционерам 25–26 руб. на акцию в год, сообщил вчера оператор. При текущем количестве акций МТС общая годовая сумма дивидендных выплат будет составлять 50–52 млрд руб., пояснил в понедельник журналистам вице-президент МТС по финансам и инвестициям Алексей Корня. Это примерно соответствует дивидендам, выплаченным в прошлом году. Минимальный размер выплаты на акцию в течение ближайших трех лет будет составлять 20 руб. в год, говорится в сообщении оператора.

( Читать дальше )

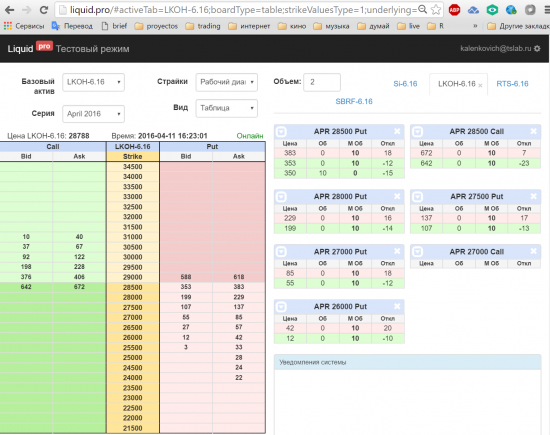

Купить опционы на Лукойл!

- 11 апреля 2016, 16:25

- |

Как и обещал в субботу на конференции — сервис liquid.pro доступен для торгов.

Т.е. прямо сейчас вы можете купить (или продать) опционы на Лукойл апрельскую серию.

Для этого вам надо зарегистрироваться в сервисе и освоить функционал. Хорошего хелпа еще нет, зато есть видео

Внимание — сервис Liquid.pro просто позволяет вам увидеть скрытую ликвидность. Торгуете вы через своего брокера и через свой терминал.

Жду вопросов.

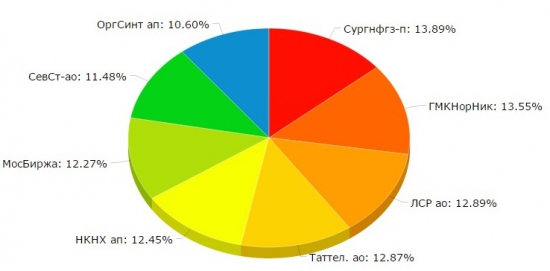

Инвестиционная стратегия на 2016 год

- 05 апреля 2016, 17:02

- |

Информация к размышлению, дискуссии, принятию решений

Макроэкономические условия

Стратегия определения потенциала активов для инвестирования основывается на прогнозе основных макроэкономических параметров. В базовом сценарии мы рассматриваем наиболее вероятные с нашей точки зрения изменения в российской и мировой экономике, которые повлияют на доходность российских активов. Итогом анализа является составление рекомендации по увеличению/уменьшению/сохранению доли актива в портфеле сроком на 1 год.

Входящие параметры

Нефть

В базовом сценарии мы будем отталкиваться от того, что в начале 2016 года были достигнуты минимумы цен на топливном рынке. Поддерживать их должно первое за несколько лет сокращение добычи нефти в США, попытки некоторых стран ОПЕК и не-ОПЕК координировать заморозку добычи. Кроме того, не исключено существенное сокращение запасов, вследствие снижения разницы между стоимостью краткосрочных и долгосрочных фьючерсов. В последний год она позволяла спекулятивным участникам рынка покупать нефть и хранить её для перепродажи по более высоким ценам, способствуя искусственному увеличению статистики запасов.

( Читать дальше )

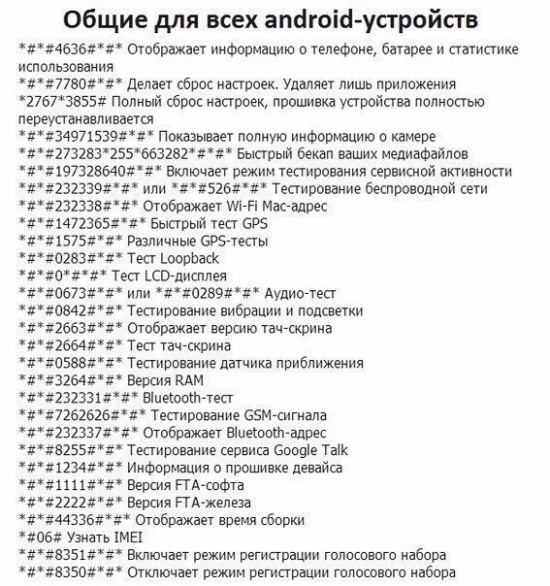

Сервисные коды для всех Андроид-устройств.

- 26 марта 2016, 19:01

- |

Вдруг кому пригодится.Так, на всякий случай.

( Читать дальше )

Дивидендные календари

- 20 марта 2016, 20:09

- |

Ресурс http://www.dohod.ru/ik/analytics/dividend пожалуй самый информативный в плане подготовки к сезону новых дивидендных выплат. Большой объем информации. Регулярно обновляется. Есть аналитика по оценке стабильности выплат дивидендов.

Рекомендован!

Ресурс http://bcs-express.ru/dividednyj-kalendar добротно сделан. Собрана статистика выплат с 2011г. Хотелось бы увидеть прогноз по выплатам следующего за отчетным года.

Рекомендован!

Ресурс http://sberbank-cib.ru/dividends.html от известного бренда. Впечатление конечно не производит, но как альтернативный ресурс подходит.

Рекомендован!

С Уважением Дмитрий

InetRealInvest

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал