Блог им. muxavit

Анализ портфеля

- 09 апреля 2016, 15:47

- |

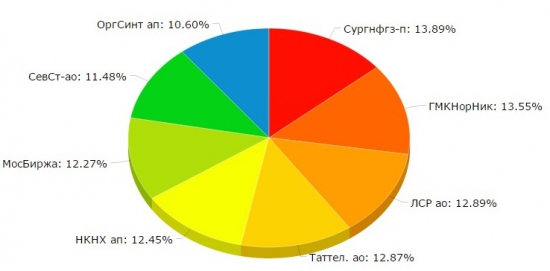

На данный момент мой портфель выглядит так:

80% составляют акции компаний, которые платят высокие дивиденды. Основной критерий отбора - не боятся гэпа после отсечки и остаться в акциях до восстановления цены. Далее возможна частичная / полная продажа.

Зашел в НорНикель, который платит дивы несколько раз в год. Потом пошла инфо, что НН пересмотрит див.политику и акции упали.

Предполагаю, что в сезон весна-лето акции стоят дорого. Это период дивидендных выплат. Потом деньги перекочевывают в более прибыльные места и в сезон осень-зима акции дешевеют. Я планирую к осени перебраться в акции компаний, которые платят дивы несколько раз в год.

20% портфеля пока кэш. Ожидаю информацию по отсечкам других компаний с дивдоходностью больше 5%. Сейчас идет интрига – обязанность госкомпаний выплатить в этом году дивиденды 50% от чистой прибыли. По многим гостикерам пока нет инфо о размере дивов.

Еще не хватает инвестидей. Пусть не супердоходных, но обоснованно прибыльных. Не знаю, где искать. Раньше идеями делился Шадрин и можно было что-то взять для себя, но сейчас он ушел в ПИФы и источник иссяк. Одна из интересных стратегий – по результатам квартала приобретать надежные компании, которые увеличили чистую прибыль в несколько раз. Либо следить, какое событие может служить драйвером роста акции.

В иделе еще бы 20% оставить для спекуляций и держать их тоже в кэш для быстрого реагирования на новости.

Сейчас просадка по портфелю 4,4% и все терпимо.

Буду признателен, если подскажите, откуда черпаете идеи для покупок?

теги блога Юрий Садовничий

- ALRS

- LaraM

- MTSS

- NMTP

- акции

- Алроса

- баффет

- биржа

- Брокер

- вопрос

- Газпром

- госкомпании

- деньги

- Дивидендные акции

- дивиденды

- женщина

- идеи

- инвестиции в акции

- инвестор

- комиссия

- коррекция

- Кубаньэнерго

- Лариса Морозова

- лидеры роста и падения

- ЛСР

- Лукойл

- любовь

- Магнит

- МегаФон

- ММВБ

- ММВБ Акции

- мтс

- нефтегазовый сектор

- Нефть

- НЛМК

- НМТП

- Норникель

- обратный выкуп

- портфель

- расчет

- Северсталь

- стоимостное инвестирование

- стратегии

- топ 10

- Украина

- ФСК Россети

- фундаментальный анализ

- цены

- Цитаты

- яма

Акция с дивидендной доходностью 21% !!!!!!!

smart-lab.ru/blog/320484.php

Читайте официальные сообщения, а не левые сайты.

За 2014 ДЗРД дивиденды НЕ ПЛАТИЛ, как и за предыдущие годы.

Что будет в этом году — никто не знает

Если я ошибаюсь и моя сумма приемлема для входа, подскажите, как выбирать. Для меня важна:

1. Надежность. Это должны быть гос.облигации

2. Короткий срок погашения 1-3 мес

3. Ну и высокая доходность по возможности.

При нашей инфляции держать капитал в наличных — непозволительная роскошь

smart-lab.ru/blog/317322.php

Можно ещё конечно к корпоративным облигациям присмотреться, но там уже на конкретную компанию смотреть.

по сути, покупая облигации, вы даёте в долг наличные деньги государству (покупка ОФЗ) или компании (корпоративные облигации), а в замен получаете бумагу, дающую право на получение процентов по займу и известной датой возврата займа.

www.rusbonds.ru/

www.dohod.ru/ik/analytics/dividend

Мой портфель в моих постах ))

Вот тут на форуме мы обсуждаем иногда идеи

http://cfocom.ru/forum/

Я почитываю еще

http://bcs-express.ru/voprosy-analitikam читаю каждый день (тут много тех.анализа) но по многим акциям действительно хорошие идеи

http://veles-capital.ru/ru/Analytics/StockMarket

http://psbinvest.ru/analytics/ обновляется редко но зато интересно читать глобальные обзоры на год(ближ.кварталы)

http://bf.arsagera.ru/

http://stocks.investfunds.ru/analitics/ вот здесь часто выходят почти от всех брокерских контор материалы, очень удобно! (левая колонка «Обзоры по компаниям и отраслям») - просматриваю каждый день