Избранное трейдера Teapottrader

Топ полезных фильмов об инвестициях и финансах

- 06 января 2021, 10:08

- |

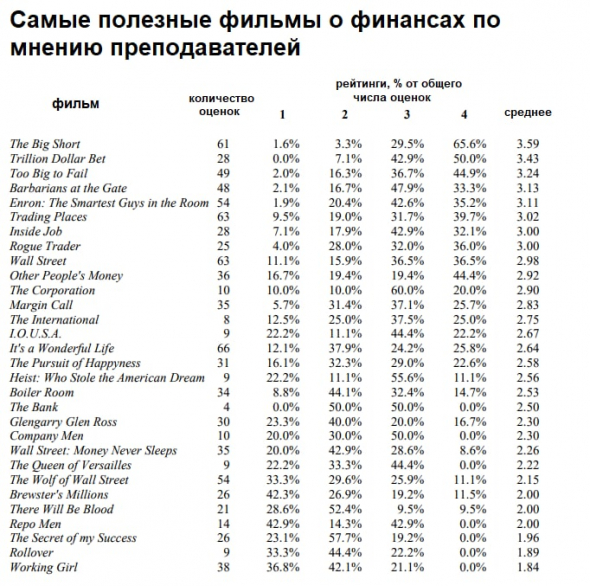

Можно найти много подборок фильмов о бирже, но какие из них полезны для получения знаний? В CFA Institute опубликовали исследование, в котором 334 преподавателя финансов по 4-бальной шкале оценивают пользу самых известных кинопроизведений.

1. Игра на понижение/The Big Short (2015)

Оценка: 3,59

Экранизация книги Майкла Льюиса о крахе ипотечного рынка в США в 2007 году. В центре внимания управляющий хедж-фондом Майкл Бьюрри (Кристиан Бэйл), поставивший на падение стоимости ипотечных облигаций. В фильме есть не только увлекательный сюжет, но и Нобелевский лауреат Ричард Талер, рассказывающий о принципе работы рынка субстандартных ценных бумаг.

2. Ставка на триллион/Trillion Dollar Bet (2000)

( Читать дальше )

- комментировать

- 3.5К | ★54

- Комментарии ( 10 )

Какие налоги мы будем платить по ценным бумагам в 2021 году? Расчет на примерах.

- 05 января 2021, 11:45

- |

C 1 января изменилось налогообложение доходов граждан. Появился налог на банковские вклады, вступила в силу прогрессивная шкала, и изменилось налогообложение доходов по ценным бумагам.

Про налоги на вклады можно посмотреть здесь, и про прогрессивную шкалу тоже есть отдельный обзор.

Прежде чем начать инвестировать в ценные бумаги, нужно разобраться, как возникают налоги и как мы будем их платить с этого года?

Всего существует три вида доходов по ценным бумагам, которые подлежат налогообложению:

1. Доход от того, что мы продали ценную бумагу дороже, чем купили. Такой доход возникает в основном при продаже акций или паев, реже — облигаций. Этот доход облагается НДФЛ по ставке 13%.

2. Купонный доход — это процентный доход по облигациям, который мы получаем за то время, пока мы являлись владельцем облигации. Этот доход облагается НДФЛ по ставке 13%.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 36 )

Человек на все рынки

- 03 января 2021, 14:12

- |

Книга очень интересна описанием всяких жульнических приемов в казино и на уоллстрит. Любой поклонник светлых эльфов из страны заходящего солнца получит когнитивный диссонанс от того, как автор относится к неподкупным и прозорливым американским чиновникам. Автор много и разумно пишет о рисках, о критерии Келли, о необходимом для защиты от разорения объеме капитала. Мне лично не хватило математики в этом разделе книги, элементарно — формул. Рассказывает о множестве способов для зарабатывания денег в хеджфонде и, после, на своем счете, которые он использовал. О благотворительности и о великих ученых и финансистах, которых он встретил в своей жизни. А в целом это автобиография, которую просто интересно читать.

Моя оценка однозначна — высший балл.

Оптимизация налогов.

- 31 декабря 2020, 12:08

- |

Вспоминаем теорию оптимизации налогов.

1. Зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

Баффет дал советы, как инвестировать небольшие суммы и получать 50% годовых

- 27 октября 2020, 20:29

- |

Иногда попадаются кусочки интервью, которые ну очень интересные, и на которые хочется сделать перевод. Хоть я и не переводчик, и уж точно далек от звукозаписи, инвестиционный бэкграунд позволяет довольно точно донести суть повествования.

В этом отрывке пресс конференции, Баффет отвечал на вопрос, как именно нужно инвестировать небольшие суммы, если вы хотите получать повышенную доходность. Про отличие в инвестировании небольших сумм и крупного капитала, но что мне больше всего понравилось, Баффет рассказал за счет чего в последние годы на Уолл Стрит делаются большие деньги. В общем, приятного просмотра)

P.S. буду признателен за +, в знак благодарности за труды.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 8 )

Драконовские комиссии. Почему я не инвестирую в фонды?

- 27 октября 2020, 11:02

- |

Считается, что инвестиции в фонды выгодны для обычных инвесторов. Клиент передает свои накопления в руки профессионалов, которые разумно вкладывают их в фондовый рынок или другие инвестиционные инструменты, преумножая сбережения клиента. Ага 😀.

На самом деле — это большой миф, что так называемые профессионалы могут справиться с инвестированием лучше, чем обычные инвесторы. Я предпочитаю не связываться ни с какими фондами.

Их много (от ПИФов до ETF), но объединяет их одно.

Активы инвестора в фонде могут как расти, так и падать, но управляющая компания зарабатывает всегда! Скажете: как такое может быть? Очень просто. Фонды живут за счет клиентских денег, зарабатывая на комиссиях.

В некоторых фондах тарифы настолько драконовские, что инвестор на длинной дистанции отдает больше на комиссионные, чем зарабатывает 😬.

ПИФы

Изучим комиссии одного из популярных российских ПИФов:

1️⃣ Надбавка при приобретении паев (до 1,5%).

( Читать дальше )

Обвал, кризис, дефолт, крах, страх - помним, жалеем, скорбим

- 23 октября 2020, 15:51

- |

Дамы и господа! Сегодня – исторический день. От имени всех котов фондового рынка прошу вас почтить вставанием и минутой молчания память всех павших смертью храбрых на фондовом рынке. Ровно 91 год назад, в среду, 23 октября 1929 года, на фондовой бирже Нью-Йорка случилось падение цен на акции, которое вскоре переросло в страшный обвал фондовых рынков, который положил начало Великой Депрессии 1930-х.

Предлагаю вашему вниманию документальный фильм, который достоверно и подробно воссоздает хронологию событий.

www.youtube.com/watch?v=5CvNZSlr6Ao

«Вкладывать деньги в акции – не только безопасно, но и надежно и солидно».

«Рассказы о нажитых за ночь состояниях, мысль о рынке быков, где цены только растут, будоражили воображение».

«Какая легкая добыча! С утра я заработал на бирже ХХХ долларов…».

( Читать дальше )

Что посмотреть про маркетинг в B2B? Обзор докладов в русском сегменте Youtube.

- 22 октября 2020, 20:08

- |

= = = = =

Рекомендуемое чтение:

Список инфоцыган: Евгений Колотилов и инфоцыганские сказки про продажи и маркетинг в B2B

Список инфоцыган: Илья Балахнин. Маркетолох №1, внутривидовая борьба с другими инфоцыганами

Маркетинг в сфере финансов, B2B и сложных услуг (части 1,

( Читать дальше )

Портфель Гуру Хренова 20 лет спустя, часть 3

- 21 октября 2020, 23:14

- |

Напоминаю, что мы идем по всем эмитентам в моем портфеле, который составлялся около 20-ти последних лет, пытаясь извлечь из моего опыта какие-то полезные уроки.

Список отсортирован по убыванию роста позиций, и это – третья часть, первые две были здесь:

Часть 1

Часть 2

Union Pacific 81% - сидит в порфеле уже лет 10 как минимум, и нихрена конечно не выросла. Объяснить себе, зачем я купил и держу эту железную дорогу, я не могу.

Такие унылые инвестиции — это как якорь, который, с одной стороны, уменьшает волатильность портфеля, с другой стороны, тянет вниз. Короче – правило zero based thinking говорит, что, если, имея деньги сейчас, ты бы не стал их вкладывать в эмитента, значит позицию надо продавать и не жалеть.

Verisk Analytics 76% - это рост года за 4, что неплохо. Эта контора окучивает благодатную тему Risk Management, и предоставляет базы данных и сервисы для страховых компаний и не только, которые позволяют этот риск расчитать. Это бизнес по подписке, с предсказуемым cash flow. Будет расти стабильно и быстрее рынка. Правильная, годная инвестиция.

( Читать дальше )

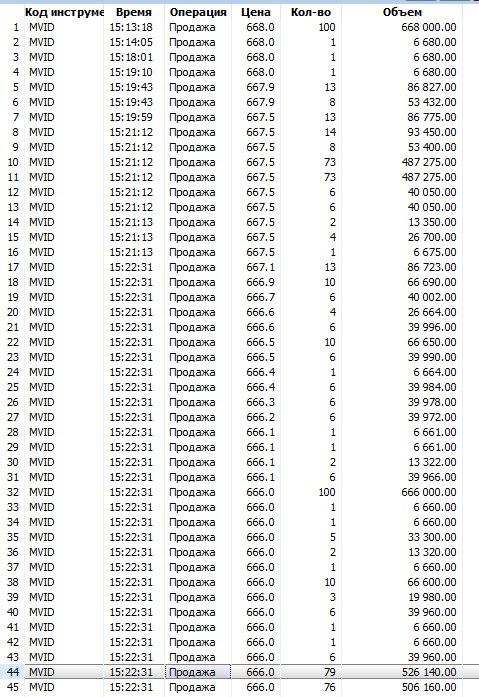

Закрыл М Видео. Результат +90%. Итого 2 412 000 прибыли. Глобальный обвал на рынке акций

- 16 октября 2020, 16:18

- |

Закрыл М Видео

И так, основной новостью по моему портфелю сегодня является то, что закрыл М Видео, о чем заблаговременно написал у себя в Телеграмм, в котором сидел с апреля месяца. Итоговая прибыль составила 90%.

7000 лотов ехало со 350 до 666, что дает 2 212 000 прибыли

Еще 4000 лотов ехало с 350 до 400, что дает 200 000 прибыли.

Сделки приложил

Почему закрыл?

Ответ, собственно, простой. Прибыли уже более чем достаточно. Позиция эта «непрофильная». Потому что профильная позиция у меня Газпром+Сбербанк+Никель. Что рынок дал, то и забрал.

Дело в том, что сейчас меня начинают очень сильно напрягать вот эти графики:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал