Избранное трейдера Виктор Стасюк

Я продаю на 1,7 млрд, но деньги, вместо рекламы, отдаю рабочим и клиентам

- 12 января 2026, 17:36

- |

Дисклеймер: написано автором блога на основе интервью и блога Александра Дубовенко, основателя строительной компании.

Стройка – это всегда интересно.

Звонит жена:

«Я знаю, что мой муж пытался заказать у вас дом. Накрутите ему два лишних миллиона. Я его уговорю, чтобы он не торговался, а два миллиона отдайте мне наличными».

Звонит жена другого заказчика:

«Остановите стройку, мы разводимся».

Перезваниваем заказчику:

«Это она со мной разводится, я с ней — нет, строим дальше».

К этому моменту может показаться, что проблемы бывают только с женским полом. А вот и нет.

У мужчин бывает проблема с алкоголем. Ночной звонок:

«А давайте поставим ламинированные окна на 500 000 ₽ дороже!»

Ставить дорогие окна пока не стоит, нужно дождаться письменного подтверждения. Когда человек протрезвеет, дорогие окна могут и не понадобиться.

Бывают агрессивные случаи.

( Читать дальше )

- комментировать

- 5.1К | ★21

- Комментарии ( 102 )

Я в СССР мосты строил, а ты, девочка, кто такая? Или как мы построили 80 домов и заработали 13 млн за год

- 05 января 2026, 18:04

- |

Когда говоришь – я собственник компании застройщика, кажется, что я очень богатый и влиятельный человек. В реальности под застройщиком вы представляете огромные фирмы, которые застраивают города.

А у нас, строителей частных домов, все не так гладко, как вам могло показаться.

В 2025 мы построили 15 домов в Екатеринбурге и области, получили от клиентов 120 миллионов ₽. Прибыль есть, но забрать ее мы не можем.

В статье расскажу, как устроена стройка частных домов сегодня.

Дисклеймер: статья написана автором блога на основе интервью с М. Морозовым, совладельцем строительной компании

Как мы зарабатываем на стройке

Итак, вы строите дом. Площадь 100 квадратов, цена 7 млн ₽.

Первым делом:

– Закупаем материалы.

Газоблок, арматура, бетон, кровля, утеплитель.

Это самая большая статья расходов, треть от всей суммы (около 2,38 млн).

Снабженец заказывает, привозят на участок.

Снабженец заказывает, привозят на участок.Дальше:

– Платим бригаде за коробку.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 35 )

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения от 3 лет?

- 24 декабря 2025, 14:53

- |

- комментировать

- 64.7К |

- Комментарии ( 7 )

загадки Селигдара

- 16 декабря 2025, 13:13

- |

«During the gold rush, it’s a good time to be in the pick-and-shovel business»

– Марк Твен

Когда смотришь отчетность Селигдара в период высоких цен, первое что приходит на ум — так это нарратив про продавцов кирок и лопат, который приписывают Марку Твену.

Раньше я не смотрел пристально отчеты Селигдара, потому что этим занимался наш Роман, но теперь Роман ушел в облигации, я решил глянуть отчетность Селигдара.

Я постараюсь просто приводить факты. Даже без какого-либо мнения.

И задавать вопросы. А вы сами можете ответить на эти вопросы в комментариях и высказать свое мнение.

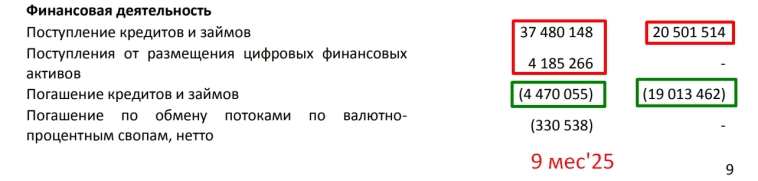

Выручка 9 мес выросла +19 млрд (+44%г/г) до 62 млрд руб.

Причина роста — невероятно удачная конъюнктура золотого рынка (повезло!).

За 9 месяцев 2024 года при выручке 43 млрд чистые заимствования компании составили 1,5 млрд руб.

За 9 месяцев 2025 года при выручке 62 млрд руб, чистые заимствования компании составили 37,2 млрд руб.

Чистый долг вырос еще сильнее, +47 млрд или +58%, так как +10 млрд еще дала валютная переоценка золотого долга.

Запомнили:

( Читать дальше )

Потребление сахара в России растет, и дело не в сладкоежках

- 08 декабря 2025, 17:04

- |

Дисклеймер: Написано на основе интервью с Р. Соловьевым, коммерческим директором завода «Русская Дымка», производят самогонные аппараты и коптильни. У компании 320 магазинов по России и 9 000 кв.м производства в Кирове.

Я узнал, как вложение 100 тыс. рублей в обучение удвоило продажи, почему офлайн-магазины стали выгоднее маркетплейсов, и причём тут ведущий «Своей игры» Пётр Кулешов.

Люди меньше покупают алкоголь, но больше делают самогон

По данным Минздрава, россияне стали меньше пить. Но продажи сахара и самогонных аппаратов растут. Внезапно.

График потребления лицензионного алкоголя за последние годы идёт вниз. Но есть нюанс.

Это не люди стали меньше пить, это люди стали больше гнать.

Во время пандемии спрос на самогонные аппараты взлетел в 13 раз, на дистилляторы в 4 раза, на травы для настаивания в 5,5 раз, а на спиртометры (приборы для измерения крепости) в 19 раз.

А в начале 2025 года продажи самогонных аппаратов выросли на 37% по сравнению с началом 2024-го.

( Читать дальше )

Самый полезный пост: портфели всех аналитиков Мозговика на текущий момент с короткими комментариями по всем позициям

- 30 ноября 2025, 12:51

- |

Доброго дня, наши дорогие читатели. Прошло уже почти 4 месяца с момента публикации нашего коллективного портфеля. Рынок падал, мы делали мало сделок, портфели менялись не сильно. И вот сейчас, в честь последнего дня «Черной Пятницы», в период максимальных скидок на нашу подписку (не забудьте использовать доп промокод «MART» для покупок с допскидкой 7%), я решил наконец опубликовать наш портфель!

( Читать дальше )

- комментировать

- 31.2К |

- Комментарии ( 16 )

«Мой пассивный доход: как я зарабатываю 28 000 ₽ в год с помощью четырех кредиток»

- 29 ноября 2025, 09:18

- |

Для любителей заговоров банков и для ярых охранителей секретов полишинеля.

Вот вам вчерашняя статья из Т—Ж, официального медиа Т-Банка, где они рассказывают про кредитную карусель.

Напомню, что у них даже курс есть о том, как зарабатывать на кредитке. Правда крайне слабый по содержанию. В нем нет таких финхаков, которые мы проворачиваем с вами. Видимо, герой нашей публикации только его и освоил.

Что делал автор и как бы мог многократно увеличить доход схемы?

Краткий пересказ статьи

( Читать дальше )

Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

- 19 ноября 2025, 16:36

- |

Давненько не писал про свои ИИСы (почти 2,5 месяца), много воды утекло за это время

Встреча в Анкоридже, SDN санкции на нефтянку (первые санкции Трампа), крепкий рубль и новые налоги от Минфина

В прошлый раз пост был 7 августа, а сегодня уже 19 ноября! Мой Рюкзак #57: Дивиденды пришли, счет на максимумах — время РИСКОВАТЬ

Риск опять не оправдался, счет был на максимуме, но вернулся в начало года!)

Было 25,5 млн руб на 07.08.25

( Читать дальше )

Мозговой штурм: поиск краткосрочных идей в акциях. Что нового? Всё коротко и по делу. W#111

- 17 ноября 2025, 19:36

- |

Неделю назад мы опубликовали сборник идей, коротко тут подведем итоги в конце, а начнём с простых коротких тезисов по отдельным бумагам.

Напомню, что данный формат заметки порождён хреновым медвежьим рынком в условиях экономического спада и высоких ставок.

Формат получил хороший отклик, поэтому продолжаем👍

( Читать дальше )

Как поехавшие бабули отсудят у вас квартиру: самый полный разбор от юриста

- 13 ноября 2025, 09:55

- |

Последние пару месяцев рынок недвижимости стоит на ушах: все боятся демонических бабушек-собственниц, которые по суду отжимают квартиры у ничего не подозревающих покупателей. В этом большом гайде мы разберем с профессиональным судебным юристом все аспекты этой проблемы: от леденящих душу историй из судов до самых надежных способов защититься от таких рисков. В общем, будет весело!

Вася Ложкин, «Вернем всё взад». Так-то я не эйджист, я бабушек люблю! Но в контексте нашего материала они в основном предстают в роли обманутых людей, которые заставляют нести последствия своей глупости ни в чем не повинных окружающих

Сам я финансист и суды стараюсь обходить стороной, поэтому я попросил судебного юриста Александра Малютина (автора отличного блога «Прочёл в законе», как раз посвященного оспариванию сделок в суде) помочь мне разобраться с юридической стороной вопроса. В общем, вся экспертиза в здоровенном материале ниже именно от Александра – огромное ему спасибо за то, что он потратил многие часы, отвечая на мои вопросы и делая подборки из судебных дел!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал