Избранное трейдера Владислав

Быть человеком - значит хронически совершать ошибки

- 08 октября 2017, 11:30

- |

Джеф Десджардинс выложил на сайт visualcapitalist.com прекрасную статью о нас с вами.

Оригинал Every Single Cognitive Bias in One Infographic

Все когнитивные отклонения и ошибки в одной инфографике

Большая картинка здесь

Человеческий мозг способен на невероятные вещи, но временами он совершает кучу ошибок. Наука показала, что в нас большое количество предубеждений, влияющие на мысли и действия. Благодаря им, мы экстраполируем неправильную информацию в неправильное русло, что приводит нас в тупик или к потерям. При этом постоянно защищаем наши убеждения. Само собой, в инвестициях, где действие так сильно зависит от психической способности человека, эти ошибки и отклонения наносят ощутимый урон.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 1 )

Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

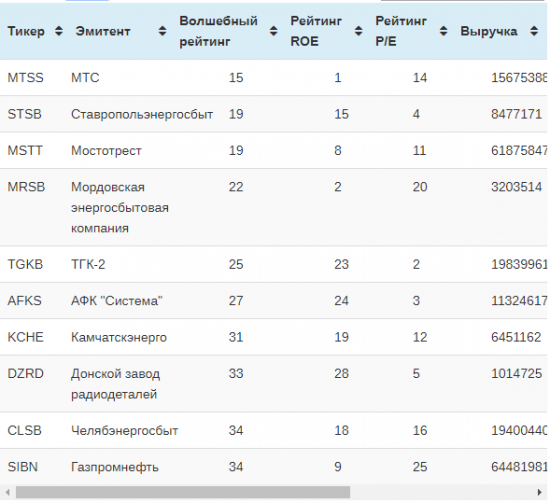

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

( Читать дальше )

Как связать финансовое образование и трейдинг. Помощь студенту.

- 31 августа 2017, 20:41

- |

Доброго времени суток! Прежде всего хочу сказать спасибо за возможность высказаться на данном ресурсе и попросить всех модеров, и Тимофея в частности, какое-то время не оффтопить тему. Уверен, найдется много людей, кому тема может быть сильно полезна. Спасибо!

Окончил второй курс по направлению Финансы и кредит далеко не самого топового вуза и озадачился своим дальнейшими действиями, посему прошу помощи с ответами на некоторые вопросы:

- Куда в дальнейшем метить, если хочу, что бы будущая работа была связанна с трейдингом/инвестициями, или хотя бы соприкасалась с ними, и что бы к моменту моего выпуска она не была оккупирована роботами и алгоритмами?

- Какие иметь компетенции, какие развивать, что учить?

- С моим будущим дипломом только бухгалтером или в Сбербанке помогать пенсионерам снимать деньги в банкомате. Посему стоит ли задуматься над получением CIIA/CFA?

- Что для резюме я могу сделать уже сейчас?

- Могу ли я сейчас устроиться куда-либо на младшие позиции и как это совместить с учебой? И стоит ли делать это вообще?

( Читать дальше )

Перевод акций от другого брокера по дарственной близкого родственника

- 18 августа 2017, 13:30

- |

Инвестиционные стратегии для российского рынка акций

- 27 июня 2017, 11:09

- |

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

( Читать дальше )

Пассивный портфель с диверсификацией валют

- 25 июня 2017, 10:18

- |

Итак, у меня снова небольшое исследование, но на этот раз более близкое к настоящим боевым условиям.

Структура портфеля

— Акции индекса ММВБ: 30%

Для расчёта котировок я брал значения индекса полной доходности с сайта биржи.

( Читать дальше )

Ваша реальная доходность

- 21 июня 2017, 01:03

- |

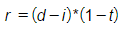

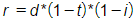

То есть, для доходности 20%, инфляции 5% и налоге 13%, получаем r = (20% — 5%)*0.87 = 13.05%.

Или как-то так:

( Читать дальше )

Где взять исторические данные по дивидендам в машинно-читаемом виде?

- 30 мая 2017, 01:31

- |

Длинно: есть у меня трендовая система, поскольку она лонг-онли, то дивиденды не так критичны, получается по бэктесту 20% годовых — и хорошо, меня устраивает. Где-то про себя я понимаю, что дополнительно за счет дивидендов доходность будет чуть больше.

Однако, торгуя ее, недавно вот схватил гэпчик -8% по НМТП — а оказалось, что это просто НМТП заплатил дивиденды 10%. Поскольку моя система об этом не знает — она считает, что тренд сломался, и позу по НМТП необходимо закрывать. Однако после корректировки цены на дивиденды все не так плохо, и в позе надо сидеть.

Можно ли где-то взять исторические данные по дивидендам ММВБшных стоков для улучшения системы и получения более точного бэктеста?

Литература по облигациям.

- 24 мая 2017, 22:08

- |

Порекомендуйте, пожалуйста, базовую литературу по облигациям, где без лишних подробностей описаны типы облигаций, формулы расчета доходностей, НКД и проч. осн. термины. Заранее благодарен.

PS. Допустим ОФЗ-26219-ПД?

ПД- что это? Переменный купон? Или наоборот постоянный?

Что значит 26219? Есть какой-то классификатор?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал