Избранное трейдера Tornado

Как оценить эффективность системы? Решил сделать так...

- 25 января 2015, 17:56

- |

Думал — думал и вот к чему пришел. Если посмотреть на каждую позицию «грубо», то получится, что:

-хорошее развитие событий для позиции SHORT это движение цены ниже точки открытия.

-хорошее развитие событий для позиции BUY это движение цены выше точки открытия.

Пример

Если система дала точку на вход в рынок (скажем BUY), то что будет лучшим вариантом? Очевидно, что хорошим развитием события будет рост цен выше цены открытия и негативным сценарием будет падение цен ниже точки открытия.

Определился, что все что ВЫШЕ точки BUY — это хорошо, а ниже плохо. Все что ниже точки

( Читать дальше )

- комментировать

- 18 | ★6

- Комментарии ( 5 )

Герчик. Мои правила трейдинга -2

- 25 января 2015, 18:12

- |

23.Если Spread в акции больше 10 центов, то это достаточно много и лучше не заходить.

24.Шорты закрываются маркет ордерами или стоп-ордерами.

25.Если где-то был уровень поддержки или сопротивления, то чаще всего там появится или крупный продавец или крупный покупатель.

26.Для начала торговать все акции одним размером.

27.Когда акция подходит к уровню, где стоит много сильных продавцов, то иногда лучше её скинуть и подождать пока она пробьет уровень.

28.Если акция сильно идёт вниз/вверх, а потом начинает тормозить, то, скорее всего, заканчивается потенциал и надо уходить.

29.Минимум должно быть два сигнала для входа в позицию.

( Читать дальше )

Безопасный Портфель из Опционов Пут — Put Writing Portfolio

- 21 января 2015, 18:30

- |

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

Поэтому, чтобы снизить риск я предлагаю продавать (выписывать) опционы пут на надежные компании с долгосрочным преимуществом, такие как, например: IBM, Catepillar, Fluor, Bed Bath & Beyond (BBBY), Deere & Company (DE) и другие. Так чтобы в самом «плохом» сценарии мы могли взять акцию на 15-30% ниже текущего уровня, тем самым беря ее по справедливой или даже заниженной цене.

Продавая долгосрочный пут мы теоретически обязаны взять акцию если цена на нее упадет ниже страйка проданного пута на конец жизни опциона (момент экспирации).

Возможные сценарии:

- Акция идет вверх — мы выкупаем пут обратно, взяв 80% его премии и не дожидаемся экспирации. Мы получаем прибыль быстро и можем на коррекции продать еще раз такой же пут.

- Акция стоит на месте — мы медленно получаем распадающуюся премию от проданного пута и примерно за несколько месяцев до экспирации можем получить 80% от всей премии или же дождаться экспирации и получить все 100%

- Акция идет вниз, но на момент экспирации опциона находится выше его страйка. Мы получаем всю премию от проданного опциона на момент его экспирации и можем продать еще один пут, но еще ниже на 15-30% или же взять акцию, если считаем что ее ценовой уровень привлекателен.

( Читать дальше )

Опционные стратегии: лотерейный билет или синица в руке?

- 20 января 2015, 16:35

- |

Получил на свою прошлую статью «Еще один скучный пост про опционы» такой комментарий:

«Ради 3% опционы гонять? только за два дня 14 и 15 января два страйка 72500 и 75000 давали по 400 % в обе стороны ( правда можно было и обнулится)».

Весьма польщен вниманием такого человека к своей статье. Заработал 400% и, наверняка, сидят себе под пальмой на Сейшелах, сжимая в одной руке бокал с ромом, в другой мулатку в бикини, При этом не только ухитряется читать посты на Смарт-лабе, но и писать к ним комментарии. Интересно чем, если обе руки заняты?

Жаль, мне этого не дано. Сидя в своей квартире, держа в одной руке чашку с чаем, в другой – компьютерную мышь, пытаюсь заработать на каждой экспирации 3 – 5% к депозиту.

А если серьезно, что все же лучше:

- Как автор комментария, а также, к примеру, гуру опционной торговли Илья Коровин (вывод сделан в результате просмотра выступлений Ильи на YouTrade.TV), пытаться «купить лотерейный билет», т.е. формировать позицию, практически не требующую управления и которая либо даст относительно небольшой убыток, либо отвалит приличную прибыль?

- Или пытаться удержать «синицу в руке», то есть формировать позицию, требующую более пристального внимания (управления), мучиться с ней до экспирации, получив в конце концов не очень впечатляющий результат?

( Читать дальше )

Тенденция сменилась

- 20 января 2015, 13:51

- |

((сальдо торгового баланса +золотовалютные резервы) (в долларах США)*курс национальной валюты)/(Агрегат «Деньги»)

и его 3-х месячная скользящая средняя красный график).

Агрегат «Деньги» формируется как сумма денег вне банков и депозитов до востребования в банковской системе (без депозитов органов государственного управления), т.е. представляет собой все денежные средства в экономике страны, которые одномоментно могут быть использованы как средство платежа.

Подробнее об этом индикаторе и его показателях в кризис 1997-1998 в Корее и России — здесь.

Этот график хорошо коррелирует с индексом ММВБ в том смысле, что на ростах з-хмесячной скользящей средней, как правило, в индексе ММВб наблюдалась растущая тенденция, а на просадках, либо падающая (кризисы 1998 и 2008). либо коррекционная к долгосрочному росту (2000, 2002 и 2004), либо «Великие боковики» (август 2006- июль 2008, январь 2012- ноябрь 2014).

( Читать дальше )

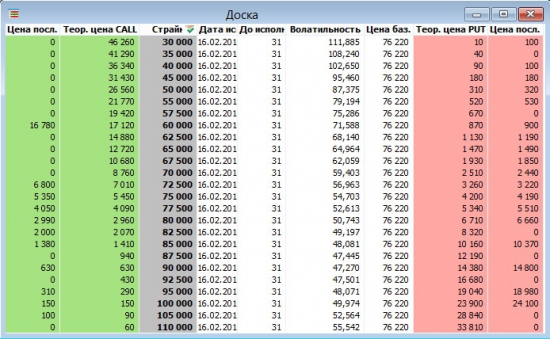

Расчёт теор.цены опциона.

- 16 января 2015, 21:54

- |

P/S Сам конечно могу вникнуть, но жалко время тратить. Уверен, что быстрее получу ответ здесь на форуме, поэтому это не лень, а рациональный подход )) Мне честно стыдно.

Еще один скучный пост про опционы.

- 15 января 2015, 23:55

- |

Завершил 12 января открытие нового брокерского счета, специально для опционной торговли.

Занес туда целых 150 тыс. рублей и решил открыть какую-нибудь простую позицию в расчете на январскую экспирацию. Дай думаю, посмотрю, можно ли заработать за счет теты за четыре оставшихся дня процента так 2 – 5 от депозита.

Для тех, кому дальше читать не интересно, сообщаю, удалось. Заработал где-то процента 3, но в суровой борьбе с рынком.

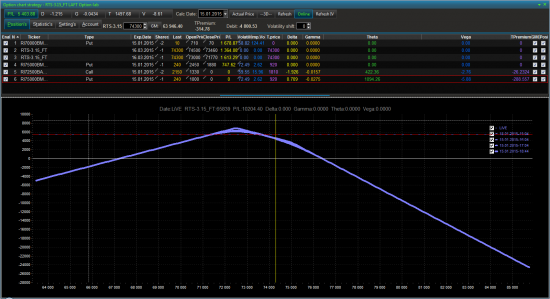

Планировал открыть ретио пут спред, продал, для начала, путы и захеджировал фьючом. Позиция выглядела следующим образом:

Но тут рынок пошел вниз, покупать пут стало не выгодно и я отказался от идеи ретио пут спреда, превратил конструкцию в проданный стренгл, продав соответствующий кол. Выглядело это так:

( Читать дальше )

Герчик.Мои правила трейдинга.

- 13 января 2015, 09:59

- |

Правила трейдинга Александра Герчика

●Правила торговли, движение акции●

1.Зашли в позицию и сразу – СТОП.

2.Когда входишь в позицию, необходимо знать, сколько можно заработать и сколько потерять. 3.Всегда оценивать риск и возможную прибыль, понимать, почему и как мы теряем и зарабатываем.

4.Лучше за акцию чуть переплатить, но зайти по правильной цене, чем купить дешевле, но неправильно.

5.Оставлять один лот, чтобы посмотреть, что акция будет делать, потому что как только закрываешь позицию, сразу перестаёшь следить за акцией.

6.Надо смотреть на потенциал акции, что она может сделать на дневном движении и как часто она это делает, оценивать потенциал по волатильности.

7.Если пробивает дневной, недельный и месячный график, то потенциал движения большой.

( Читать дальше )

Опционы. Как я понимаю Греков?

- 30 ноября 2014, 13:55

- |

Дельта — это простая вероятность в процентах, с которой опцион попадёт в деньги. У Путов перед значением дельты стоит минус. Например, если дельта равна 0.30, то вероятность того, что этот опцион (это, кстати, Кол) попадёт в деньги, равна 30%. Если у опциона дельта равна -0.80, то значит это Пут, он серьёзно в деньгах и вероятность того, что он там останется 80%. С эмоциональной точки зрения, как это запомнить. Вы продали Путы. Вам нужно, чтобы на момент экспирации они оказались вне денег. Поэтому, если дельта (вероятность) падает, это должно вас радовать (на минус перед опционом не смотрим, т.к минус перед дельтой говорит, что это дельта Пута). Для покупателя опционов, соответственно всё будет наоборот. Итак, Дельта — это вероятность.

Гамма —

( Читать дальше )

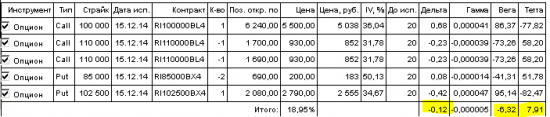

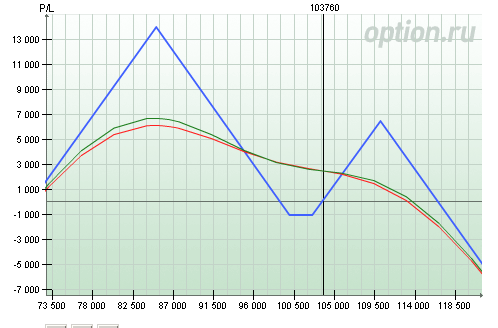

Опционы - Управлять или закрывать?

- 26 ноября 2014, 09:44

- |

На текущий момент портфель, который изначально был вертикальным (или пропорциональным) колл-спредом, 21.11 был превращён в кондора с кривыми подрезанными крыльями (есть кстати какое-то название для такой конструкции?):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал