SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dlrm

Опционы - Первый опыт - вопросы

- 22 ноября 2014, 01:40

- |

Пока нет возможности торговать днём, занялся изучением опционов. Оказалось что это чертовски занимательно, даже если совершать сделки пару раз в неделю по вечерам )

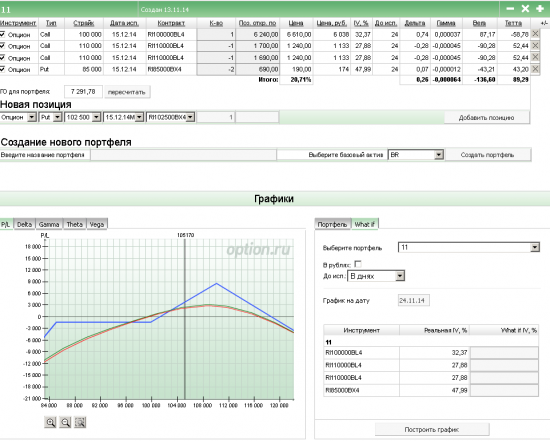

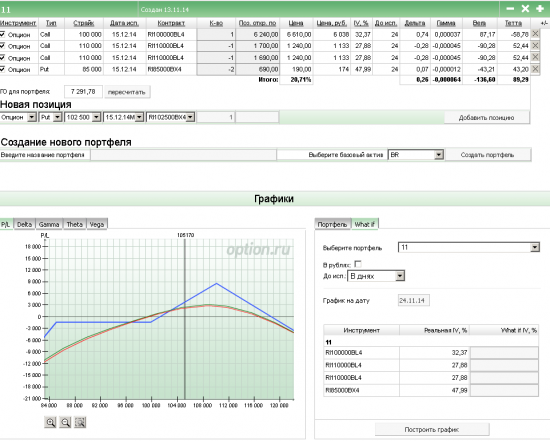

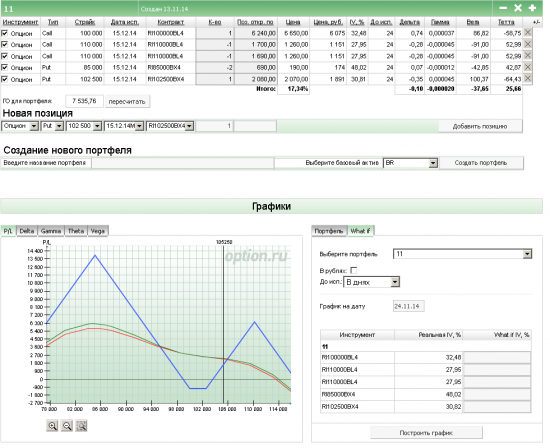

Для изучения собрал минимальную позу — вертикальный спред на декабрьских колах 100 и 110 от 13.11, и затем 14.11 подпродал 85 путы (см. портфель на картинке):

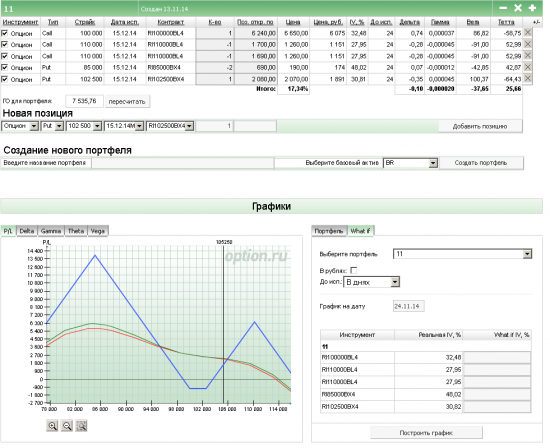

Сегодня 22.11 чтобы зафиксировать профит на понедельник — застраховаться от снижения RI и сократить отрицательную вегу подстраховываясь от роста волатильности (по исследованию FateevVV вола по понедельникам чаще расёт чем падает) куплены 102500 путы:

На текущий момент пока стечение обстоятельств складывалось благополучно для выбранной позиции и текущая прибыль от начальног ГО примерно 22%, что внушает оптимизм и вызывает интерес к продолжению изучения)

Проблема в том что нет чёткого плана действий на любое развитие событий.

Поэтому вопросы чайника к бывалым опционщикам:

1) Как оптимальнее отхеджить текущую позу от ухода в минус в случае сценария резкого роста цены в понедельник-вторник (без покупки фьючерса)?

2) Где-то читал что стоит фиксировать прибыль по проданному опциону, если он до экспирации обесценивается на 80%. А на практике вы как поступаете?

3) С теттой, дельтой и вегой что-то в сознании начинает проявляться и какое-то понимание начинает приходить, а вот гамма — стоит ли на первых парах и маленьком портфеле смотреть на гамму?

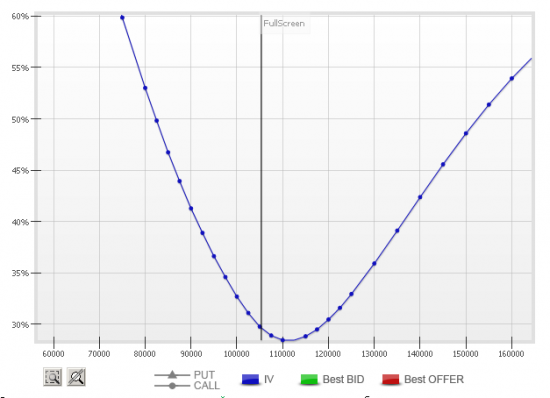

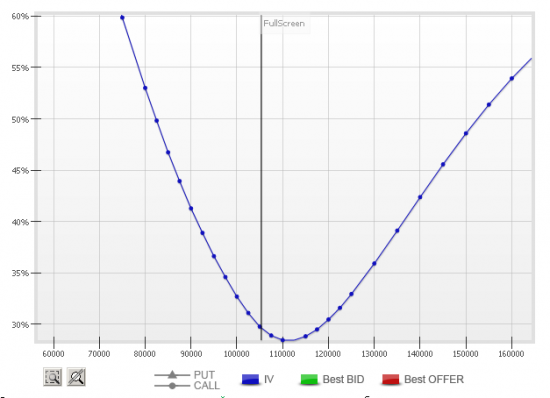

4) Как на практике использовать наклон улыбки?

Вот например улыбка на вечер пятницы — что она нам говорит?

5) Как бы сделать так, чтобы уменьшить по модулю гамму, не снижая тетту?

Для изучения собрал минимальную позу — вертикальный спред на декабрьских колах 100 и 110 от 13.11, и затем 14.11 подпродал 85 путы (см. портфель на картинке):

Сегодня 22.11 чтобы зафиксировать профит на понедельник — застраховаться от снижения RI и сократить отрицательную вегу подстраховываясь от роста волатильности (по исследованию FateevVV вола по понедельникам чаще расёт чем падает) куплены 102500 путы:

На текущий момент пока стечение обстоятельств складывалось благополучно для выбранной позиции и текущая прибыль от начальног ГО примерно 22%, что внушает оптимизм и вызывает интерес к продолжению изучения)

Проблема в том что нет чёткого плана действий на любое развитие событий.

Поэтому вопросы чайника к бывалым опционщикам:

1) Как оптимальнее отхеджить текущую позу от ухода в минус в случае сценария резкого роста цены в понедельник-вторник (без покупки фьючерса)?

2) Где-то читал что стоит фиксировать прибыль по проданному опциону, если он до экспирации обесценивается на 80%. А на практике вы как поступаете?

3) С теттой, дельтой и вегой что-то в сознании начинает проявляться и какое-то понимание начинает приходить, а вот гамма — стоит ли на первых парах и маленьком портфеле смотреть на гамму?

4) Как на практике использовать наклон улыбки?

Вот например улыбка на вечер пятницы — что она нам говорит?

5) Как бы сделать так, чтобы уменьшить по модулю гамму, не снижая тетту?

65 |

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный...

11:20

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного...

14:55

дельта абсолютный показатель, показывает абсолютное изменение цены опциона от абсолютного изменения цены БА.

то что вы говорите, это лямбда или плечо, и оно равно дельта*БА/опцион (при неизменности времении и сигмы), и вот оно то (для дельты 0.5 например) от 5 до 20,

поэтому опционы именно то и «удобны» из-за плеча,

да и с ликвидностью на ближжайшей месячной и квартальной, более-менее.

Зависит от конструкций. Например при продаже кондора, по мере приближения к экспирации наступает момент, когда оставшаяся премия уже не стоит того, чтобы держать позу, т.к. из за сильноотрицательной гаммы весь профит может легко обернуться лосём.

Лично для меня гамма лишь ориентир. Нейтральная гамма — плевать на движение БА, большая гамма — сильное влияние от БА

5) Как бы сделать так, чтобы уменьшить по модулю гамму, не снижая тетту?

Не снижая тету — никак, иначе это был бы грааль. Тета всегда обратно пропорциональна гамме.

Комбинируя разные страйки можно добиться нейтральной гаммы, но и тетта будет очень очень маленькой.

4) Как на практике использовать наклон улыбки?

Ну, к примеру если предполагаете, что улыбка изменит форму — недооцененную по вашему мнению волатильность надо купить, а переоцененную продать. Если окажетесь правы — заработаете, при прочих равных условиях

2) и 3) зависит от того какая гамма у проданного опциона, если гамма не комфортная ( те становится сложно хеджировать дельту ) то лучше проданный откупить или снизить гамму.

4) отдельная большая тема, арбитраж волатильности один из способов использования. Сейчас наблюдается «новая реальность» на на улыбке на ri, когда ri слишком зависим от $/руб, а $/руб от нефти -> новые проблемы и новые возможности )))

5) теоретически никак тк нарушается постулат о безарбитражности модели блека шолса

при улыбке вполне реально теоретически создать портфель-хедж купленных и проданных опционов, который уменьшит гамму (по модулю) и увеличит тету, реально он создатся только если пройдут сделки по ТЦ (расчетным волам)

продавайте сеточкой НА КАЖДОМ СТРАЙКЕ!!! хеджируйте свои продажи базовым активом, следите за греками, и опять ПРОДАВАЙТЕ!!! нам так необходима ваша ликвидность ))))

ПРОДАВЦЫ ОПЦИОНОВ ПРИ ПРАВИЛЬНОЙ РАБОТЕ ВООБЩЕ НИКАКИХ РИСКОВ НЕ НЕСУТ. Причем чем больше продажа, тем правильнее работает продавец. Единственный риск, но на этом форуме никто даже не упоминает о нем — это риск падения ликвидности за счет манипуляций биржи.

т.е. грамотнее было бы вот так (продать ещё 100й пут)?:

Картинка так получается действительно более нейтральная к цене БА.

А почему это грубая ошибка? что я могу потерять если продам 100й пут не в пятницу, а в понедельник вечером (если конечно в понедельник не будет роста до 110, то по-идее волатильность хотя бы на 1% должна подрасти и гамма 102го пута покроет упущенную прибыль от тетты 100го).

3. на маленьком портфеле и вначале, строго смотреть не надо, но обращать внимание и определить приемлемый диапазон для нее все-таки стоит

4. сам по себе 1 график малоинформативен, необходимо смотреть его численные показатели — наклон, форму, гладкость и/или сравнивать его либо с прошлыми значениями, либо с какими-то «эталонными». Это многомерный вопрос.

5. никак, вопрос только в том, чтобы максимально оптимально уменьшать гамму, по минимуму жертвуя тетой. И это многомерный вопрос.

никак это только в случае если дергать 1 произвольный страйк,

но возможно сформировать опционный портфель-хедж купленных и проданных опционов разных страйков (путов и колов), который уменьшит гамму по модулю и увеличит тету (не сильно поменяв профиль), но при этом кол-во задействованных страйков будет велико и кол-во будет далеко не единичное, поэтому реально это делать только на большой капитал.

Для решения необходимо решать оптимизационную задачу (систему уравнений), можно это делать «поиск решений» Excel, например.

Если бы у вас не было 102500 путов (моя программа не заточена под дробные страйки), я бы показал, что необходимо купить и продать чтобы одновременно уменьшить гамму (по модулю), и увеличить тету (при условии неограниченности капитала).

Покажите, плиз если не сложно (для случая без 102500).

Вот задача: у Вас есть какой-то опционный портфель (в котором проданные и купленные опционы), основной доход от продажи. Этот портфель обладает заданными дельта, гамма, тета.

Что хотим: к этому портфелю что-то добавить, чтобы уменьшить (по модулю) гамму (то есть плюсовать ее) и не уменьшать тету (также плюсовать).

Греки обладают тем замечательным свойством суперпозиции, то есть являются простой суммой греков входящих страйков.

Поэтому рассмотрим простейшую задачу из 2 произвольных страйков (но которые не включают в себя уже проданные) (забегая вперед скажу, что чем больше страйков, тем решение будет гибче и точнее), но пока просто прикиним для 2 страйков.

Нам известно что гамма 1 опциона есть fi(d1)/S*sigma*корень(t)

Тета 1 опциона есть -S*fi(d1)*sigma/2*корень(t)

Значит нам нужна следующая система (где m1,m2 — кол-ва опционов соответствующих страйков, целые числа!):

m1*Г1+m2*Г2>0

m1*Teta1+m2*teta2>=0 (в еще более вырожденном случае пусть сумма тет равна нулю), чтобы было хотя бы не хуже.

Опуская подстановки, в итоге получим простую систему:

m2(sigma1^2-sigma2^2)>0

m1=-m2*sigma2*fi2(d1)/(sigma1*fi1(d1)

И получаем, что для любых 2 страйков, мы все знаем, и получим что для определения кол-ва опционов надо лишь подобрать такую пару, при которой получится целочисленное решение.

Для вашего условия, получается что только при 60 кратном масштабировании, возможно такие кол-ва при которых и гамма будет меньше и тета лучше, чем при просто 60 кратном увеличении, поэтому в теории все красиво, но на практике только для бОльшего кол-во возможно решить подобные системы.

Соответственно для большего числа задействованных страйков, система получается громоздкой, но более гибкой, и именно благодаря улыбке и получается что существуют в каждый момент времени по этим ТЦ — оптимальные решения, которые компенсируют и гамму и тету.

en.wikipedia.org/wiki/Greeks_(finance)

корень(t) это и есть корень из т, время до экспирации выраженное в долях года (как считать время (дискретное, непрерывное, торговое, календарное и что брать в знаменателе (365, 250, и или еще что), это тоже вопрос...)

В екселе примерно так:

gamma = fi(d1)/(S*sigma*КОРЕНЬ(T))

S — цена базового актива

Т — кол-во дней до экспирации/365

sigma — волатильность

fi(d1) = EXP(-N(d1)*N(d2)*0,5)/(КОРЕНЬ(2*ПИ()))

fi(d1) = EXP(-0,5*d1^2)/(КОРЕНЬ(2*ПИ()))