Избранное трейдера US Trader

На чём можно было заработать 45% в этом году

- 14 декабря 2019, 14:18

- |

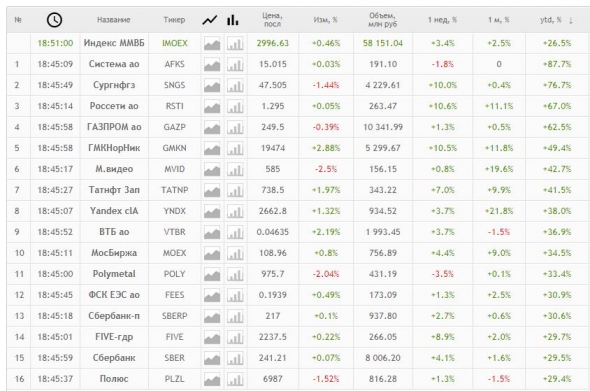

Смотрим последнюю колоночку. Портфель, равномерно заполненный этими акциями, принёс бы своему владельцу 45% годовых, обогнав при этом в два раза индекс ММВБ!

Обратите внимание, почти все эти «сильные» бумаги за последнюю неделю и последний месяц также хорошо выросли.

Метод торговли называется «сиди на попе ровно» и полностью соответствует понятию «максимально пассивный доход».

Многие из этих бумаг в следующие годы обязательно покажут двухзначный рост и хорошие дивиденды.

Просто рынок так устроен, он любит ленивых и умеющих ждать.

- комментировать

- ★10

- Комментарии ( 37 )

Какие перспективы у Boeing? Как скоро полетит 737 MAX?

- 06 декабря 2019, 18:34

- |

Как стало известно, компания Boeing 18 октября 2019г. написала в адрес SEC, что будет вынуждена приостановить или сократить выпуск авиалайнеров 737 MAX в случае значительных задержек в возобновлении эксплуатации самолетов. Вполне естественно, что комиссию по ценным бумагам (SEC) США немало волнует ситуация остановки полетов массового самолета Boeing 737 MAX и ее влияние на финансовое положение компании. Напомним, что по отчету за 9 месяцев 2019г. выручка Boeing сократилась на 19%, а чистая прибыль на 95%.

-

Цитируемое предположение компании относительно возможной остановки выпуска 737 MAX противоречит тому оптимизму, который публично выражался совсем недавно менеджментом Боинга относительно переспектив эксплуатации своего ключевого самолета. (Акция росла, например, 6 декабря на заверениях компании отраслевого сообщества, авиакомпаний и пилотов, что предпринятые изменения в системах самолета эффективны.) Так, 11 ноября компания Boeing сообщила, что планирует возобновить коммерческие полеты авиалайнеров Boeing 737 MAX в январе 2020 года, поскольку ожидает, что Федеральное управление гражданской авиации США одобрит возвращение самолета в эксплуатацию в декабре. Между тем 26 ноября Федеральное авиационное управление США (FAA) уведомила Boeing о том, что только оно будет выдавать сертификаты на новые Boeing 737 MAX. Управление, несмотря на нехватку специалистов, будет делать это единолично, тогда как раньше процедура выдачи сертификатов осуществлялась совместно с компанией. 28 ноября стало известно, что выработка новых требований от ФАУ (FAA) по подготовке пилотов продлится скорее всего до конца января 2020г. О чём всё это может говорить инвесторам, — это знак окончательной потери доверия или обнадеживающий сигнал регулятора о скором старте полетов? И, кстати, почему параллельно американские авиационные регуляторы (этой осенью) попросили авиакомпании всего мира проверить самолеты Boeing 737 NG на предмет наличия в них трещин? В любом случае, срок возвращения MAX отодвинулся от того дедлайна, на который рассчитывали ещё в ноябре.

-

( Читать дальше )

Когнитивные искажения биржевых игроков или почему многие трейдеры сливают на бирже?

- 08 февраля 2019, 11:53

- |

Когнитивные искажения биржевых игроков или почему многие трейдеры сливают на бирже?

От природы человек унаследовал длинный перечень шаблонов поведения. Большинство из них незаметны в обычной жизни, но некоторые могут стать фатальными на фондовом рынке

Многие знают о так называемых когнитивных искажениях — заблуждениях в рассуждениях человека, приводящих к неожиданным результатам. Проще говоря, это такие ошибочные модели поведения, которые заставляют нас мыслить иррационально.

Для инвесторов и спекулянтов существует набор заблуждений, которые могут оказаться фатальными в игре на фондовом рынке.

Знание о таких поведенческих паттернах помогает вовремя выявить их в своих действиях на рынке и сэкономить немало средств.

- 1. Оправдательное мышление

( Читать дальше )

Психология трейдинга: как я научился принимать убыток

- 24 января 2019, 05:44

- |

Как справится с убытками?

Убыток — есть ошибка в системе, он имеет причину. Текущий результат является очевидным показателем уровня развития трейдера.

Трейдинг — это описание общественного мнения, которое включает всю систему знаний, начиная от математики, заключая психологией и философией.

В книгах пишется, что убыток неизбежное составляющее процесса. No pain No gain!

Это очень емкое понятие, которое не всегда воспринимается трейдерами, потому что до него нужно дорасти и сознательно принять. Это как понимание музыки. Обычный человек просто слушает, а тот кто закончил консерваторию понимает ее. В психологии говорится что между сознанием и подсознанием лежит

— критическое мышление, а з, чит чтобы согласовать убыток и принять его на обеих уровнях его нужно разобрать с точки зрения критического мышления. Ошибку нужно максимально упростить, то есть найти логическое объяснение причины ошибки.

Человек думает образами. Но образы обычно плоские. А человек принимает в подсознание информацию только в 3-х мерной модели. Именно поэтому мы наделены 5 видами чувств: зрение, обоняние, осязание, вкус и слух. Когда мы разбираем образ используя слова из этих чувств, то он становится объемным. Так и нужно строить свои убеждения и рассуждения. Например, я понял что, если я не могу принять убыток и это в дальнейшем сильно искажает мое восприятие реальности, то я должен объяснить и убедить себя в целесообразности данного итога (найти максимальное упрощенное объяснение). Я закрывал глаза и воображал, что я уже снял эти деньги и расплатился за что-то. В моем случае я люблю читать книги, ходить на семинары (я в себя заложил убеждение, что за ценное знание нужно платить, тем самым убедив себя в том, что если я плачу значит я его должен полностью отработать — не лениться!), и тогда я физически чувствовал, что мое восприятие убытка сильно меняется. Уходила тревога, которая в худшем случае могла превратиться в патологический страх. На данном этапе я понимаю и принимаю убыток как неотъемлемую составляющую процесса, то есть я внутренне дорос до него. Та же система и действует в лечении больных словом. Если доктор умеет использовать правильные слова, то он может вылечить пациента или посодействовать, сказав несколько предложений. И этим же методом и пользуются психологи. Их функция состоит в расшатывании устойчивой матрицы понятия и заставить человека посмотреть на проблему с разных сторон.

( Читать дальше )

Наша война.

- 24 января 2019, 04:13

- |

«Женщина всегда любит только воина»

Ф. Ницше.

В трейдинге, как и на войне место только настоящим мужчинам. Мужчина воюет,торгует, чтобы отвоевать себе добычу, заработать профит. Это война, в которой и один в поле, торговле, воин, но нельзя одному сдерживать наступление, противостоять тренду. Цель настоящего мужчины- воина - стяжать себе славу своими победами, своими трофеями, профитами. Только в бою, торговле, мужчина может испытать себя и понять чего он стоит. В бою, торговле, проявляются все качества мужчины — воина, трейдера. Выйдешь ли ты из сражения, торговой сделки, со щитом, профитом, или на щите, просадкой — зависит только от тебя и твоих мужских качеств. Воин, трейдер, должен оценить театр военных действий, изучить график, проанализировать обстановку,

( Читать дальше )

Секрет успешного трейдинга ещё никогда не был таким простым и гениальным... подробности внутри.

- 18 января 2019, 16:14

- |

Ну да, название темы немного кликбейтное, но не пропадать же такой ценной идее из-за небольшого охвата аудитори)). Идея мне реально нравится, думаю, в ней много мудрого и кому-то, возможно, это поможет. Пост про внутреннюю гармонию при принятии решений в трейдинге.

Ни для кого, наверное, уже не секрет, что человеческие инстинкты и стандартные рефлексы на рынке скорее мешают, чем помогают. Поддавшись эмоциям, трейдер скорее всего сделает не самый рациональный выбор.

В основном в трейдерских кругах постулируется наступание на горло своим эмоциям. Типа учись контролировать, со временем очерствеешь и т.д. Правильно ли это? Сложно сказать, сейчас вот задумался, что, возможно, не очень.

Вообще, все эти инстинкты, эмоции, ощущения – это все про подсознание, подсознание – мощнейшая сила, драйвер внутри нас. Идти наперекор подсознанию не рекомендуется, себе дороже, почему же здесь по-другому?

Есть ли альтернатива? В смысле альтернатива тому чтобы с одной стороны сливать, а с другой стороны зажимать свои эмоции, идя в контры со своим подсознанием.

( Читать дальше )

«Тинькову было некомфортно на Западе покупать бизнес: там меньше дураков, здесь их много»

- 16 января 2019, 10:28

- |

Павел Врублевский, владелец процессинговой компании ChronoPay в своем Фейсбуке — про Тинькова, стартапы и про то, каково это — делать в России бизнес с помощью друзей и инвесторов.

Попросили прокомментировать главу книги Олега про то, как он покупал и не покупал финтех в других странах (речь про книгу Олега Тинькова «Революция: как построить крупнейший онлайн-банк в мире», глава 26 «Россия и стартапы» — Примеч. ред.).

Я почитал, думаю можно, хотя это не очень честно — ведь у Олега есть миллиард и книга. Но все равно, иногда когда я пишу свои вещи, частью того, что надо передавать — это как раз наука как не наступить на грабли. И так по пунктам, для стартаперов:

1. Если вы столкнулись с инвестором и предпринимателем, как Олег Тиньков, который уходит от сделки, потому что ему не понравилось, что вы уехали в отпуск, опоздали на встречу, ваши носки и шнурки не того цвета и что угодно еще тому подобное — бегите как от огня, особенно если у вас нет опыта общения такого плана.

( Читать дальше )

Нефтяные аналисты - стыд на всю страну.

- 12 ноября 2018, 15:35

- |

Брент ходит за долларом, как хвост за собакой. Не наоборот! Композиция графиков брента и перевернутого (для наглядности) графика DXY выглядят так:

Ценник доллара — причина. Ценник брента — следствие. Друзья, запомните эту причинно-следственную связь и посылайте нахер всех аналов, высказывающих «мысли по нефти» в отрыве от «мыслей по доллару».

Если человек не понимает ситуацию в долларе, то его «среднесрочные мысли по нефти» — дерьмо гуманитария. Не ставьте плюсы за такое. Требуйте качественного нефтяного анала на СЛ! Он есть! Но его мало.

7 фактов которые избавят вас от страха обвала.

- 18 сентября 2018, 15:22

- |

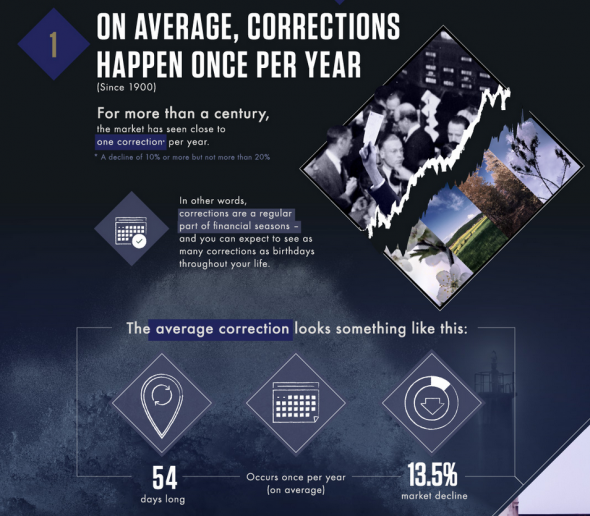

В среднем коррекция на рынке происходит раз в год.

Длится 54 дня и падение составляет 13.5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал