Избранное трейдера иван иванов

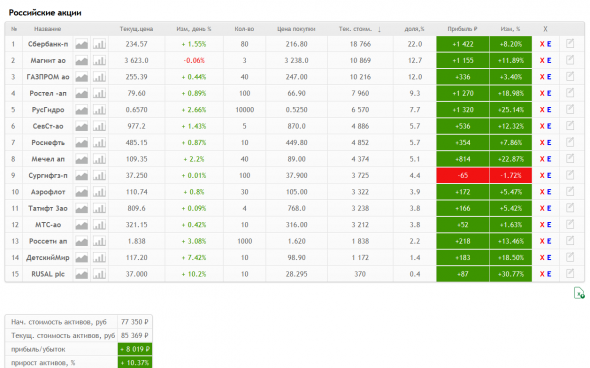

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

( Читать дальше )

- комментировать

- ★68

- Комментарии ( 12 )

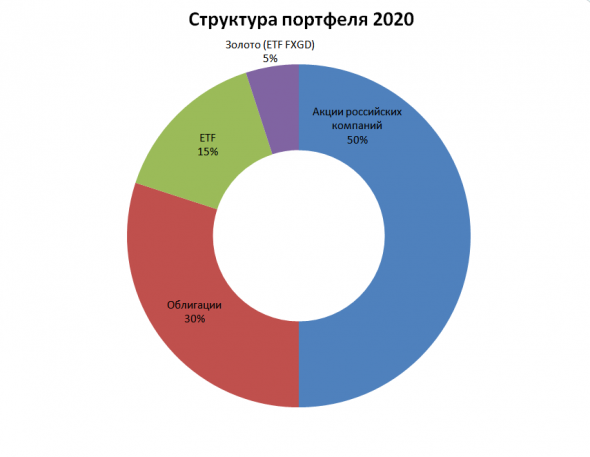

Структура инвестиционного портфеля 2020

- 19 января 2020, 12:37

- |

Срок инвестирования 5-10 лет.

Стратегия: купи и держи.

Дивидендный и купонный доход полностью реинвестируется.

Ниже комментарии в пользу выбора инвестиционных инструментов:

Акции российских компаний — 50%

Надеюсь рост котировок 2019 года, продолжится и в 2020году.

Высокая дивидендная доходность.

Облигации — 30%

Консервативный и надежный инструмент (не считая ВДО, тут большие риски, но и доходность выше).

Регулярный доход в виде купонов.

Периодическое погашение облигаций может быть как плюсом, так и минусом. Минус в том, что освободившиеся денежные средства необходимо снова куда-то пристраивать. Плюсом же может быть то, что освободившиеся средства могут совпасть с удачным падением цен, например на акции какого-то эмитента, тогда можно их достаточно выгодно докупить.

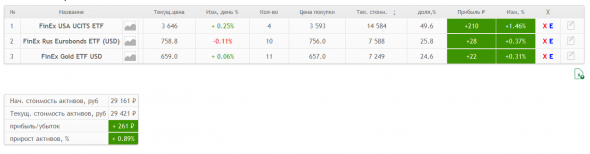

ETF — 25%

Валютная диверсификация и выход на американский рынок акций.

Нет необходимости каждый год заполнять декларацию о дивидендных доходах.

Золото (ETF FXGD) — 5%

Валютная диверсификация.

Тот защитный актив, который якобы должен проявить себя во время экономического кризиса.

( Читать дальше )

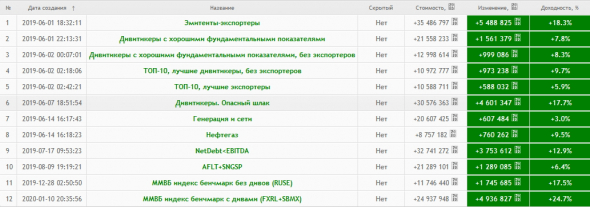

Результаты портфельного инвестирования. 01 июня 2019г — 10 января 2020г

- 10 января 2020, 19:56

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

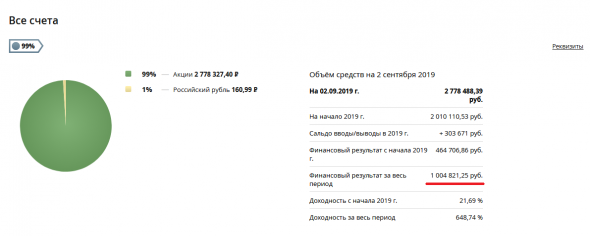

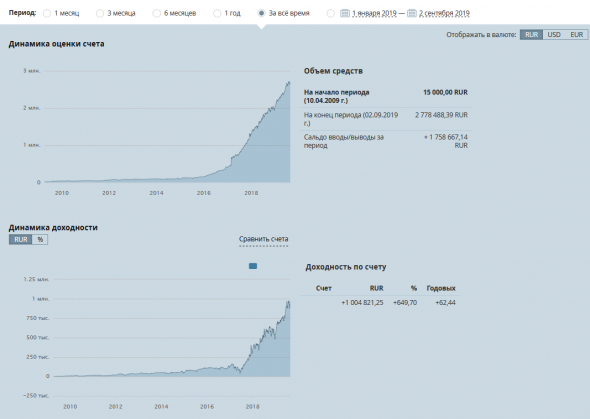

Заработал 1млн. на фондовом рынке

- 03 сентября 2019, 16:29

- |

Неожиданно.

Этот год богат на разные приятные события, связанные с фондовым рынком и счетом, недавно получилось достигнуть одной из финансовых целей, раньше, чем было запланировано, далее, размер дивидендов превысил надежды начала года, теперь финансовый результат за срок инвестирования превысил 1млн. рублей.

Я этого события ждал, конечно, но наступило оно неожиданно. Сегодня открыл личный кабинет у брокера и вот оно, долгожданное событие

Да, это не десятки миллионов, как у отчитавшихся недавно, но все равно результат меня радует, тем более динамика роста обнадеживает и позволяет рассчитывать на хорошие результаты в дальнейшем

Стоит отметить, что на текущий момент, рост портфеля (курсовой + дивиденды) превышает объем внесенных средств и это хорошо, стремимся к превышению роста портфеля над вложениями, тогда можно будет перенаправить вносимые средства в другое направление

Общая динамика и роста стоимости портфеля и его доходность меня устраивает

Парковка свободных средств

- 29 августа 2019, 00:34

- |

На брокерском счету, который предполагается загрузить долгосрочным портфелем, имеются в данный момент свободные средства. Раньше я эти деньги периодически использовал для редких спекулятивных сделок, но они были достаточно редкими, и толку от них не особо, только на комиссии разоряться.

Долгосрочный портфель загружается не быстро, скорее даже медленно, и на данный момент в нем использовано всего около 30 процентов заложенного капитала.

Поэтому я подумал, а почему бы мне вместо спекуляций не парковать свободные средства в облигациях?

Поэтому и вопрос, может кто имеет опыт, насколько это затратно. Суть такова, что небольшую часть средств планирую оставить на случай покупки акций, когда они покажут интересные мне цены, а на остальное затариться облигациями. Чтобы по ним капал какой-никакой процент. И периодически, когда свободные деньги будут заканчиваться, сливать часть облиг для высобождения средств под затарку портфеля.

( Читать дальше )

Хомяк разумный на конференции смартлаба

- 28 августа 2019, 17:52

- |

Хехе. Весьма неожиданный метод торговли оказался, если бы мне рассказали со стороны, я бы наверное усомнился, что такое возможно.

Определились с темой: «Российский фондовый рынок как клуб наперсточников».

Кстати у него есть интересный телеграм канал: https://t.me/MoexPro

28 сентября.

Москва

https://market.smart-lab.ru/confa/

72 билета со скидкой 80% осталось. Потом повышаем цену в 2 раза!

Хочу открыть брокерский счет в дополнение к ИИС. Поделитесь опытом!

- 19 августа 2019, 14:13

- |

В декабре 2018 открыл ИИС с вычетом на взносы в Открытии. В этом году планирую внести всего 400 т.р. (130 тыс. уже внес, остальное — ближе к концу года). Торгую пока только на фондовом рынке Мосбиржи, акции и корп. Облигации.

Сейчас хочу открыть дополнительный брокерский счет (не ИИС) для того, чтобы формировать второй портфель. Цели:

1. В сравнении с ИИС: иметь возможность снятия денег с брокерского счета при необходимости, а не только после 3 лет.

2. В сравнении с банками: процентная ставка по надежным корп. Облигациям выше, чем по банковским вкладам. Возможность продажи бумаг без потери накопленных процентов (как было бы в случае с вкладом).

3. Иметь возможность покупки и продажи бумаг в любое время без необходимости уплачивать депозитарную комиссию 175 руб в Открытии.

4. Посмотреть, какие есть альтернативы Открытию на случай, если у них что-то еще изменится в худшую сторону с точки зрения тарифов.

В качестве брокера для второго счета (не ИИС) рассматриваю ВТБ в приоритете, т.к. я уже клиент этого банка, а также недавно там появился тариф «Мой Онлайн», который меня по описанию устраивает.

( Читать дальше )

Правила работы с банками.

- 12 августа 2019, 22:15

- |

Получается на ознакомление весь комплект документов указанных в договоре, обычно это правила, тарифы, условия и сам договор. Все эти документы нужно внимательно изучить, по всем не понятным моментам (или имеющих двойную трактовку с юр точки зрения) пишеться заявление в банк с перечислением пунктов договора и просьбой разьяснить что имеется ввиду. Договор при этом подписывать не обязательно.

Так как обычно договоры составляют юристы под коксом, таких моментов будет достаточно. Мы лично, если их набирается более 5 пунктов, просто заносим банк в черный список. Нужно привыкнуть к тому, все что говорится устно должно быть зафиксированно на бумаге. Не верьте на слово сотруднику. Это специфика.

В правилах банки обычно пишут, что могут их поменять в любой момент в одностороннем порядке. Это противоречит судебной практики и законодательству (ст 450 ГК РФ), банк обязан в письменном виде донести до клиента информацию об изменении от тарифов до условии, т.к согласно

( Читать дальше )

Рецензия на книгу Александра Силаева "Деньги без дураков"

- 11 августа 2019, 11:32

- |

Про что и почему? Потому что она написана в хорошей стилистике всё время в критичной манере, но нисколько не нудно. Про рынок и околорынок как они есть, как они соотносятся, что происходит в этой индустрии, где там дурак, почему дурак именно ты и есть ли шансы не быть дураком. С одной стороны, сделана попытка обобщения и теоретизирования. С другой, это сделано в достойных практики традициях, т.е. это не личные фантазии о кораблях, бороздящих большой театр, а попытка осмысления реальности.

Эту книгу можно использовать как учебник для новичков, как пособие для тех кто уже начал и да, действительно, она будет полезна тем, кто уже с опытом (как минимум, сверить часы).

Чем еще хороша книга? Она не даёт однозначных советов и рецептов, т.е. читатель не ставится в зависимость от какого-то метода или индикатора. Единственное, на что Александр пытается направить читателя — мышление (критическое и практическое). Именно такое мышление точно нужно для успеха на рынке. Без него возможно разве что быть успешной обезьяной. Кстати, обратите внимание на ник смартлабовский ник Александра, в нем есть небольшая подсказка, на что он опирается или ориентируется в этом мышлении.

( Читать дальше )

Долгосрочное инвестирование. Как не потерять интерес.

- 07 августа 2019, 11:53

- |

Я не знаю таких людей, но они должны быть. Про таких идеальных пассивных инвесторов нам говорят и ставят в пример. Такими пассивными инвесторами надо быть. Надо регулярно (в конце, середине, или начале года) согласно портфельному распределению активов ребалансировать портфель и/или докупать на новые деньги сохраняя целевое распределение. Не надо забивать голову финансовыми новостями, политическими страшилками, советами друзей, брокеров, аналитиков и прочее. Не надо отходить от простого плана: регулярность инвестирования и ребалансировка портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал