Избранное трейдера Виктор Бавин

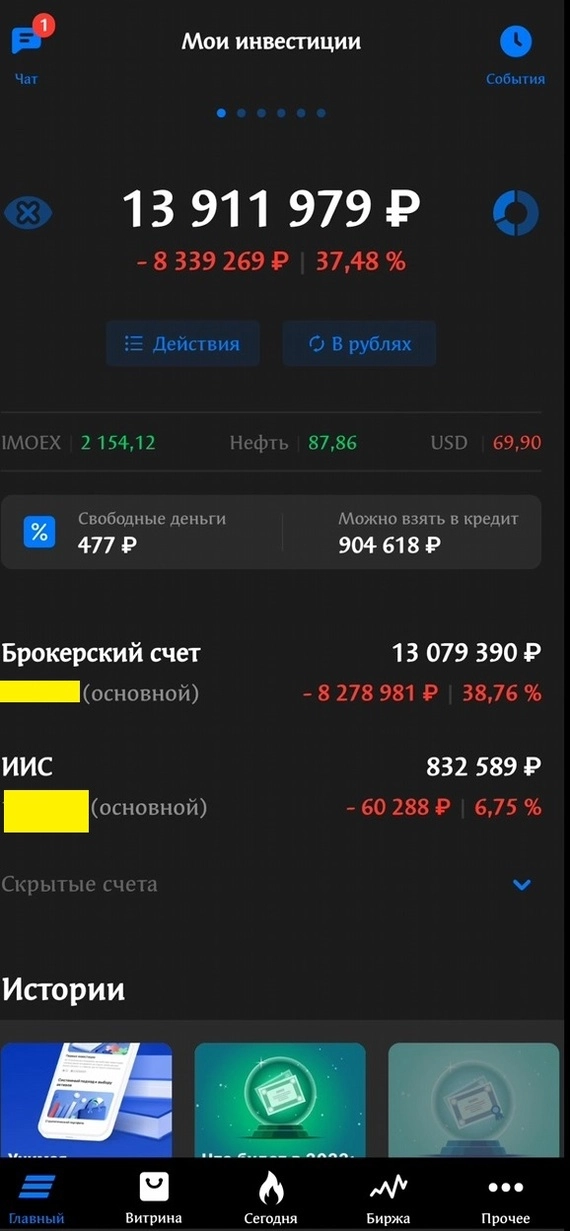

Моё крушение мечты про пассивный доход

- 17 октября 2023, 16:40

- |

Прошлый пост про трату 7 мультов с рынка был интересным.

Люди спрашивают — куда собираешься вкладывать деньги. Но правильно спросить не куда а как.

Тезисы идеи про вкладывание в себя:

У меня и 95% физиков капитал мизерный, от 100 тыс до 2-3 млн в общей массе

Большинство по опросам копят на недвижимость, пенсию и создание пассивного дохода

80% физиков имеет счет возрастом не более 5 лет

Средний возраст инвестора 38 лет

Средняя зарплата 76 т.р

Средние расходы домохозяйств 60 т.р мес

Проценты и числа очень округлены, но реальны. Простой подсчет фактов сделает очевидным бредовость мечты жить на проценты.

И так, лично я вхожу в целевую аудиторию, за эти 4 кризисного года получилось поднять накопления в 3 раза. Тяжелейшим трудом накопленный стартовый капитал был брошен на рынок. И это просто тупейшая стратегия, не покупать когда акции их рекламируют. И покупать (писал пост в день когда решил тариться сбером) когда все говорят мы умрём.

Но считаю это расточительностью, ребята в 2020-м делали сервисы, осваивали соцсети.

( Читать дальше )

- комментировать

- 4.6К | ★6

- Комментарии ( 49 )

Баффет: Эссе об инвестициях

- 13 октября 2023, 09:17

- |

Прочитал книгу “Эссе об инвестициях”, многие пишут, что это единственная книга Уоррена Баффета, хотя на самом деле это цитаты из его писем акционерам Berkshire Hathaway.

Выписал самые интересные цитаты, в целом книга понравилась — можно поставить 5/5:

👉 Иметь первоклассную команду гораздо важнее, чем составлять иерархию и разъяснять, кто, когда и перед кем должен отчитываться и кому подчиняться

👉 Баффетт вспоминает Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять

👉 Третьим китом разумной инвестиционной деятельности Баффетта и Грэхема является принцип рамок компетенции. Это здравое правило учит инвесторов рассматривать инвестиции в отношении только тех компаний, которые они способны понять с минимальными усилиями. Именно это правило помогло Баффетту избежать ошибок, которые постоянно совершают другие, в частности те, кто упивается иллюзиями быстрой наживы, обещанными технологическими причудами и риторикой новой эры, и которые уже много веков периодически поражают спекулятивные рынки

( Читать дальше )

Доля доллара в мировых торговых расчетах выросла до нового рекорда

- 12 октября 2023, 22:28

- |

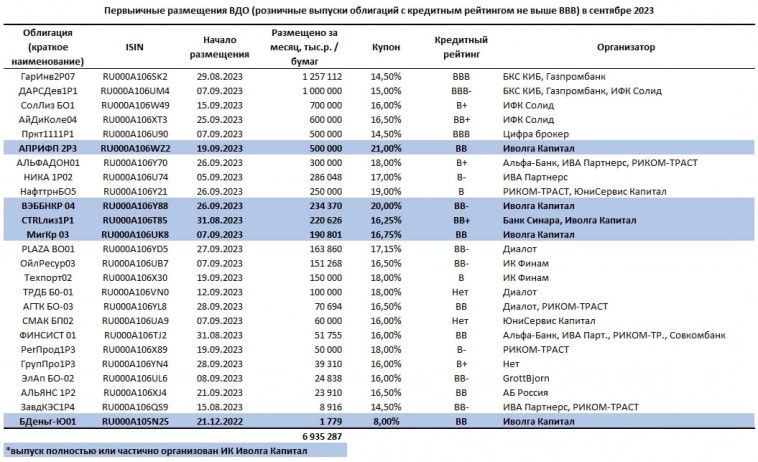

Первичка ВДО в сентябре (6,9 млрд р.). Вверх по лестнице, ведущей вниз

- 05 октября 2023, 06:33

- |

Сентябрь стал самым успешным месяцем для первичных размещений ВДО (к высокодоходным мы относим облигации с рейтингами не выше BBB, в среднем — BB). 6,9 млрд р., исторический рекорд. +0,5 млрд р. к рекордному до этого маю. С начала года эмитенты ВДО привлекли тоже рекордное значение рублей – 41,3 млрд.

Средняя ставка купона размещаемых бумаг в сентябре продолжила быстро расти: 16,8% против 15,5% и 14,8% в августе и июле. Хотя +2% по ставке купона далеки от +5,5% по ключевой ставке.

Надо сказать, сентябрьский рекорд ВДО пришелся на спад корпоративных заимствований в принципе. 285 млрд р. для всего корпоративного рынка облигаций РФ за тот же сентябрь – худший результат за полгода. Соответственно, доля ВДО в общей массе превысила 2%. Что для экономики гигантов и монополий неплохо.

В целом же, несмотря на сентябрь, 3 квартал проиграл 2-му даже для ВДО: 15,6 млрд р. сейчас и 16,8 млрд р. тогда, -7%.

( Читать дальше )

Ипотечный пузырь наконец-то заметили

- 29 сентября 2023, 14:31

- |

Эльвира Набиуллина на форуме в Сочи сегодня (29 сент 2023):

«В ипотеке мы видим признаки перегрева. Ипотека растет темпами, если брать 12 месяцев, 30%. Это высокие темпы [...] Здесь, конечно, нас беспокоит и качество кредитов, и влияние их на рынке жилья»

На самом деле, это не всё, с чем я сегодня к вам пришёл. Вчера в документ «Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов» добавили очень важную врезку про проблемы, которые создала программа льготной ипотеки для экономики всей страны. Там 4 страницы мелкого сложного текста — если хотите, почитайте (врезка №9, стр. 108-112).

Вот ключевые тезисы:

▪️ Общий объем кредитов по «нерыночной» ставке составляет более 11 трлн рублей, что превышает 7% ВВП. Льготные ипотеки — это почти 60% от всех субсидируемых кредитов в экономике или около 6,3 трлн рублей (+6 трлн рублей всего за три года).

▪️ Спустя многие годы, о разовом стимулирующем эффекте от этих кредитов никто уже не вспомнит, а огромная нагрузка на бюджет — останется.

( Читать дальше )

Потерял 6 лимонов за день!

- 22 сентября 2023, 18:58

- |

А потом после отмены купона ВТБ продолжал его брать!

Итак, я умудрился купить субординированные облигации банка ВТБ,

а через уже сутки они подешевели с 7.5 млн рублей до ~4.5 млн, а

еще через пару дней и вовсе рухнули до 3.8 миллиона рублей за штуку.

Т.е. было у меня 2 облигации по 7.5, а стало 2 по 3.8. Было 15 млн, стало 7.6 млн. короче.

https://pikabu.ru/story/kak_ya_poteryal_6_millionov_za_sutki_doverivshis_vtb_10672965

Что лучше кубышка или огромный долг сейчас?

- 15 сентября 2023, 15:07

- |

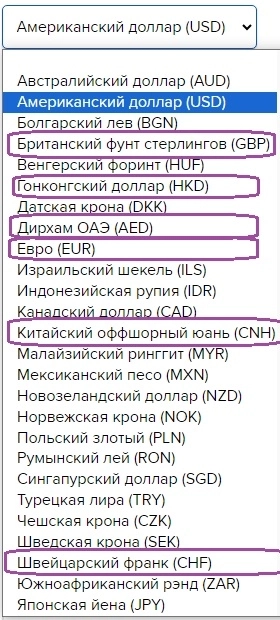

Инструкция по выводу валют из Interactive Brokers в Россию

- 13 сентября 2023, 18:36

- |

ВСЕГО МОЖНО ВЫВЕСТИ В 26 валютах, но в РФ банки принимают не все валюты.

Которые принимают банки РФ выделил

Сейчас популярны три банка: Райфайзен, Финам и БКС

С Юанями сейчас есть задержки. Пока их воздержитесь отправлять.

Для примера

Возьмем БКС

Сразу открываем несколько счетов у них. Те валюты которые доступны в IB.

Доступно и для пополнения и для снятия

Примеры счетов в БКС

( Читать дальше )

Акции РФ, которые стабильно платят дивиденды десятилетиями!

- 13 сентября 2023, 09:59

- |

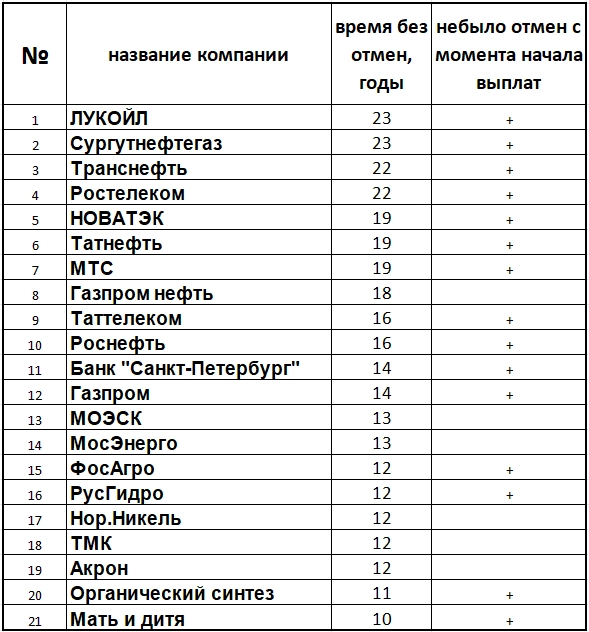

Поскольку я — дивидендный инвестор и инвестирую только в те компании, которые стабильно платят дивиденды, то решил проанализировать акции на нашей бирже и сделать выборку по самым длинным «безаварийным» промежуткам выплат.

Основной критерий отбора:

компания стабильно платит дивиденды не менее 10 лет без отмены!

В итоге, получилась следующая таблица. В столбце «не было отмен с начала выплат» отмечены те компании, которые вообще никогда не отменяли дивиденды с момента размещения на бирже или с самого начала их выплат:

Лидерами «безаварийной» выплаты являются:

✅ЛУКОЙЛ

✅Сургутнефтегаз

✅Транснефть

✅Ростелеком

✅НОВАТЭК

✅Татнефть

✅МТС

Данные компании стабильно выплачивают дивиденды на протяжении 19-23 лет!

Отдельно надо сказать про СБЕР — банк платит дивиденды с 2000 года, но в 2022 отменил выплату😔 первый раз в истории за 22 года!

В заключении скажу, что все эти компании из списка «лидеров безаварийной выплаты» есть в моём инвестиционном портфеле:

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 12 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал