Избранное трейдера Сергей Нагель

Мой портфель дивидендных акций на 21 сентября 2024. Капитал 1,55 млн рублей

- 21 сентября 2024, 08:11

- |

Продолжаю формирование своего инвестиционного портфеля через дивидендные акции Российской Федерации. Облигации, фонды денежного рынка и депозиты – это все прекрасно и замечательно, рынок сейчас такой, но я беру на себя больший риск, который в долгосрочной перспективе способен обеспечить хороший рост каптала. Акции на долгосроке обычно всегда растут, правда, сейчас падают, но ничего страшного.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Мой портфель

- Акции – 97,8%

- Фонды – 1,8%

- Валюта – 0,34%

( Читать дальше )

- комментировать

- 2.4К | ★2

- Комментарии ( 9 )

Жизненный путь облигации

- 20 сентября 2024, 17:43

- |

Тут расскажу про то, какой у облигации жизненный путь с точки зрения инвестора и всему, что необходимо знать. Будет много интересных моментов о которых могут не знать даже люди, торгующие облигациями годами.

В самом начале становится известно о том, что эмитент регистрирует программу облигаций на Московской бирже. То есть эмитент прописывает заранее, что планирует занять средств до, условно, 5 миллиардов и в рамках этого он уже размещает выпуски облигаций. Это значит, что он может занимать ровно до этой суммы, но не более, а одним выпуском на 5 млрд или пятидесятью выпусками по 100 миллионов это уже решает эмитент. Также он может занять всего 500 миллионов и больше не занимать. Не обязан всю сумму занимать.

Можно это проследить на примере того как формируется название облигации. Например, есть облигация с названием ДиректЛизинг, 002P-02. 002P означает, что это вторая программа облигаций, а 02 означает, что это вторая облигация в рамках этой программы.

Аббревиатуры означают следующее:

( Читать дальше )

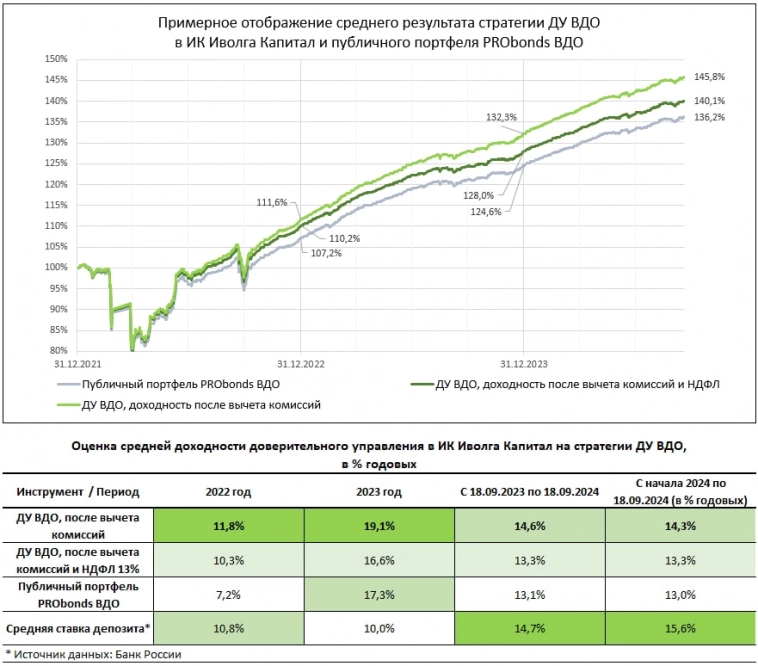

Портфель ВДО (13,1-14,6% за 12 мес). Строим планы на 24%

- 20 сентября 2024, 07:09

- |

Накладка запоздалого отпуска – и серия сделок в портфеле PRObonds ВДО на новую неделю выходит не в понедельник 23.09, а сегодня, чуть заранее. Все операции (см. ниже), как обычно, будут проводиться для каждой из позиций по 0,1% от активов за торговую сессию, начиная с этой пятницы.

Результаты и показатели портфеля ВДО. Движемся более-менее синхронно с депозитными ставками. За год портфель ВДО в исполнении доверительного управления дал ~14,6% (после вычета комиссий) при средней ставке депозита 14,7%.

Потенциальная доходность портфеля (она же доходность к погашению) сейчас 24,6% годовых, вблизи исторического максимума за 6 с лишним лет его ведения. Если не случится форс-мажора, вокруг нее и будем строить планы на ближайшие полгода. Как можно заметить, портфель слабо колебался при падении фондового рынка. Так что планы исполнимы.

Тактически мы сосредоточены на подборе просевших облигаций, но не длинных (с дюрацией до 2 лет) и по возможности с рейтингами не ниже BBB. И фоном корректируем позиции, сокращая менее и усиливая более доходные. А также в последнее время придерживаемся соотношения облигаций и денежного рынка в портфеле как 2:1.

( Читать дальше )

Таблица со всеми флоатерами

- 19 сентября 2024, 14:28

- |

В таблице указал:

— ISIN

— Название

— Рейтинг

— Формула купона

— Периодичность выплат

— Для квалов или нет (брал информацию с сайта мосбиржи. У каждого брокера могут быть свои условия, 196 облигаций у всех я не смогу проверить)

Ставку вновь подняли и теперь она 19%

Последний раз обновлял таблицу в июле, прошло 2 месяца и у нас появилось множество интересных флоатеров. Список все обширнее и обширнее.

Прямо сейчас на рынке ни один длинный выпуск с фиксированным купоном не выдерживает никакой конкуренции с флоатерами.

Логика тут проста. Перенесёмся ровно на год назад, когда ставка была 12%. Тогда флоатеры только начали мелькать тут и там, много кто о них узнал впервые. Тогда уже можно было найти облигации с фиксированным купоном под 14-15% и это казалось очень хорошей доходностью. Флоатеры давали 12-13,5%. Ставку раз за разом повышают, флоатеры просто стоят в районе номинала и никуда не дёргаются, а их доходность всё время в рынке.

Разговоры уже идут о ставки в 20% до конца года. Учитывая тенденцию есть предположение, что вполне можем увидеть и 22% и даже 25%, что звучит невероятно, но и 19% год назад также звучали невероятно.

( Читать дальше )

Выбор ОФЗ в портфель с фокусом на равномерные купонные выплаты

- 17 сентября 2024, 20:53

- |

Всем привет!

Пока жду возможности прикупить облигаций, решил собрать список кандидатов на добавление в портфель. Хочу поделиться процессом выбора и тем, как новые бумаги повлияют на купонные выплаты.

Контекст

Облигации приобретаются на ИИС-3, и основная цель — получать регулярные купонные выплаты, которые в последствии реинвестируются.

Немного предистории

Ранее у меня был обычный ИИС, который я открыл ещё в 2019 году, но начал его использовать только в 2022 году, когда один из крупных банков предложил бонус в размере около 12% на сумму пополнения. С учётом налогового вычета, доходность казалась очень привлекательной. В итоге я получил и бонус, и вычет, но с бонуса удержали 35% налога. Тем не менее, опыт был положительным.

Что делаю сейчас

Для получения максимального инвестиционного вычета нужно за год пополнить ИИС не менее чем на 400 тыс. руб. Так как 52 тыс. руб. я получаю в виде вычета, то остается занести на ИИС 348 тыс. руб., если поделить эту сумму на 12 месяцев выходит 29 тыс. руб.

( Читать дальше )

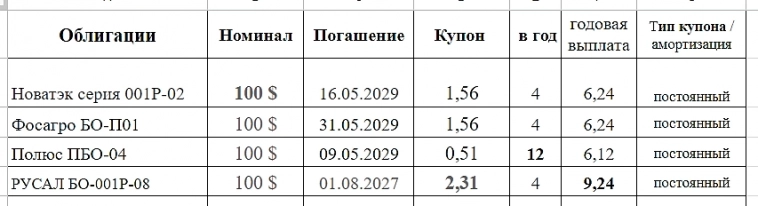

Облигации в $

- 15 сентября 2024, 17:34

- |

Продолжаем тему валютных облигаций. Рассмотрим выпуски облигаций российских эмитентов в долларах которых есть на сегодняшний день на Мосбирже. Это НЕ замещающие облигации и не еврооблигации в долларах США.

Для диверсификации активов по валюте стоит рассмотреть недавние выпуски облигаций известных компаний из России в валюте США. Таких выпусков не много, аж целых 4 пока, все номиналом 100$ и все выпущены в 2024 г.

Выплата купонов происходит в рублях, по курсу на день выплаты.

Вся статья по ссылке

dzen.ru/a/Zua1u4nUu1rZOshy?share_to=link

Что такое дюрация, и почему ее длина имеет значение?

- 15 сентября 2024, 12:24

- |

Дюрация — важный показатель облигаций, который помогает инвесторам оценить, насколько цена бумаги будет изменяться при колебаниях процентных ставок. Она показывает, через какой срок инвестор полностью вернёт вложенные деньги за счёт купонных выплат и погашения номинала. Чем выше дюрация, тем сильнее цена облигации реагирует на изменение ставок.

Например, в 2022 году, когда ставки начали расти, облигации с короткой дюрацией показали меньшую просадку в цене и быстрее восстановились, чем бумаги с длинной дюрацией. В 2023 году, на фоне роста ставок, облигации с короткой дюрацией потеряли в среднем 2%, а с длинной — до 7%.

Дюрация зависит от купонной политики и срока до погашения. Чем выше и чаще выплачиваются купоны, тем быстрее инвестор возвращает вложенные средства, и тем ниже процентный риск.

Почему это важно? Дюрация помогает спрогнозировать, как ваш облигационный портфель отреагирует на изменение ставок. Если ожидается рост ставок, разумно выбирать бумаги с короткой дюрацией, чтобы снизить риски. Если же ставки будут снижаться, облигации с высокой дюрацией могут принести большую прибыль.

( Читать дальше )

Как Хомяк заработал кучу денег с хомяков, разбор и дизайн исследование Humster Combat

- 15 сентября 2024, 08:01

- |

Кликер хомяк это топ игрушка всех криптанов и любителей халявы.Мне как дизайнеру очень интересно разобрать все продуктовые механики которые привели к успеху проект.При первом знакомстве, продукт кажется полнейшим бредом, но давайте разбираться, погнали.

Преамбула продукта

2024г Крипто лихорадка

- Выпускается много новых монет, бум альткоинов.

- Аудитория Телеграм превышает 1 млрд человек

- Аффилированные структуры Open Builders Александра Плотвинова Телеграм запускают игру ноткоин

Придумана (или давно забыта) механика тапания. Простые движения нагоняют очки.

Придумана (или давно забыта) механика тапания. Простые движения нагоняют очки. - Игровые валюты ноткоина успешно размещены на биржах. Авторы проекта выплачивает обещанное кликерам

- Аудитория кликера разрастается как снежный ком, 35 млн новых пользователей

- Игра работает в новой среде Telegram mini Apps

- Происходит бесшовный переход огромной массы пользователей привыкшей к UI телеграма в новое приложение которое не нужно устанавливать

( Читать дальше )

3 облигации с доходностью под 20% годовых🔥

- 15 сентября 2024, 00:49

- |

За что я люблю облигации?

Так это за полный пассив, но с доходностью и удобством намного лучше чем у вкладов.

💡Основное преимущество облигации — ликвидность. Вы можете в любой момент продать бумаги, не потеряв доходность. У облигаций есть НКД (накопленный купонный доход), то есть вам заплатят за срок, что вы держите бумаги, даже если это несколько дней.

А вот вклад при закрытии теряет любую доходность.

В первую очередь облигации удобны тем, что в случае обвала рынка акций, можно реболансировать портфель и купить акции, продав облигации. Резервные деньги для покупки акций держать в облигациях прям очень выгодно.

Выбор облигаций очень большой, с разной доходностью и сроком.

Хотим больше риска — берем корпоративные с доходностями >20%

Хотим надежные, берем ОФЗ☝🏻

Открою вам небольшую тайну))

Когда люди, которые не хотят разбираться в облигациях, несут деньги в банки и их вклады.

Банки, делают следующее чтобы заработать на ваших деньгах — выдают кредиты иии покупают облигации на ваши деньги😄

( Читать дальше )

Формирование портфеля ОФЗ с фокусом на равномерные купонные выплаты

- 14 сентября 2024, 19:04

- |

Всем привет!

Хочу поделиться своим опытом формирования портфеля из ОФЗ в текущих условиях высокой процентной ставки. Основная цель — собрать набор облигаций с купонной доходностью > 10% годовых и одновременно обеспечить равномерные ежемесячные выплаты, чтобы не было значительных скачков в поступлениях: например, 10 тыс. руб. в одном месяце и 1 тыс. руб. в другом. Купонные выплаты стараюсь равномерно распределить по месяцам, а поступившие деньги реинвестирую каждый месяц.

На текущий момент портфель выглядит следующим образом:

| Название | ISIN | Кол-во | Средняя цена покупки. |

|---|---|---|---|

| ОФЗ 26225 | SU26225RMFS1 | 21 | 620,66 |

| ОФЗ 26230 | SU26230RMFS1 | 71 | 561,58 |

| ОФЗ 26233 | SU26233RMFS5 | 68 | 529,56 |

| ОФЗ 26238 | SU26238RMFS4 | 62 | 572,73 |

| ОФЗ 26239 | SU26239RMFS2 | 19 | 644,11 |

| ОФЗ 26240 | SU26240RMFS0 | 30 | 556,07 |

| ОФЗ 26244 | SU26244RMFS2 | 49 | 813,42 |

| ОФЗ 26247 | SU26247RMFS5 | 30 | 807,16 |

| ОФЗ 26248 | SU26248RMFS3 | 12 | 802,60 |

| ОФЗ 46020 | SU46020RMFS2 | 47 | 588,94 |

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 51 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал