Избранное трейдера Speculantka

Как торговать, если Margin-call? Новая опционная стратегия - котангенс.

- 18 ноября 2019, 13:01

- |

У начинающих трейдеров профит и маржин-кол понятия несовместимые, поэтому происходит разрыв шаблона.

Очень просто, друзья, с коляном маржовым можно встретиться на forts даже тогда, когда твоя позиция плюсует (Коровин не даст соврать).

Но обо всем по порядку.

Разберем на личном примере чуть далее.

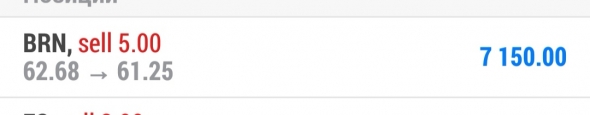

Во-первых, начнем с того, что опционы фортса я использую для хеджа портфеля фондовой секции.

На практическом опыте я убедился, что 50 000 руб на срочке хватает, чтобы захеджить 1 000 000 рублей на фонде, 100 000 рублей хватает, чтобы захеджить портфель объемом на 2 000 000 руб, ну и так далее...

Под хеджем в данном случае мы понимаем, что на сколько падает портфель фондовой секции, на столько же увеличивается портфель фортсовой секции.

Если операция под кодовым названием hedge прошла удачна, тогда снимаем излишки с фортса, честно заработанные на падении рынка, переводим на фонду.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 86 )

Как масштабировать (продать) успешную торговую систему?

- 18 ноября 2019, 03:09

- |

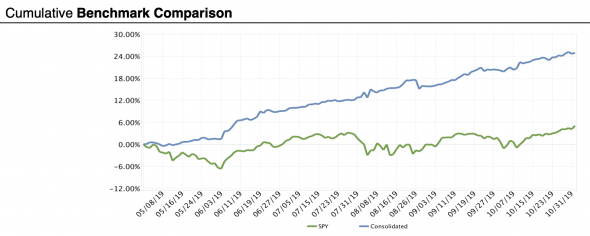

Представим ситуацию: некий частный инвестор, после 6 лет изучения американского рынка, разработал торговую систему (давайте сразу приведем график для наглядности):

Немного подробнее:

- работает как на растущем, так и на падающем рынке

- доходность 50% годовых, (в USD)

- максимальная просадка 2%

- капиталоёмкость ограничена ~100 млн. USD. Чем больше денег будет задействовано, тем теоретически ниже доходность.

В систему инвестирован личный капитал, естественно хочется масштабировать. Как это сделать?

Пара известных вариантов:

fundseeder.com Предлагают предоставить им доступ к информации о сделках на счёте. Взамен трейдер получает красивые графики и верифицированную статистику, которую можно показывать третьим лицам, и самое главное гипотетическую помощь в поиске инвесторов. Попытка выяснить, каким критериям нужно соответствовать и на какие суммы инвестиций рассчитывать, конкретных ответов не принесла.

( Читать дальше )

Как контролировать эмоции в трейдинге

- 15 ноября 2019, 18:11

- |

В борьбе за положительный результат торговли трейдеру предстоит постоянно быть на чеку и адаптировать свои прогнозы под рыночные условия. Огромное количество других игроков, а также финансовых компаний, являются основными оппонентами трейдера на финансовом рынке. Ведь если вы зарабатываете, то кто-то теряет деньги. И наоборот. Поэтому нужно знать с кем и на каких условиях ведётся игра. Но несмотря на это, самым главным «врагом» трейдера является он сам.

Согласитесь, что в самом начале трейдинга, каждый из нас открывал свои первые сделки не на основе торговой стратегии, а просто по своему субъективному мнению. И более того, удержание позиции происходило «до победного» и мы готовы были пересиживать огромное убытки, только ради того, чтобы «закрыть в 0». Такое отношение к трейдингу и инвестиционному капиталу оборачивалось всегда одинаково — потеря денежных средств.

( Читать дальше )

ЦБ РФ может пересмотреть процедуру принудительного выкупа акций миноритариев

- 13 ноября 2019, 14:46

- |

«Соответственно, мы должны защищать интересы инвесторов, которые лишаются возможности продолжать быть собственниками акций, потому что эти акции у них принудительно выкупаются»

«Мне кажется, нам надо обсудить эту процедуру, в том числе дать возможность таким инвесторам содержательно защищать в суде свои права относительно цены squeeze out. Потому что сегодня инвестор может в суде защищать лишь процедурные вопросы, но не саму цену, и принудительный выкуп в совокупностью с неспособностью инвестора защитить ценовые условия создают проблемы, которые пока носят единичный характер, но если squeeze out будет развиваться, возможно, это будет большой проблемой»

В том числе, возможно, надо переосмыслить и саму процедуру, чтобы решение о squeeze out принималось судом, а не самим эмитентом, и суд в рамках этого решения проверял изначально цену с точки зрения справедливости в отношении инвесторов, а не по иску инвесторов, которые недовольны этой ценой

( Читать дальше )

Экзаменация трейдера по гамбургскому счёту

- 12 ноября 2019, 20:32

- |

Тут наш коллега Foudroyant задался важным вопросом:

… даже такое достижение не обязательно будет что-то доказывать. Что же тогда будет безусловным экзаменом?

На мой взгляд, фокус нашей деятельности в том, что в процессе — ничего. Только по результатам.

Попробуем составить критерии оценки.

Трейдер эффективен, если соблюдены все нижеследующие пункты (список-минимум):

1) Его усреднённый доход обогнал «безрисковую» ставку на значительном периоде деятельности.

2) Дисперсия доходов не фатальна для капитала и психики (шарп на днёвках и даже часовых отметках эквити должен быть адекватный).

3) Он понимает, что реализованный риск не равно высоковероятный риск его деятельности и между этими величинами не проходит смертельная пропасть. То есть он предусмотрел разные сценарии развития событий, провёл стресс-тестирование своей деятельности, выяснил, что лютый звиздец при соблюдении всех правил выглядит XXX, и это в самом крайнем случае его не убивает (хотя бы как человека =). А не так чтобы с закрытыми глазами сломя голову случайно один раз перебежать через минное поле и кричать потом на весь мир — Ядартаньян!

( Читать дальше )

Лохология, или спрашивали-отвечаем: как, будучи брокером, не слить на бирже сотни миллионов $?

- 11 ноября 2019, 01:28

- |

Скандал с убытками брокера BCS продолжает набирать обороты, статья на эту тему появилась уже и в Ъ (https://www.kommersant.ru/doc/4154812). Читаю:

По словам главы BCS Global Markets Романа Лохова, инвестиционный банк, как и группа в целом, показал прибыль в 2018 году и в первом полугодии 2019 года. «В прошлом году доход от трейдинга был меньше, чем годом ранее, из-за ситуации на рынке»,— отметил он, не назвав точные цифры. По его словам, «деривативный деск по итогам второго полугодия 2018 года показал незначительный отрицательный финансовый результат», но «ни о каких десятках миллионов долларов» речи не идет.

Чу, я слышу пушек гром! Говорящая (сама за себя) фамилия Лохов, где же я уже ее слышал? Кажется, вспоминаю, гугление «открытие урумов лохов» быстро выдает историю с эпическим про%#ом $100 млн. «Открывашкой» на аргентинских варрантах в 2011-м году. А кто же там герой истории? По первой ссылочке (

( Читать дальше )

Социальная сеть будущего

- 09 ноября 2019, 09:35

- |

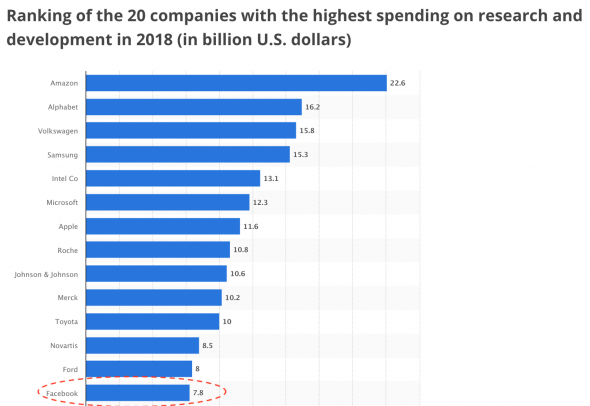

GAFA. Победитель определен наибольшими инвестициями в R&D.

AI (искусственный интеллект) станет новой социальной сетью и, возможно, религией.

1. GAFA

Google — зел, Amazon — оранж, Facebook — син, Apple — жел. Большая, цифровая, безумно выросшая за 5 лет четверка:

Кто из них является слабым звеном?

Моя ставка — Facebook.

Я уверен, что будущий успех обусловлен единственным и главнейшим призом: AI (Artificial Intelligence). Для победы нужны инвестиции в исследования и разработки. Большие. Очень большие инвестиции. А они у Fb самые низкие в большой 4-ке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал