Избранное трейдера Сберегатель (Сэр Лонг)

Бизнес молодость пришла на смартлаб

- 19 марта 2019, 13:23

- |

Вся эта схема работает так

1. Втереться в доверие, стать своим на форуме, прослыть честным и ответственным человеком.

2. Взять деньги за обучение, продать курсы или взять в ДУ или на авто следование (Байкалу привет ))

Та же Булыгина работала именно по этой схеме. Кстати менеджеры брокеров по аналогичной схеме работают, тот же Финам продвигает своих менеджеров, как гуру трейдинга. Например всем известный Василий Олейник, выходец из Финама дальше перечислять не буду, а то меня забанят))

Приведу отрывок из исследования http://ffad.ru/blog/10-priznakov-professionalnogo-infotsygan-2002191042

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 56 )

Как сделать деньги в трейдинге. Часть 2.

- 08 марта 2019, 23:27

- |

Первая часть

В первой части говорили о том, что для взятия регулярной прибыли по итогам торгового периода трейдеру нужно освоить, развить и совершенствовать свои торговые навыки и умения.

Часть 2. Что такое торговые навыки?

Вопрос трейдеру: существует ли индикатор, который бы показывал, когда и где войти в сделку, с каким стопом и размером позиции, как долго держать позицию когда из нее выйти? — Есть, правда купить его не получится. МОЗГ называется.

Начну с главного: необходимые для прибыльного трейдинга торговые навыки(умения) изначально отсутствуют у большинства кандидатов в трейдеры. Просто потому, что им негде было выработаться в обычной жизни.

Это как летные навыки у кандидатов в летчики, неоткуда им взяться. Люди — не птицы, в трех плоскостях действовать от рождения не умеют. Летной «соображалке» приходиться учиться, и не у каждого получится, — это все понимают.

Трейдеры почти так же отличаются от нетрейдеров

( Читать дальше )

Как сделать деньги в трейдинге. Часть1.

- 05 марта 2019, 12:08

- |

Свое первое «денежное дерево» трейдинга я посадил в 2008 году, посадки продолжаются..

Оглядываясь в прошлое с позиций сегодняшнего меня, - вижу, как мало понимал о сути трейдинга на старте. Не могу сказать, что сегодня понимаю все, некоторые мысли попробую изложить.

Какие вообще есть варианты «сделать денег» с помощью трейдинга?

Вариант первый, наскоком.

Сделать деньги в трейдинге — легко! Нужно всего лишь суметь открыть сделку в направлении тренда, желательно в самом его начале, и взять прибыль при завершении тренда, желательно перед разворотом.

Чтобы исполнить желаемое в реальном рынке, трейдеру потребуется научиться нескольким вещам:

— правильно определять начало нового тренда,

— находить момент входа в сделку и выполнить этот вход в нужное время, в нужном месте и с правильным размером позиции,

— грамотно сопровождать сделку и вносить коррективы в первоначальный план сопровождения,

— определять завершение тренда,

— грамотно закрывать позицию, фиксируя прибыль.

( Читать дальше )

44 постулата успешной работы на финансовых рынках

- 27 февраля 2019, 09:58

- |

Тема чрезвычайно избита, но все-таки попробую сформулировать свой список без углубления в конкретику, которую невозможно описать в двух предложениях. Готов к ловле яиц и помидоров.

- В большинстве случаев демо-счет больше вам навредит, чем поможет, вселив излишнюю уверенность в себе. Начните свой путь на рынке сразу с реальной торговли небольшим счетом. Психология торговли реального и демо-счета различается кардинально. Единственным плюсом является выработка технических навыков.

- Не пренебрегайте планированием. Торгуйте исключительно по заранее составленному плану, если на рынке не произошло ничего экстраординарного. Это одно из самых главных правил. Далее в некоторых пунктах будут встречаться его частные случаи.

- Бездумное усреднение не приводит ни к чему хорошему. Процесс усреднения должен соответствовать Вашему торговому плану.

- Будьте готовы к «чрезвычайно сильным движениям рынка». Не совершайте необдуманных поступков на таких движениях. Чаще всего подобные моменты воспринимаются как шанс быстро заработать. Вероятность же быстро потерять не берется в расчет.

- Будьте осторожны с неликвидными финансовыми инструментами. Не выделяйте на них более 20% вашего депо, естественно, принимая во внимание его объемы.

- В самом начале пути куда важнее суметь сохранить капитал, чем пытаться приумножить его. Не ставьте себе сразу невыполнимых планов.

- Верность вашей торговой стратегии можно оценить только на долгосрочном временном промежутке (более трех лет).

- Вкладывайте в финансовые рынки столько, сколько готовы потерять (как физически/финансово так и морально/эмоционально), однако помните, что без большого риска практически невозможно достичь успеха.

- Высказывания некоторых личностей могут достаточно серьезно влиять на рынок. Часто движения, вызванные под таким влиянием, являются краткосрочными и фундаментально необоснованными. Фильтруйте информацию.

- Глобальный тренд не меняется за 1 день, сколь бы сильное ни было движение.

- Диверсификация важна, но не стоит переусердствовать. Следить за множеством финансовых инструментов бывает слишком сложно, что приводит к снижению качества принимаемых вами решений.

- Для входа в рынок либо выхода из него всегда должна быть веская объективная причина, которую вы можете объяснить себе без эмоций.

- Если Вы торгуете активно, то используйте стопы. Порой самостоятельно бывает эмоционально (а также физически по времени) тяжело зафиксировать убыток тогда, когда это необходимо. Когда вы поставили стоп-лосс, не убирайте его при приближении цены к нему.

- Если на основе накопленного опыта Вы выработали для себя 100%-ю установку, то следуйте ей неукоснительно. К примеру, если вы решили не шортить Сбербанк (ну не получается — постоянные убытки), так не шортите же Вы Сбербанк, каким бы подходящем не казался момент! Иначе ощущение неправильно принятого решения начнет довлеть над вами сразу же после входа в позицию. Все это только звучит просто. На самом же деле, зачастую, ранее совершенные ошибки повторяются снова и снова.

- Если на растущем тренде рынок/инструмент находится на уровне исторического максимума, то куда больше шансов, что он продолжит идти вверх, чем уйдет в коррекцию. Вас не должна смущать «слишком высокая стоимость» инструмента, если фундаментально он привлекателен. Уже скоро текущая цена может оказаться очень дешевой.

- Если твердо решили покупать, и ликвидность это позволяет, то не гонитесь за микроскопическими выгодами в цене: покупайте по рынку. Тогда он точно от вас не уйдет.

- Зачастую внутридневная торговля на долгосрочном временном интервале не приносит сверхприбылей, однако ведет к физическому и моральному истощению.

- Когда вы перестаете что-либо понимать и у Вас ничего не получается, все-таки стоит занять позицию «вне рынка» (либо на это время войти в короткие ОФЗ), как бы это ни было тяжело морально.

- На плохих новостях покупайте, на хороших продавайте, а не наоборот. Но без фанатизма: учитесь оценивать «качество» новостей.

- Не воспринимайте всерьез краткосрочные инвестиционные рекомендации брокерских компаний.

- Не позволяйте эмоциям влиять на реализацию вашего торгового плана.

- Не пытайтесь как можно быстрее отыграть потери. Это приведет к потерям еще большим.

- Не стоит покупать/продавать в моменты затишья после бурного роста/падения рынка.

- Не стоит рассказывать о своих победах, а уж тем более, о будущих планах, если Вас об этом не спрашивают.

- Не существует разницы в торговле большими и маленькими суммами. Вас не должна пугать большая позиция, как и малая не должна вести к легкомыслию.

- Невозможно торговать, никогда не неся убытков. После каждой убыточной сделки/торгового дня определите, почему так произошло, и что вы сделали неправильно. При этом, убытки могут возникнуть даже тогда, когда вы все сделали правильно.

- Недополученная прибыль намного лучше полученных убытков. Не думайте о том, что «могло бы быть, если...». (не путать с анализом ошибок).

- Никогда не будьте уверены в успехе на 100%. Иначе при наступлении неблагоприятного исхода, растет риск необдуманных поступков.

- Никто и никогда не поведает Вам секретов и граалей рынка, однако, опыт других людей порой может быть действительно полезен.

- Определите для себя максимальную расчетную прибыль по инструменту, либо по итогам торгового дня. Если она достигнута, зафиксируйте ее и остановитесь. Далее внесите изменения в ваш торговый план.

- Самый важный из всех возможных ресурсов – информация.

- Ох как заезжено, но из-за важности все-таки скажу: «не торгуйте против тренда»! Не покупайте стагнирующие акции и не продавайте растущие без веских на то оснований.

- Помните о том, что рынки падают намного быстрее, чем растут.

- После фиксации прибыли, рискуйте только ее частью при входе в новую позицию.

- Поставьте себе глобальную цель в жизни. Постепенное движение к своей цели – залог успеха.

- Потенциальная прибыль должна быть минимум в 2 раза выше возможного убытка (частный случай: отношение тейк-профита к стоп-лоссу).

- Примите тот факт, что большинство близких вам людей не будут понимать, чем вы занимаетесь, а объяснить это будет невозможно, да и не стоит этого делать.

- Следите за фактами, избегайте мнений.

- Сначала идет движение рынка, и лишь потом вы сможете увидеть причину (если вообще сможете), которая к данному движению привела. Не думайте, что Вы способны очень сильно опередить рынок по времени, несмотря на его неэффективность.

- Спекулятивная торговля намного опаснее и сложнее простого инвестирования. Для 99% инвесторов стратегия «купил и держи» является лучшей из возможных.

- Фиксирование минимальной прибыли после долгой просадки – наиболее частая, и, при этом, одна из самых серьезных ошибок. Если далее рынок продолжит расти, то эмоционально вам будет слишком тяжело войти в позицию выше, чем вы из нее необоснованно вышли.

- Фундаментальный анализ всегда первичен, а технический вторичен.

- При отсутствии большого опыта, чаще торгуйте в лонг, чем в шорт. Исключение: это противоречит Вашему торговому плану.

- Учитесь отдыхать, не думайте о рынке постоянно.

Алексей Соловцов, Инвестиционная Палата.

Как работает легальное мошенничество

- 11 февраля 2019, 12:27

- |

В прошлом году в течение нескольких месяцев я проводил занятия по повышению финансовой грамотности с одной своей знакомой.

Рассказывал про историю денег, функции денег, современную валютно-денежную систему, МВФ и Центробанки. Затем рассказывал про планирование и бюджетирование. Инвестирование в инструменты фондового рынка по их видам, налогообложение, декларирование и налоговые вычеты. Про ликвидность, надежность, доходность, срочность. И еще ряд моментов. Немного рассказывал про финансовые пирамиды и мошеннические схемы. Для саморазвития посоветовал ряд книг и некоторые домашние задания.

Затем знакомая спросила: «А на что следует обратить особое внимание?»

Этот вопрос заставил меня задуматься. На что я ей ответил «Что мир финансов тесно сопряжен с ложью и обманом, и в первую очередь надо научиться отличать мошенников, которые действуют либо нелегально (пирамидостроители и лохотронщики), либо действуют легально». И если схемы действия обычных мошенников давно известны и публикуются (даже ЦБ выпускает памятки с предостережениями), то легальное мошенничество – это особый тонкий механизм по изъятию денег у населения.

( Читать дальше )

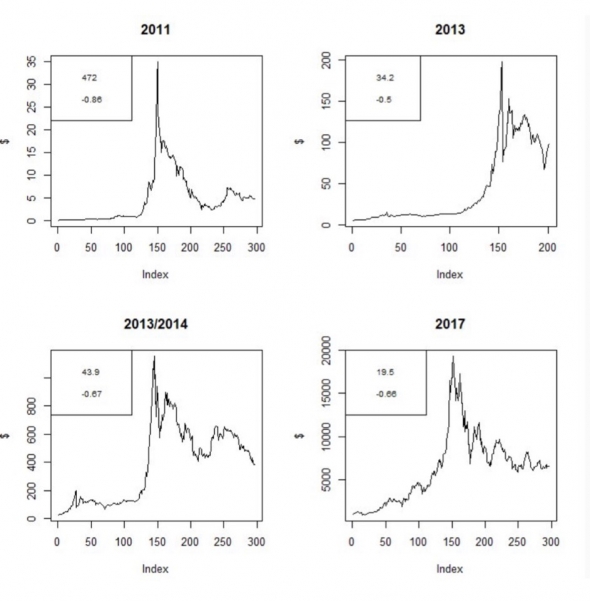

Как обогнать индекс на примере DJIA

- 09 февраля 2019, 16:22

- |

Введение

В своей первой статье на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими. Вот эта статья:

Как обогнать индекс (пример выигрышной торговой стратегии)

В той первой статье я проводил тестирование на примере акций, которые торгуются на МосБирже. Многим, как и мне, наверное, интересно, а как же ведут себя акции на крупнейшем фондовом рынке мира, на бирже NYSE? Будут ли и там лучшие бумаги оставаться лучшими или это только свойство нашего фондового рынка? Ответ на этот вопрос я и хочу дать в этой статье.

Разумеется, доказать строго математически то, что покупка лучших бумаг способна обогнать индекс, невозможно, но мы можем провести тестирование подобной стратегии на исторических данных и проанализировать полученные результаты.

Параметры тестирования

В данной статье для теста используются данные по акциям 30 компаний, которые входят в расчет индекса DJIA. Данные используются за период с 29.12.2006 года по 29.12.2018 включительно. Тестирование осуществляется следующим образом: мы выбираем 8 акций, показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на 8 равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые 8 лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся 8 лучших акций прошлого года. Полученные результаты мы сравниваем с изменением индекса DJIA за то же время.

( Читать дальше )

Инвесторов Энел как ветром сдуло

- 06 февраля 2019, 21:33

- |

Добрый вечер, уважаемые читатели!

Даже на растущем рынке происходят свои мини-драмы с паническими всплесками и сегодня мы поговорим об одной из них — Энел Россия. Постепенно у меня формируется материал по Акрону (цифры уже сведены, только думаю публиковать до финансовой отчетности или объединить материал), Лукойлу (еще в процессе), будут и другие компании. Мое сочинское выступление не состоится по организационным причинам, поэтому могу предположить, что количество статей вырастет с малого до разумного. Приятно было бы это совместить с коррекцией на рынке.

Традиционно напоминаю, что текст не является индивидуальной инвестиционной рекомендацией, а просто свободным ветром слов в потоке сознания.

Итак, сегодня Энел Россия опубликовала новый стратегический план на предстоящие годы, конкретно 2019-2021 годы. Файл заменил старый стратегический план, поэтому сравнить со старым (если вы его не сохраняли себе отдельно) будет немного проблематично, однако все нужные данные старой стратегии содержатся в годовом отчете Энел за 2017 год. Вам необходимо открыть раздел 5 годового отчета. Вспомним, что планировалось.

( Читать дальше )

Стейблкоины стандарта ERC-20

- 22 января 2019, 16:14

- |

За прошедший год на рынке криптовалют появилось сразу несколько достаточно надежных стейблкоинов стандарта ERC-20 привязанных к курсу доллара США. Развитие данного типа криптовалют связано с желанием инвесторов найти достойную альтернативу постоянно попадающему в переплет Tetherу(USDT).

Вся информация приведена на 22 января 2019 года.

USDCoin(USDC)

Капитализация: 328 961 205 USD

Место в рейтинге Coinmarketcap: 19

Проект основан такими мастодонтами крипторынка как Circle и Coinbase. Инвесторами в Circle являются Goldman Sachs и Bitmain, кроме всего прочего Circle владеет криптобиржей Poloniex. Coinbase криптоплатформа с собственной биржей, кошельком и более 13 миллионами пользователей по всему миру.

TrueUSD(TUSD)

Капитализация: 210 369 590 USD

Место в рейтинге Coinmarketcap: 26

Первый стейблкоин стандарта ERC-20 привязанный к доллару США и разработанный выпускниками Стэнфордского и Калифорнийского университетов. На базе платформы TrustToken планируется выпуск стейблкоинов привязанных к другим фиатным валютам, золоту, нефти …

( Читать дальше )

Будущее и настоящее криптовалют и блокчейна - версия Distributed Lab с комментариями Криптокритики

- 27 ноября 2018, 01:08

- |

Павел Кравченко (Distributed Lab) подводит свои итоги по будущему и настоящему криптовалют и ICO:

= = = =

БИТКОИН

1. На рынке уже давно ожидалось снижения курса.

2. На курс Биткоин оказывает давление разваливающийся рынок ИСО — резко упал спрос на биткоин с целью инвестиций в ИСО, а стартапы продолжают продавать собранную крипту.

3. Работа с криптовалютами (обмен и custody для швейцарских банков), пользовались и продолжают пользоваться спросом.

4. Биткоин уверенно увеличивает свое присутствие в операциях на сером рынке, заменяя офшоры

5. Инвестировать в биткоин для белой и пушистой компании или рядового инвестора становится все сложнее — налоги, отчеты, KYC/AML.

6. По субъективному мнению, правительства развитых стран не будут способствовать его распространению.

= = = =

Прим. Криптокритики — почти со всем согласен, кроме отсутствия упоминания рыночных манипуляций, махинаций отдельных участников рынка и сопуствующих скандалов. Последний обвал курса биткоина очень похож на «слив на инсайде». Не исключено, что не без прямого участия бенефициаров Tether и Bitfinex

( Читать дальше )

А что если?

- 25 ноября 2018, 21:01

- |

Биткойн существует почти 11 лет и он до сих пор жив. Судя по его истории он не раз бывал в сложном положении. Само собой сегодняшнее положение наполнено немного иными обстоятельствами, но все же…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал