Избранное трейдера Skifan

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

- комментировать

- ★126

- Комментарии ( 11 )

Про "95% трейдеров сливает"

- 23 сентября 2019, 01:46

- |

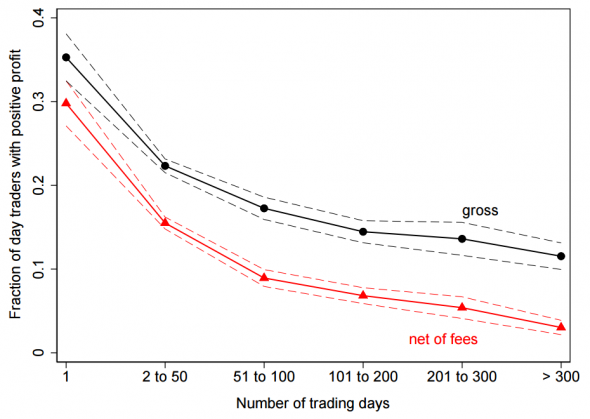

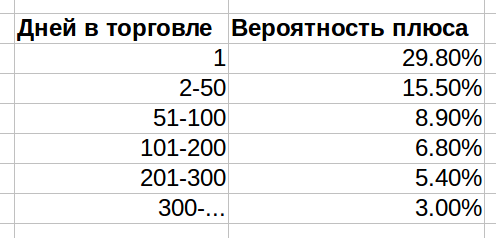

Анализировались торговые результаты 19646 дэй-трейдеров (или «интрадейщиков»), начавших торговать фьючерсом на бразильский индекс с 2013 по 2015 годы (сложно верится, но в статье утверждается, что третий по ликвидности в мире). Результаты неутешительны (на картинке выше) и гораздо хуже утверждения «95% трейдеров сливает»:

1) вероятность остаться «в плюсе» монотонно падает со временем (см. картинку выше — черная линия до комиссионных, красная — после):

( Читать дальше )

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

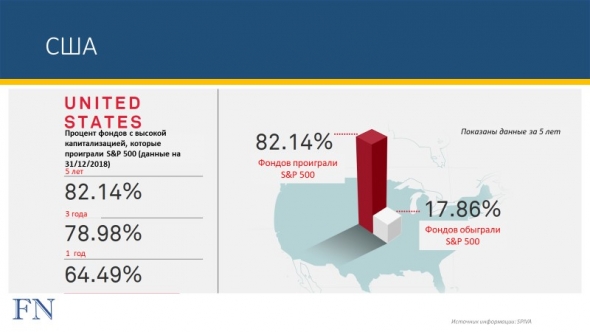

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

( Читать дальше )

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

Уведомление ИФНС о счете у зарубежного брокера. Новая редакция закона о Валютном регулировании и валютном контроле.

- 07 августа 2019, 14:55

- |

Согласно

Федеральному закону от 02.08.2019 № 265-ФЗ «О внесении изменений в Федеральный закон „О валютном регулировании и валютном контроле“ в части либерализации ограничений на совершение валютных операций резидентами с использованием счетов (вкладов), открытых в банках, расположенных за пределами территории Российской Федерации, и репатриации денежных средств» (ссылка на ФЗ)

с 01-01-2021 (см. ст. 12, 26 и др. 173-ФЗ «О Валютном регулировании и и валютном контроле» с изм. внесенными 02.08.2019 г.), дополнительно к налоговой декларации и уплате НДФЛ нам теперь придется еще подать уведомлении об открытии счета у зарубежного брокера и ежегодно подавать отчет о движении денежных средств по нему, по аналогии с банковским счетом в иностранном банке, а также уведомить ИФНС при закрытии счета. Еще одно увлекательное занятие от нашего правительства, чтобы не скучали. Подача 3-НДФЛ и уплата налога не освобождает от этих обязанностей. Про «либерализацию ограничений» в названии ФЗ, вносящего изменения, было смешно, да :) Будьте в курсе, готовьтесь заранее.

( Читать дальше )

Самые важные выдержки из книги "Воспоминания биржевого спекулянта"

- 05 августа 2019, 12:54

- |

Всем привет! Снова перечитал книжку «Воспоминания биржевого спекулянта» и решил выписать для себя прописные истины от Джесси Ливермора.

Никогда не вредно освежить в памяти прописные биржевые истины.

Кому как, а по мне, он очень крутой. Может кому пригодится. Итак, квинтэссенция знаний от Джесси:

- Придерживаться собственных правил игры.

- Входить в сделку, только при полной уверенности, что все обстоятельства благоприятствуют победе.

- Всему свое время.

- Торговать надо не всегда.

- Торговать только исходя из собственного опыта.

- Азарт заглушает голос рассудка.

- Желание продолжать торговать, несмотря на рыночные обстоятельства- причина крахов многих трейдеров, даже профессиональных.

- Теряя деньги, вы приобретаете чрезвычайно полезные знания о том, чего делать не следует.

- Всегда будет второй шанс.

- Верь в себя и свое здравомыслие и не совершай повторно одних и тех же ошибок.

- Не торгуй по чужим советам.

- Без четко сформулированной причины своих потерь, невозможно решить эту проблему.

- Большое лучше видится издалека.

- Если курс акций ведет себя не так как должен, лучше эти акции не трогать.

- Что бы зарабатывать на бирже, человек должен уметь правильно оценивать рыночные условия и приспосабливаться к ним.

- Ложись спать не позже 22:00, недосып очень мешает заниматься делом.

- Уверенность приходит постепенно с количеством положительных сделок.

- Процесс подготовки к сделке, намного важнее самой сделки.

- Успешного трейдера должны интересовать не только график, но и финансовые отчеты компаний и коммерческая статистика.

- Прежде чем решить проблему, необходимо четко сформулировать ее для себя.

- Если вы рассчитали все правильно, но вышли раньше и взяли всего часть прибыли, это учит так же сильно, как и потеря денег.

- Большие деньги зарабатываются не за счет мелких колебаний, а за счет глобальных движений.

- Большие деньги зарабатываются не большим умом, а усидчивостью.Уметь сидеть и не дергаться намного важнее большого ума.

- Один из самых больших уроков для трейдера- не пытаться поймать первую или последнюю часть движения.

- На рынке быков нужно купить и держать, пока движению не придет конец, то же справедливо и для рынка медведей.

- Потеря позиции так же страшна, как потеря денег.

- Что бы понять свою ошибку, должно пройти немало времени.

- Слушай свою интуицию.

- Если «небеса» отметили тебя удачей, не теряй времени и воспользуйся возможностью на максимум.

- Не слушай торговых советов, даже от людей, которые хотят тебе блага.

- Доверяй себе.

- Думай не об отдельных акциях, а об общих условиях рынка.

- Нужно без колебания и промедления знать какой сейчас период медвежий или бычий.

- Каждый человек из одной и той же информации делает разные выводы. Доверяй своим выводам.

- Нельзя вести себя «по бычьи» только потому что купил акции, то же самое касается и коротких позиций.

- Для успешной игры на бирже, нужно определить тип рынка, на котором вы играете.

- Ни один пул манипуляторов не способен изменить глобальное настроение рынков, только лишь краткосрочно.

- Рынками движут фундаментальные силы.

- Читая новости, спрашивай себя верю/ не верю.

- Время- самый важный фактор удачи на бирже.

- Разработай систему наращивания позиции и систему постепенного выхода из позиции.

- Самое полезное на бирже- анализ собственных ошибок.

- Медвежий рынок вовсе не означает, что прямо сейчас нужно открыть медвежью позицию.

- Выбор времени для входа- самая важная часть сделки.

- Нужно входить вовремя, потому что тогда сидеть в позиции и пересиживать откаты не так страшно.

- Часто, мы слишком рано обнаруживаем возможности на рынке, но между этим, должно пройти немало времени для входа в рынок.

- Быть правым не гарантирует прибыли, а иногда даже опасно.

- Чем дольше задерживается начало обвала, тем более резким он будет.

- Радость трейдеру доставляет не сколько прибыль, а то, что он понимает, что он на верном пути.

- Не сбивайся с выбранного пути.

- Успех зависит от тщательности изучения рынка и ясности мышления.

- Часто, люди выбирают новый пиджак более тщательно, чем отбирают акции для покупки.

- Скорость движения цены зависит от сопротивления, которое она встречает.

- Цена на бирже, как и все в этом мире, движется по пути наименьшего сопротивления

- Любой игрок должен знать, какой перед ним рынок, бычий или медвежий

- Необходимо уметь определять линию наименьшего сопротивления и ждать пока эта линия проявится более четко.

- Все поступающие новости как правило находятся в гармонии с линией наименьшего сопротивления

- На рынке быков, медвежьи новости обычно игнорируются и наоборот.

- На тех кто прав работают 2 силы. Фундаментальные условия и те, кто ошибся.

- Увеличивать свою позицию нужно только в случае, если предыдущие покупки показали прибыль.

- Иногда график говорит «ВВЕРХ», и тихо добавляет… но не сейчас......

- Следует наращивать позицию постепенно, по мере получения прибыли.

- Ваша торговая система хороша только для вас, потому что ваш мозг так устроен.

- Главные враги спекулянта: невежество, жадность, надежда и страх. Успешный трейдер должен уметь менять импульсы от этих эмоций на противоположенные.

- Мысли о своих корыстных интересов, мешают пониманию процессов. Профессионал никогда не думает о деньгах.

- Если ты все рассчитал правильно, деньги позаботятся себе сами.

- Одна из самых страшных ошибок спекулянтов- стремление спасти проигрышную позицию, за счет выигрышной.

- Имея несколько позиций, всегда закрывай ту, что приносит убытки и оставляй ту, что несет прибыль.

- Надежда заставить фондовый рынок оплачивать ваши счета, является одной из самых распространенных причин потерь на бирже.

- Вы всегда будете испытывать надежду (что является губительным) если будете считать что рынок оплатит ваши счета.

- Самое худшее что вы можете сделать теряя деньги- продолжать играть.

- Добиться огромных успехов на бирже может только тот, кто досконально изучил самого себя.

- Очень много блестящих трейдеров сгинули от излишней самоуверенности.

- Если хочешь добиться успеха на бирже, то твоя голова должна быть свободна от прочих забот.

- Трейдер должен знать не только рынок, психологию толпы и текущий период, но и свои собственные слабости и уметь противостоять им.

- Когда цена пробивает круглую цифру (100,200,300) то она практически всегда продолжает движение около 10%

- Заглушай голос надежды и веры и прислушивайся к голосу опыта и здравого смысла.

- На рынке бывают времена, когда не заработать кучу денег, так же невозможно, как не промокнуть под проливным дождем.

- Конец тренда не сопровождается праздничным салютом.Рынок может перестать быть бычьим за долго до того, как начнется снижение цен.

- Если самые сильные акции сектора начинают захлебываться, это и есть сигнал к всеобщему развороту данного сектора.

- Закрывай убыточные позиции сразу, если понял, что сценарий, на который ты рассчитывал-изменился.

- Всегда оставляй в сделке запас прочности.

- Для спекулянта оплакивать свои неудачи- последнее дело. Ни к чему хорошему это не приводит.

- Не покупай акции, которые не следуют за лидером группы.

- На бирже все всегда повторяется.

- Рыночные условия- самый могущественный союзник биржевика.

- Спекулянт должен верить в себя и свое здравомыслие.

- Краткосрочные движения рынка сами по себе ничего не доказывают.

- Трейдера должны интересовать все аспекты его бизнеса

- Всегда есть смысл изучать психологию спекулянтов, она ведь не меняется.

- Простаки всегда ищут легких путей, по этому любой бум у них вызывает азартные инстинкты, подстегиваемые алчностью и окружающими

- На бирже легких денег не бывает.

- Умение приспосабливаться к обстоятельствам-очень ценное качество для биржевика.

- Высокая цель без денег — это одно мучение.

- Если вы верите в какую то компанию, купите себе ее акций и забудьте о них.

- Вне зависимость от объема сделки 10 или 100.000 акций, вход в рынок всегда должен иметь причину.

- Во время каждого бума, появляются новые компании.

- Вершина никогда не бывает видна, если глаза залиты надеждой.

- Спекулянт должен быть всегда в курсе происходящего

- Наводки и ложные новости- так же являются одним из главных врагов спекулянта

- Спекулянт, остерегайся Данайцев, дары приносящих.

- Когда акции идут вверх, не нужно искать долгого объяснения почему это происходит. Акции растут тогда, когда их покупают.

- Самое благоразумное-плыть по течению.

- Спекулянт всегда зарабатывает столько, на сколько высок уровень его мастерства.

( Читать дальше )

Банкротство физического лица. Или как я слил, а потом списал 2,5 млн. рублей

- 31 июля 2019, 15:49

- |

Хочу рассказать историю, как я влетел на несколько миллионов рублей на фондовом рынке и решил обанкротится.

Мой путь трейдера начался в 2012 году. В основном торговал акциями наших топ 20 компаний. Деньги были заемными, брал кредиты платил взносы с зарплаты. Несколько раз удавалось ловить тренды и увеличивать свой депо в несколько раз, но никогда не мог зафиксироваться, и в итоге все сливал.

Последние лет 5 работал в сфере госзакупок со стороны поставщика и относительно хорошо зарабатывал. В какой-то период, даже открыл свой маленький бизнес в сфере госзакупок и работал самостоятельно. С каждым годом конкуренция росла, а маржинальность падала. Бизнес закрыл, так как не хватало оборотки. Прошлым летом снова закинул на фонду 400 тыс.руб. и поимал падение сбера. В начале сентября удалось увеличить счет до 2,2 млн. рублей, но как всегда не смог зафиксироваться и все слил. Также был вынужден уйти с работы, компания закрылась. В итоге в конце прошлого года остался с кредитами на 2,5 млн. рублей с ежемесячным взносом по 70 тысяч, без работы и без какого-либо источника дохода. Из имущества у меня только доля в квартире. Я пытался найти работу с хорошей зп, но не удавалось. Денег уже не осталось, и в силу объективных причин перестал платить кредиты в конце зимы. Через месяц мне начали названивать из банков, я пытался им объяснить ситуацию, пытался предложить компромисс, но никто не слушал. После очередного разговора с отделом взыскания банка (где умеют давить психологически), решил что нужно как-то юридически себя защищать. Прошерстил интернет, и нашел несколько вариантов решения: мировое соглашение, реструктуризация и банкротство. Созвонился со знакомым адвокатом, и он мне сразу сказал что не стоит переживать, банкротство единственный выход в моей ситуации (точнее он сказал :" не плати, не парься, через банкротство все долги спишем"). Мне было страшно решиться на этот шаг (просто не понимал что это), но после консультации с адвокатом и нескольких часов в интернете, понял что в этом ничего страшного нет.

( Читать дальше )

Прибыльный трейдинг - боль?

- 25 июля 2019, 23:20

- |

Я, бывший скальпер, когда то рубил много бабла на ф-се РТС, когда люди-россияне еще не знали, что такое биржа. Возможно меня еще кто то помнит. Наверно так устроен мир, когда о чем то знают мало — там хорошо и комфортно, как только об этом узнает последний сапожник — все пропало) Так произошло и с нами) По мере роста популярности скальпинг стал мало прибыльным) Но это не значит, что он умер!

Теперь о трейдинге.

Прибыльный трейдинг сам по себе — не комфортен.

Понимаете о чем я? Ферштейн?

Если вам кажется сделка комфортной и вам удобно психологически — значит сделка, с большей вероятностью будет убыточна и ваш трейдинг обречен.

Если не понятно, я, конечно, могу объяснить, почему так, но Вы должны понять сами, если хотите прибыльно торговать.

И так. Прибыльный трейдинг — не комфортен. Это первое, что Вы должны понять.

Удачи и прибыльных трейдов!)

Как ограбить рядом торгующего?

- 22 июля 2019, 09:59

- |

Рынок — это прежде всего нажива. Все, кто идет в рынок, идут ради наживы.

Скажите мне другое, и я Вам не поверю. Вы, либо прохиндей, либо просто глупец.

Итак, дам несколько бесплатных советов, как ограбить рядом торгующего:

1. Не гонитесь за большим кушем. Оторвали немного денег, закрывайте позу.

Успокойтесь, всех денег не заработаешь. Рынок будет и завтра.

Пусть потерявший эти деньги плачет.

2. Никогда никому из торгующих не говорите про инсайд, если таковой вы имеете.

Тихо гребите лопатой деньгу. Никому в будущем не интересно, как вы стали

миллионером в настоящем. ( пример — наши олигархи и сбежавшие за бугор,

а для отмазки придумаете сказки, как получили первый капитал)!

3. Никогда не пишите правду о хозяйствующих объектах, акции которых вы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал