Избранное трейдера asteroid

История одного робота. Глава 12-я

- 27 июля 2015, 10:40

- |

ЛЧИ закончился, медали были розданы и мозг мрачно смотрел на интервью черно-белого победителя.

— Завидуешь?

— А? — встрепенулся он, — нет, ты чо. Чему тут завидовать.

— В смысле? Парни же 4 ляма подняли за квартал.

— И что? Во-первых, мы тоже поднимаем стабильно 1% в день, что примерно 1000% годовых, если аккумулировать. И с депозита не 50 тысяч, а три миллиона. Во-вторых — мы не знаем, почему так произошло. Может, они в струю попали, и через полгода уже лосить будут. А в третьих — работать надо, а не завидовать.

— Так и чего ты тогда в это интервью впялился?

— Информацию ищу, — сухо ответил Мозг.

Я подошел ближе. Это интервью прочитал уже два раза, и знал, что никакой информации там нет.

— Думаешь, они в ответах послание зашифровали?

— Уверен, — пробурчал Мозг и снова уткнулся в монитор.

Я потоптался за его спиной. Мозг переживал, хоть и не показывал вида. На церемонии награждения он даже не удержался, и послал на огромный экран смс (за 100 рублей текст мог напечатать любой желающий).

( Читать дальше )

- комментировать

- 1.2К | ★21

- Комментарии ( 14 )

Грааль про улыбку. Перебираем вещи из старого шкафа.

- 23 июля 2015, 15:53

- |

Итак, про грааль. Несколько лет назад эта тема работала отменно. Сейчас — работает с примочками, и не всегда. Но как базис для размышления считаю ее отличной. Строится система на простом принципе — угол наклона между страйками варьируется в определенном диапазоне. (это аксиома первая) и последовательность этих углов должна иметь определенную логику (аксиома вторая).

Начнем с первого. Углом здесь и далее я буду называть отношение волы на страйке Х и Х+1. (в тот момент, когда писался алгоритм это было 5000 по Ри.). То есть вола 35 и 33 имеет угол 35/33-1 = 6%. Проведя большие статистические тесты по путовой части (как наиболее прогнозируемой, ибо она не опускается вниз от АТМ, как может делать коловая), был выявлен диапазон наклонов. Различные сценарии дают различные углы. Например обвал и вола 80, или резкий рост рынка и обвал волы итд. Все можно описать грубо пятью базовыми сценариями. Кто хочет — может заморочиться сильнее.

( Читать дальше )

Быть правым и зарабатывать на бирже – это разные вещи.

- 15 июля 2015, 06:55

- |

Имея удовольствие наблюдать и общаться с клиентами двух брокерских компаний в течение двух лет, могу утверждать, что поведение людей, желающих «играть и выигрывать на бирже », типично и хорошо прогнозируемо, в отличие от торгуемых ими акций.

Ожидаемая доходность от спекуляций на старте обычно бывает «не менее 1000% годовых». После нескольких совершенных сделок она снижается до «хотя бы 100% годовых». Спустя некоторое время, она падает до «хотя бы вернуть начальный капитал», после чего спекулянт на неопределенное время, до достижения плановой доходности 0% годовых, становится инвестором.

В методах принятия торговых решений также прослеживается определенная эволюция.

( Читать дальше )

Пшеница сша: взлет цен вопреки данным мсх сша

- 01 июля 2015, 11:54

- |

Во вторник три американские пшеничные биржи завершили торги в плюсе, несмотря на то, что данные по запасам пшеницы старого урожая и оценка площадей нового урожая , опубликованные МСХ США, оказались выше ожиданий участников рынка.

Пшеничные площадки ориентировались на соседние рынки кукурузы и соевых бобов, на которых во вторник произошел резкий рост цен. Поддержку ценам на пшеницу продолжает оказывать и погодный фактор.

Июльские котировки американской пшеницы выросли:

- мягкозерная пшеница SRW в Чикаго на $12,6 до 225,9 $/тонна

- твердозерная пшеница HRW в Канзас-Сити на $10,6 до 224,2 $/тонна

- твердозерная пшеница HRS в Миннеаполисе на $6,8 до 227,0 $/тонна.

Запасы пшеницы, кукурузы и семян сои в США намного превышают прошлогодние, сообщает МСХ США.

По данным на 1 июля т.г. запасы пшеницы старого урожая составляли 753 млн. бушелей (+28% к прошлогоднему показателю), кукурузы – 4,45 млрд. бушелей (+15%), сои – 625 млн. бушелей (+54%).

( Читать дальше )

Дивиденды 2015. Лензолото: только не НаФсюКАтлету!

- 28 июня 2015, 18:13

- |

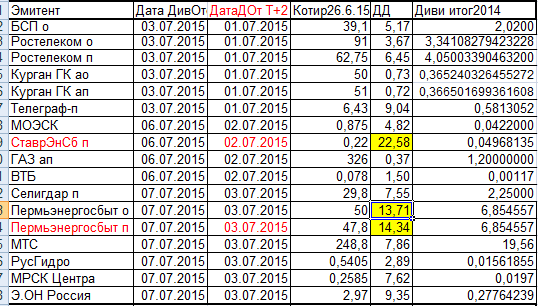

На прошедшей неделе ГОСА следующих эмитентов из таблицы утвердили предложенные советами директоров дивиденды

Банк Санкт Петербург

Ростелеком

Курганская генерирующая компания

Ставропольэнергосбыт АП

Центральный Телеграф

ГАЗ АП

ВТБ

Пермьэнергосбыт АО и АП

МТС

РусГидро

МРСК Центра

ГОСА Э.ОН прошло 26.06.15 и я пока не видела сущ факта о его решениях. Кто увидит информацию о решениях ГОСА по дивидендам, прошу выложить в комментариях.

ГОСА МОЭСК пройдёт 30 июня 2015г

ВАЖНО! Несмотря на то, что СД Селигдар рекомендовало выплатить дивиденды на АП, ГОСА Селигдар приняло решение НЕ выплачивать дивиденды на АП

На следующей неделе отсекаются два энергосбыта, имеющие не плохую дивидендную доходность:

( Читать дальше )

Импульсные стратегии

- 25 июня 2015, 13:54

- |

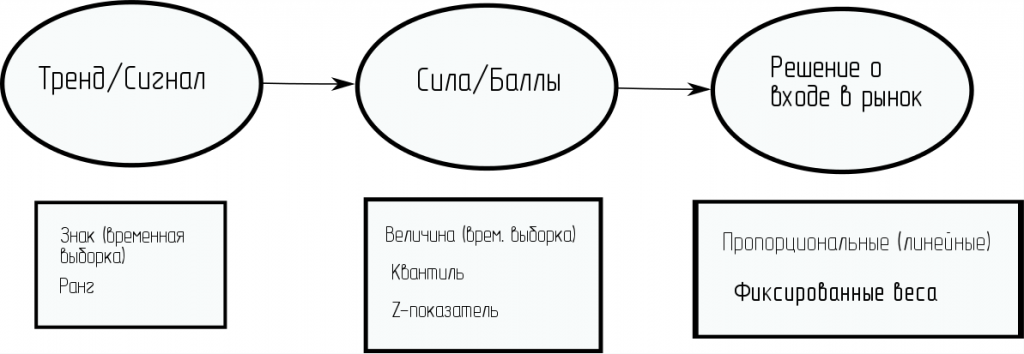

Определение и основные принципы построения импульсных стратегий изложены в блоге blog.johandp.com. Стратегии очень простые, но являются основой для многих сложных алгоритмов, их элементы используются и в моих роботах. Привожу здесь перевод статьи из блога в целях классификации различных видов стратегий.

Импульс это старейшая особенность, присущая финансовым рынкам. Также это простейшая и одновременно одна из самых запутанных для применения аномалий. Импульс представляет собой тенденцию, при которой активы, демонстрировавшие рост (или падение) в прошлом, продолжат это движение в будущем. Много исследований этой особенности проводилось в академической литературе и было выяснено, что она присутствует на всех рынках и на всей выборке имеющихся данных. И тем не менее, остается много вопросов в использовании импульса для алгоритмической торговли.

( Читать дальше )

Инвест идеи от Элвиса Марламова в бюллетене "Аленка Капитал"

- 22 июня 2015, 13:48

- |

Pdf документ тут:

http://vk.com/doc14327227_402222890?hash=14042051bba21fdc7f&dl=d8a451ddd1d7cf1fd5

Сообщество: http://vk.com/alenkapital

3 стратегии на базе Мартингейла и Мартрингала

- 22 июня 2015, 11:12

- |

Введение

Мартинге́йл (мартингал, от фр. martingale) — система управления ставками в азартных играх.

Суть системы заключается в следующем:

- Начинается игра с некоторой заранее выбранной минимальной ставки.

- После каждого проигрыша игрок должен увеличивать ставку так, чтобы в случае выигрыша окупить все прошлые проигрыши в этой серии, с небольшим доходом. (К примеру 1-2-4-8-16-32-64 и т.д). При соблюдении последовательности прибыль игрока при выигрыше будет равна начальной ставке.

- В случае выигрыша игрок должен вернуться обратно к минимальной ставке.

Используя систему мартингейл, игрок не получает преимущества, он всего лишь перераспределяет свой выигрыш. Игрок проигрывает редко, но помногу, а выигрывает часто, но помалу.

Мартинга́л в теории случайных процессов — такой случайный процесс, что наилучшим (в смысле среднеквадратичного) предсказанием поведения процесса в будущем является его

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 47 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал