Избранное трейдера Serj90

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

- комментировать

- 7.4К | ★26

- Комментарии ( 60 )

Что я понял, обучая модели.

- 05 июля 2020, 12:53

- |

Вернее так: что я увидел, обучая модели. Всякие подобные темы любят поднимать трейдеры, они отлично располагают для пространных рассуждений о рынке и жизни, а я это, можно сказать, увидел наглядно. В общем, наблюдения не что-то гениальное, мной открытое, не грааль, но я это наблюдаю.

Что я делаю:

Играюсь с моделями ML, играюсь гипер-параметрами – параметрами самих моделей непосредственно и моими какими-то входящими параметрами. Смотрю как меняются результаты в зависимости от этих параметров.

Что я увидел:

- Где-то закономерностей объективно больше, где-то объективно меньше. Если прочесываешь график моделями (с разными параметрами) по мат. ожиданию OOS результатов совокупности моделей и по их распределению видно, что из каких-то графиков закономерности извлекаются на ура, а из каких-то со скрипом. В данном случае график это пересечение по тикер-TF-временной отрезок. Да даже если брать только тикер, некоторые, что называется, палку воткни, она зацветёт, а в некоторых надо очень постараться, чтобы нащупать нормальные закономерности.

- Похоже, действительно легче прогнозировать на короткие интервалы. Но эта закономерность выглядит не так, как её обычно преподносят. Обычно в ходу какая-то такая версия: чем ближе, тем легче, типа на минуты легче, чем на часы и т.д. Я бы сказал, что подтверждение находит скорее следующее: чем больше отношение горизонта прогноза к длине промежутка времени, данные из которого непосредственно участвуют в прогнозе. Ну т.е. если ты принимаешь решение по 50 свечам, то на 2*50 можно прогнозировать с большей точностью (winrate), чем на 10*50 и т.д. При этом в другом контексте, например, если ты ушел на TF выше, ты эти 10*50 сможешь спрогнозировать уже с хорошей точностью.

- Объективно раньше было зарабатывать легче. По ошибке из большого промежутка времени сначала какое-то время брал для обучения данные не самые свежие, а самые древние и удивлялся очень приличным результатам моделей, на свежих данных моделям можно сказать драматически сложнее извлекать закономерности.

Сколько стоит заготовка робота на c#?

- 04 июля 2020, 14:25

- |

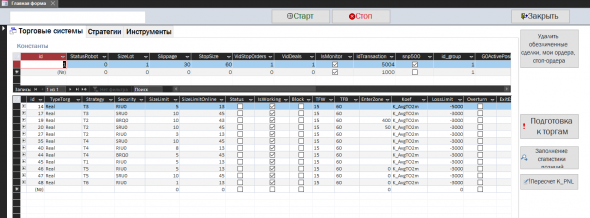

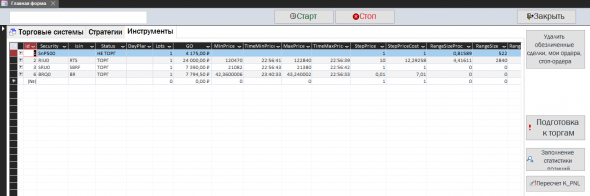

Технические требования :

— получение котировок (тиков) из квика и хранение их некоторое время (15 минут) в памяти (массиве), потом сброс, например, на SQL сервер

— реализация взаимодействия c api квика: выставление, перевыставление, снятие ордеров, стоп-ордеров

— расчет индикаторов по тикам, реализация моего простейшего индикатора как пример

— реализация моего тэйк-профита как пример

— реализация моего стоп-лосса как пример

— реализация моего трейлинга как пример

— возможность отслеживать и торговать произвольное кол-во инструментов произвольным количеством алгоритмов на вход и выход (т.е. количество торговых систем в боте не ограничено, ну или ограничено только скоростью обработки данных и реакции на результат обработки)

Пример

( Читать дальше )

Пятно параметров торгует эффективнее. Мини-отчет за второй квартал 2020 года

- 03 июля 2020, 09:31

- |

Всех приветствую!

Второй квартал закончился с результатом +47,4%. Общий доход за первую половину года +127,5%. Статистика по месяцам:

Апрель +46%

Май -4,3%

Июнь +4,5%

Общий доход за 2,5 года +469%. Общую кривую можно посмотреть тут

Максимум достигнут 7 мая. От него ушли в просадку на 21,8%. Доход и просадку считаю к балансу на начало года. От достигнутого максимума откатили вниз на 9,15%. Ожидаемое, рабочее снижение после хороших движений. Но могло быть лучше.

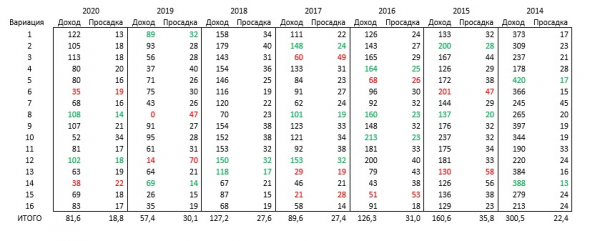

Окончательно убедился в том, что необходимо торговать все пятно (облако, веер, площадь) параметров внутри одной идеи. Почему окончательно? Вылезли две проблемы.

Первая. Часть движений на укреплении рубля боты не взяли. Причина – в некоторых алгоритмах параметры смещены в сторону лонга (для SI понятно почему). Удержание шортов более короткое, таким образом, тренды вниз с сильными откатами прошли мимо.

Вторая. Недооценил одну из идей. Вариации строились на основании лучшего набора параметров прошлого года. Не учитывал вариации с результатом похуже, но в целом улучшающих показатели алгоритма в долгосрочном периоде.

Требование к пятну – оно не должно сильно двигаться. Делать такой анализ вручную тяжеловато. Надеюсь, что TSLab в будущем внедрит 3D визуализацию, работа как я понял над этим идет. Некоторые системы решил упростить с 3 до 2 параметров, за счет единого значения для лонга и шорта.

Ниже пример вариаций, составленных на основании более устойчивого пятна. Недооцененный алгоритм.

( Читать дальше )

Неочевидный негатив при инвестировании в сверхприбыльную алготорговлю.

- 02 июля 2020, 14:07

- |

Ниже трагическая реальная история. Решил написать, чтобы предупредить о возможности такого сценария. Никакие названия не будут раскрыты даже в личке.

( Читать дальше )

Что же такое бэктестинг и есть ли у него сердце?

- 02 июля 2020, 10:23

- |

Доброго дня!

Вашему вниманию представляется продолжение потуг начинающего программиста / аналитика по созданию самопальной системы бэктестинга на python.

Настала пора поближе понять, что же такое backtesting торговых стратегий. Расскажу как обычно своими словами.

Вот сидел я, смотрел на графики и прозрел! Все же просто в этих ваших инвестициях, покупай на дне, продавай на пике! Изи же!

Осталось понять, когда оно на дне, когда на пике.

И вот тут раскрывается все море возможностей, трейдеры разворачивают сети осцилляторов, средних и нарисованных фигур, стоимостные инвесторы сдувают пыль с мультипликаторов и сравнивают со средними значениями по отраслям и историческими средними, пассивные инвесторы расчехляют свои корреляции, собирают портфель и ждут перекосов для ребалансировки. Тысячи инструментов, миллионы идей, миллиарды комбинаций и это я еще не сказал про рынок производных инструментов.

Ну и как водится, истина где то там, в безбрежном океане информации и пока не попробуешь, не узнаешь.

А пробовать то надо за деньги, а деньги жалко!

И тут снова приходит великолепная идея, есть же данных о прошлых значениях, цен, объемов, мультипликаторов, осцилляторов, корреляций. Что если сформировать портфель в прошлом и посмотреть, как все было бы сейчас, если бы мы все купили/продали тогда?

Это и есть backtest. Ответ на вопрос, что было бы, если бы мы в соответствии с подсказками, которую дает наша стратегия, купили / продали в прошлом.

Такое тестирование можно делать смотря на графики, табличками в экселе используя специально предназначенные для этого инструменты.

А можно написать код, который будет проверять на сколь угодно больших объемах данных и выдавать результат. Как долго он будет то делать и как точно у него получится, вопрос уже к коду.

Ну и хватит потока мыслей, переходим к реализации.

То, что я пытаюсь написать называется событийно — ориентированным бэктестом.

( Читать дальше )

1 числа каждого месяца я подвожу итоги и ставлю планы на следующий месяц

- 01 июля 2020, 13:22

- |

Конечно, перед этим не лишне вспомнить про ценности, то есть что для вас важно. И так, я прихожу примерно к следующим «хотелкам»

👉быть совершенно здоровым и прекрасно себя чувствовать

👉я хочу жить в комфорте и безопасности

👉обладать достаточным свободным временем, чтобы развиваться в том направлении, которое мне интересно

👉поэтому мне нужен дом в удобном месте с точки зрения инфраструктуры

👉«подушка безопасности» и денежные потоки адекватные текущим нуждам

👉капитализация смартлаба выросла > в 3 раза в реальных ценах

Что касается инвестиций, то тут также крайне важно понимать свои долгосрочные цели. Построим банальную табличку сложного процента для следующих условий:

📌у вас 1 млн рублей

📌вы сберегаете 0,3 млн руб в год

📌1 табличка: вы делаете 10% в год

📌2 табличка: вы делаете 20% в год

Каждый адекватный человек, у которого не играет в жопе фантазия молниеносного исполнения детских амбиций о полцарства и майбахах S-класса, согласится, что 10-летний результат из 1 млн в 7 млн выглядит очень отличным (см. табличку📈), особенно если сравнить с ипотечниками:)

( Читать дальше )

Мои алго-итоги полугодия.

- 01 июля 2020, 13:17

- |

Что сказать — это был один из лучших полугодий в моей карьере алго-трейдера! Прошло 5 подряд прибыльных месяцев! Лучше только первое полугодие 2018 года, но там риски были выше по всем моим системам. А на данный момент мой пул роботов поменялся в сторону снижения рисков и волатильности счета.

Напомню, что торгую только фьючерс Si. Роботы за это полугодие заработали 387900 рублей со стартового депо в 1 млн.руб., т.е. почти 39%. (Данный публичный счет на смартлабе торгуется без реинвестирования и все заработанное считается от начального депо в 1 млн.р.)

( Читать дальше )

QUIK: ограничение потока данных

- 30 июня 2020, 20:35

- |

Привет всем!

Коллеги, нужна ваша помощь.

Моя торговая система (Multicharts) работает нестабильно — периодически подвисает.

Сами понимаете — меня это совершенно не бесит, совершенно не БЕСИТ!!! :)

Связался с техподдержкой — после изучения дампа программы посоветовали ограничить поток данных — мол памяти не хватает.

Немного удивлен — всего то сишка и все акции ММВБ, больше ничего. Ну да ладно — как было написано в письме — залез в заказ данных — поток котировок и поток обезличенных сделок — убрал вообще все кроме сишки.

Но — снова зависание.

Опять написал в техподдержку, а сам сижу думаю — а почему это если я все отрубил график Сбера обновляется? Погуглил немного — оказывается есть такая галочка в настройках Квика 7.7. " Формировать список получаемых инструментов и параметров" :

() «Исходя из настроек отрытых пользователем таблиц» или

(*) «С учетом настроек, выбранных в пункте меню Система/Заказ данных/Поток котировок».

Ага думаю — я то наивный выбирал там инструменты, а это все на корню отключено в другом месте программы. Удобно :(. Но потом присмотрелся — нет все верно, у меня активирован второй пункт — т.е. должны передаваться данные только по явно выбранным инструментам.

Признаться, очень лень сейчас тратить время на изучение мануала Квика, ибо помню он большой и не всегда в нём есть ответы.

( Читать дальше )

Случайные блуждания или предсказуемость? А, может, предсказуемость в условиях случайных блужданий?

- 29 июня 2020, 11:51

- |

Спорщики, как обычно, это «физики и лирики». В нашем случае – математики и нормальные люди))). Я себя отношу и к тем и другим, как в анекдоте: умные налево, красивые направо, а мне что, разорваться?)))

Квантовая физика, лежащая в основе моей первой специальности (физика твердого тела), и являющаяся идеалом случайных процессов, должна бы, по идее, поместить меня в лагерь сторонников случайных блужданий, если брать их строгое математическое определение: Если невозможно предсказать точно знак следующего приращения цены, значит этот процесс случайный, а сумма случайных приращений есть, разумеется, величина случайная, а значит и весь процесс ценообразования можно определить как случайное блуждание. Вроде, все логично и спорить тут не с чем… Но «что-то меня терзают смутные сомнения» © )))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал