Избранное трейдера Сергей Хорошавин

Дивиденд Сбербанка может составить 31-32 рубля на акцию - Альфа-Банк

- 11 сентября 2023, 17:02

- |

В целом, мы по-прежнему ожидаем, что прибыль Сбербанка в 2023 году превысит 1,4 трлн руб. (~24% ROE), а дивиденд составит 31-32 руб. на акцию (доходность ~12,5%). Акции Сбербанка выросли на 81% с начала года и сейчас торгуются на мультипликаторах 0,86x / 0,74x P/BV 2023П / 24П (9-21% дисконт к историческим уровням), и 3,9х / 3,7х P/E 2023П / 24П. Ожидаемая нами дивидендная доходность Сбербанка соответствует доходности 10-летних ОФЗ. Таким образом, дальнейшее раскрытие потенциала роста бумаги, вероятно, будет зависеть от внешнего фона и настроений на рынке. Мы бы рекомендовали покупать акции Сбербанка в моменты слабости рынка.Кипнис Евгений

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Сбер уже заработал 1 трлн. Как?

- 11 сентября 2023, 10:22

- |

⚡Сбер поставил очередной рекорд, получив 141 млрд руб. прибыли за август 2023 года по российским стандартам

За 8 месяцев прибыль банка составила 999 млрд руб. Шикарные цифры, вчера писал про рекорд по ипотекам (в августе Сбер выдал рекордный объем ипотек — 522,5 млрд руб.) — сегодня увидели отражение в отчете в виде прибыли.

Дивиденд уже составляет не менее 23,3 руб. на 1 акцию.

По Сбербанку — моя целевая цена 315 руб. (при прибыли 1 350 млрд руб.). Обзор Сбербанка читайте вот тут: t.me/Vlad_pro_dengi/408

Поздравляю всех, кто держит акции Сбербанка! Подпишитесь на мой ТГ-канал, чтобы читать больше разборов российский компаний: t.me/Vlad_pro_dengi 👍

Тренды инвестиций на осень.ТОП-3 компаний

- 08 сентября 2023, 15:30

- |

Осень является традиционно позитивной для курса рубля и инфляции. Несмотря на то, что курс доллара пока сильно не снижается от пиковых значений августа, всё же предпосылки для небольшого укрепления сохраняются.

К началу сентября сложилась очень позитивная конъюнктура на рынке нефти, что уже сказывается благотворно на госбюджете и доходах нефтегазовых компаний. Саудовская Аравия продлевает добровольное сокращение добычи нефти до конца 2023 года, а Россия продлит добровольное сокращение экспорта нефти.

Вкупе со стабильным мировым спросом это приводит к росту цен нефти Brent к $90 за баррель, а дисконт к Urals постепенно сокращается естественным образом.

При этом девальвация рубля, которая особо ярко проявилась этим летом, приводит рублевую цену Urals на исторические максимумы, не считая марта 2022 года. Это создает предпосылки для рекордных доходов у нефтегазовых компаний. Так как сейчас компании стали раскрывать отчетность, а также сформировали резервы и значительные запасы ликвидности, то шансы на высокие дивиденды, либо опции обратного выкупа особенно высоки.

( Читать дальше )

Топ-10 дивидендных акций от аналитиков ВТБ

- 08 сентября 2023, 15:28

- |

ВТБшный канал «Мои Инвестиции» поддался дурному влиянию коллег по цеху и тоже представил свой топ лучших акций. Ну, они тоже это делают регулярно, так что интересно посмотреть, кого и почему выбрали, а также кто выпал из топа и кто новенькие.

Горячая десятка выглядит так

Убрали акции Татнефти, которые выросли на 13% против роста индекса Мосбиржи на 5%, а также акции Whoosh, ММК и Северстали из-за финансовых результатов. Я эти компании из своего портфеля не убираю. Правда, ММК у меня не было, только ВУШ и Север. Кстати, подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции РФ и облигации. Там ещё больше контента.

Добавили:

Транснефть-апПочему? Сильная отчётность за 1П2023 и сплит акций, который позволит большему количеству инвесторов их покупать.

ПозитивПочему? Вывод продукта MaxPatrol O2, прогноз по финансовым показателям в 2П2023.

МечелПочему? Ожидание восстановления показателей и низкая цена. Показатель EV/EBITDA всего 2,4, а доходность свободного денежного потока FCF 60%.

( Читать дальше )

Запад сломался-и согласился выполнить все наши требования.

- 08 сентября 2023, 13:54

- |

ООН готова пойти на все условия российской стороны для возобновления «зерновой сделки».

Bild со ссылкой на письмо Антониу Гутерриша

тем временем:

НЕНЕФТЕГАЗОВЫЕ ДОХОДЫ РФ СУЩЕСТВЕННО ВЫРОСЛИ И ПО ИТОГАМ АВГУСТА СОСТАВИЛИ 1 ТРЛН 820 МЛРД РУБЛЕЙ, НА 56% БОЛЬШЕ УРОВНЯ ПРОШЛОГО ГОДА

Экономический рост РФ закрепился, за семь месяцев рост ВВП превысил 2% — Мишустин — ТАСС

для справки:

🇺🇸 Долг США: $32,8 триллиона

🇺🇸 ВВП США: $26,85 трлн.

🇬🇧 Долг Великобритании: 3,28 триллиона долларов.

🇬🇧 ВВП Великобритании: 3,16 триллиона долларов.

🇷🇺 Долг России: $288 млрд.

🇷🇺 ВВП России: $2,06 трлн.

Лукойл. Рекордные результаты за 1П 2023. Разбор отчётности по МСФО

- 08 сентября 2023, 10:26

- |

Лукойл давно не раскрывал цифры по МСФО. С огромным удовольствием изучаю цифры.

Данные за 2022 год так и держат в секрете. Попробуем без них.

- Выручка падает. Лукойл больше не растущая компания

- Чистая прибыль на максимумах!

- Есть деньги и на дивиденды, и на выкуп акций

- Итоги и выводы

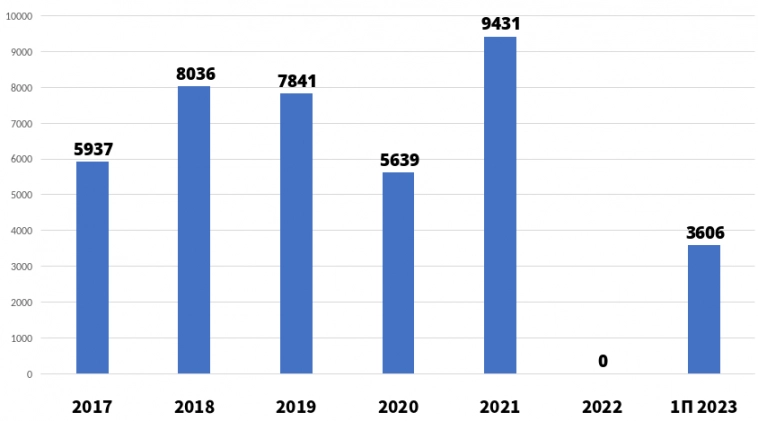

Выручка падает. Лукойл больше не растущая компания

Значительно хуже 2021 года. Потеря активов не прошла бесследно.

Мы попали в новую реальность: Лукойл больше не растущая компания. Это — главный негатив на долгосрок. Лукойл уже нельзя называть компанией, которую хочется держать 10 лет и дольше.

Да, выручка может расти за счёт падения рубля. Но сам бизнес стал меньше.

У Роснефти есть Восток Ойл. А у Лукойла ничего аналогичного нет.

Чистая прибыль на максимумах!

Великолепные цифры!

Огромная прибыль за полугодие!

( Читать дальше )

Норникель серьезно рассматривает дробление своих акции, ориентир - ближайший год; выкуп акций у нерезидентов не планируется — директор по работе с инвесторами Михаил Боровиков

- 08 сентября 2023, 09:43

- |

Комментируя потенциальное дробление акций «Норникеля», директор департамента по работе с инвестиционным сообществом компании Михаил Боровиков сказал: «Этот вопрос мы довольно серьезно рассматриваем сейчас. Мы понимаем, что акция сейчас в абсолютном выражении дорогая, и дробление позволит повысить ликвидность. Но тут надо понимать, что это требует определенных корпоративных одобрений».

«Есть юридические тонкости, которые надо соблюсти. Нужно, чтобы совет директоров проголосовал за это, нужно внести изменения в устав. Я очень надеюсь, что мы это сделаем в ближайший год», — добавил Боровиков.

Директор уточнил, что «Норникель» не планирует выкуп акций у нерезидентов, так как это требует денежных затрат.

Транснефть — защитный бизнес с высокими дивидендами - Финам

- 07 сентября 2023, 17:20

- |

На наш взгляд, сочетание высокой дивидендной доходности и новостей относительно сплита делают привилегированные акции «Транснефти» привлекательными для покупок.Кауфман Сергей

ФГ «Финам»

( Читать дальше )

Если байбэк будет одобрен, это станет сильным драйвером для роста акций Лукойла - Риком-Траст

- 06 сентября 2023, 14:32

- |

Минфин сообщил, из чего будут исходить акционеры-нерезиденты при оценке потенциального влияния готовящейся оферты. Это обещание ЛУКОЙЛа использовать для сделки имеющиеся средства на зарубежных счетах — чтобы не оказать влияния на российский валютный рынок.

Решение о выдаче разрешения на выкуп 25% акций у нерезидентов с дисконтом более 50% будет приниматься президентом. Если байбэк будет одобрен, это станет сильным драйвером для роста акций ЛУКОЙЛа.

Напомним, что для приобретения 25% бумаг ЛУКОЙЛа (без учета казначейских акций) с дисконтом в 50% при текущих котировках потребуется около 540 млрд руб. Они могут быть покрыты за счет иностранной валюты, хранящейся на офшорных счетах — что избавит компанию от необходимости конвертировать рубли в доллары для совершения сделки.

Сейчас акционерная стоимость ЛУКОЙЛа составляет 4,3 трлн руб. Поэтому если на выкуп 25% акций в обращении компания потратит около 600 млрд руб., то после сделки стоимость компании составит 3,7 трлн руб., включая взнос в бюджет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал