Избранное трейдера Sergey A

Фонд SBFR Облигации с переменным купоном (флоатеры). Честный разбор

- 10 мая 2024, 08:06

- |

Тема флоатеров продолжает хайповать. Не мы такие, жизнь такая ©. Ещё в конце января 2024 Сбер запустил новый фонд на облигации с плавающим купоном, и он по-прежнему не утратил своей актуальности, а даже наоборот. Давайте заглянем «под капот» первому фонду на облигации с плавающей ставкой и разберёмся, интересен ли он для покупки в портфель здравомыслящего инвестора.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде SBFR

Биржевой фонд SBFR начал торговаться на Мосбирже 31 января 2024 г.📊В составе фонда — ОФЗ-ПК и корпоративные облигации с переменным купоном (флоатеры) с высоким кредитным рейтингом.

📍Детально о том, как устроены ОФЗ-ПК, можно почитать здесь.

Ориентир по доходности фонда SBFR — ставка RUONIA, про которую я уже подробно рассказывал в своём разборе фонда Ликвидность.

👉Напомню, что ставка купона по государственным флоатерам, выпущенным в 2020 году и позднее (выпуски ОФЗ 29014 и последующие), рассчитывается как среднее значение ставок RUONIA за 3 предыдущих месяца с временным лагом в 7 дней. Для «старых» флоатеров — временной лаг составляет полгода.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

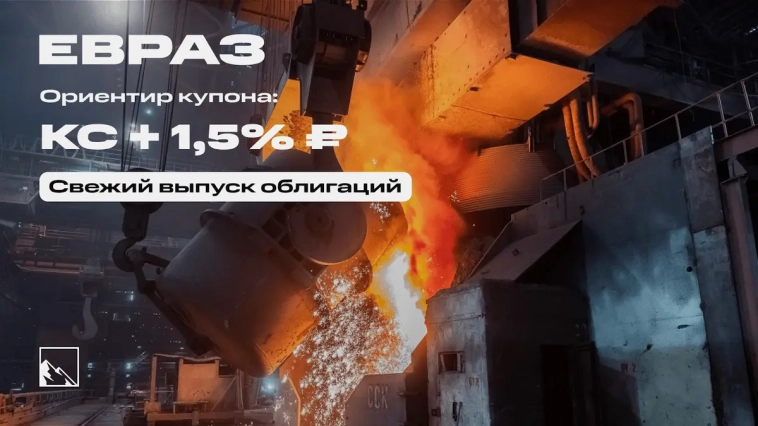

До 17,5% от Абрамовича. Свежие облигации: Евраз на размещении

- 10 мая 2024, 07:42

- |

Горняки и металлурги пришли к нам за деньгами, а инвесторы и рады, что не только в лизинг и стройку можно инвестировать. Круто, но есть нюанс — отсутствует финансовая отчётность после 1П2022. Ни за весь 2022 год, ни за 2023 год отчётности нет. Посмотрим, как же так получается, и оценим необходимость участия в этом размещении.

Май эмитенты начинают довольно слабо, размещений мало. Но ещё свежи в памяти апрельские, например, Новабев, Элемент Лизинг, ДАРС, Интерлизинг, Контрол Лизинг, Гидромашсервис, Селектел, Эр-Телеком и другие.

Если говорить про флоатеры, то сейчас собирает заявки Система. А ещё вот тут собирал лучшие флоатеры, смотрите.

Впереди нас ждёт ещё множество интересных выпусков, не пропустите.

Объём выпуска — 15 млрд. 2,5 года (900 дней). Ориентир купона: КС + 1,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг отозван, но был AAA от АКРА и AA от Эксперт РА.

( Читать дальше )

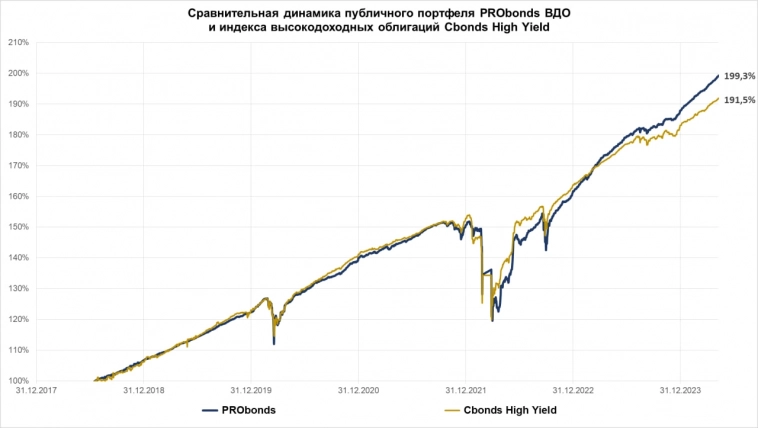

Портфель PRObonds ВДО (14,1% за 12 мес., 18,7% на будущее). Когда мы начали выигрывать у рынка?

- 10 мая 2024, 07:17

- |

• Результаты. Наш основной публичный портфель – PRObonds ВДО – продолжает один из самых уверенных подъемов в истории своего ведения. Накопленный результат за 12 месяцев – 14,1% (средняя ставка депозита за это время, по статистике ЦБ, 11,8%). С начала 2024 года портфель вырос на 6%, что соответствует 17,1% годовых. Внутренняя доходность портфеля (то, что с наибольшей вероятностью можно ожидать в ближайшие месяцы) — 18,7% годовых. Напомним, портфель имеет общий кредитный рейтинг – А (сумма кредитных рейтингов входящий в него позиций). На 3 ступени выше высшей же ступени кредитного рейтинга для сегмента ВДО (ВВВ).

• Ожидания. Пессимист – информированный оптимист. У нас хорошее настроение и повсеместное ожидание плохого развития событий. В этой связи среди облигаций понемногу появляются флоатеры (мало ли ставки еще не достигли максимума), доля денег в РЕПО с ЦК остается близка к половине активов. И не исключен валютный хедж. Доллар за 90 рублей уже не так и дорог.

( Читать дальше )

Какие флоатеры сейчас могут быть интересны?

- 07 мая 2024, 21:23

- |

✔️Небольшая подборка флоатеров

Совсем недавно писали, почему всё неоднозначно с ключевой ставкой и инфляцией. На последнем заседании ЦБ добавил жесткости. Среднесрочный прогноз по итогам заседания по уровню КС в среднем за год ПОВЫСИЛСЯ до 15-16%.

«Текущее инфляционное давление постепенно ослабевает, но остается высоким», — заявляет регулятор.

✔️Следующие заседания ЦБ спланированы на:

7 июня

26 июля

13 сентября

25 октября

20 декабря

На каком из них ожидать снижения? Вопрос риторический. Ясно одно, резкого снижения явно НЕ будет.

🟢В таком случае, пока в стране действуют высокие ставки, неплохо будет разбавить свой портфель облигациями с плавающим купоном. Про флоатеров рассказывали совсем недавно, где и представили основные достоинства и недостатки данных бумаг.

Список нескольких интересных облигаций, которые можно рассмотреть к покупке:

1️⃣ ИКС 5 ФИНАНС 003P-02 (RU000A1075S4)

Номинал: 1000

Дата погашения: 17.10.2026

Частота выплат: ежемесячно (12 раз в год)

( Читать дальше )

Топ-5 облигаций для среднесрочного портфеля

- 06 мая 2024, 16:54

- |

Как собрать портфель облигаций на срок до двух лет? Кому может быть полезен такой портфель? На что обращать внимание при выборе конкретных бумаг? Эти и многие другие вопросы подробно разобрали в статье.

Кому подойдет

Среднесрочный портфель облигаций актуален для широкого круга финансовых целей.

Такой портфель, например, позволит выгодно переждать период высоких ставок по кредитам и скопить средства для первого взноса по ипотеке.

Полезен он будет и тем инвесторам, которые в ближайшие несколько лет планируют выход на пенсию.

Сравнительно небольшой срок до погашения позволяет, с одной стороны, спокойно дожидаться погашения выбранных бумаг — как в случае с банковским вкладом. С другой — такой портфель, в отличие от вклада, позволяет быстро вывести средства без потери процентного дохода, ведь по облигациям он начисляется ежедневно и в случае продажи выплачивается покупателем.

Как подобрать бумаги

Необходимо определиться с уровнем риска и доходностью.

Небольшой срок до погашения уже ограничивает процентный риск — цены таких выпусков слабее реагируют на изменение ключевой ставки.

( Читать дальше )

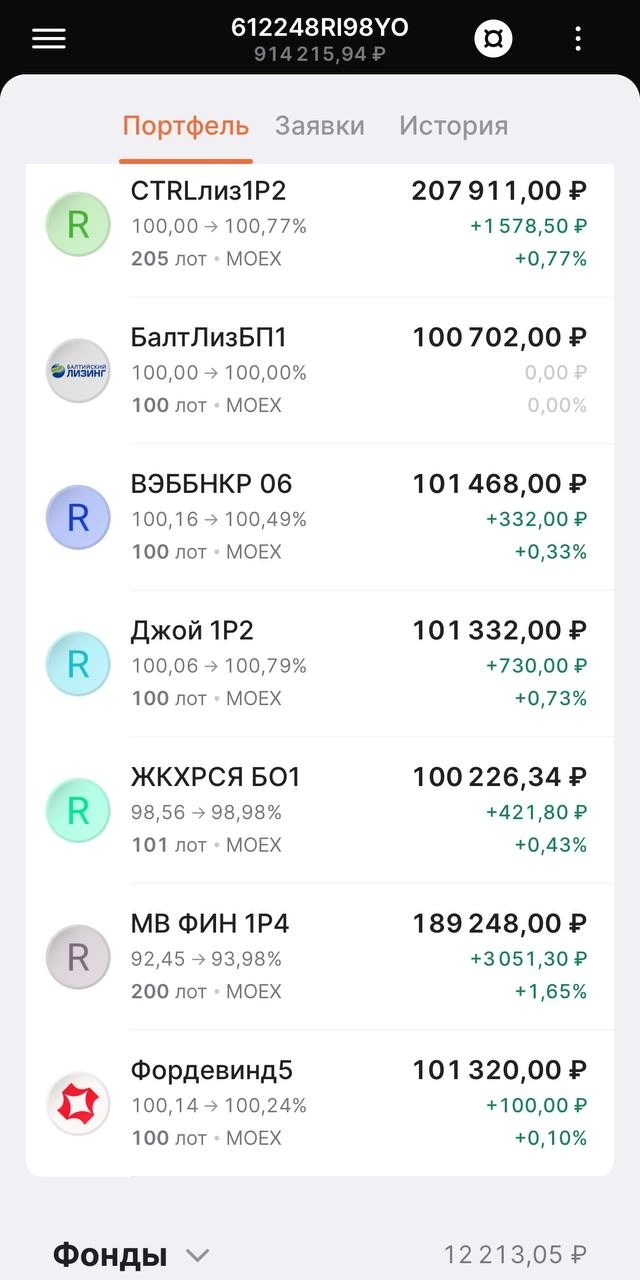

Дилемма и как её решить?

- 06 мая 2024, 15:02

- |

Возникла такая проблема: у меня практически не осталось свободных средств на счёту, а на размещении появился новый интересный выпуск

Выпуск облигаций Арлифт. Особо на нём останавливаться не будем. Тут главное знать, что он даёт 21,5% на первый год или YTM 23,22%

Смотрим на YTM и дюрацию каждого выпуска. Всё просто, чем выше YTM и ниже дюрация, тем лучше (исключения- это выпуски с дюрацией до 30 дней. Там не всегда адекватно считается)

Смотрим выпуски (YTM/дюрация):

Контрол лизинг RU000A1086N2

19,509%/2,44

Балтийский Лизинг RU000A108777

Тут сложнее так как это флоатер, но пока что 18,3% годовых

ВЭББАНКИР RU000A1082K7

22,42%/0,8 года

Джой Мани RU000A108462

Тоже флоатер с доходность 22%

ЖКХ Якутии RU000A100PB0

19,33%/0,24

М.Видео RU000A106540

21,7%/0,91

Фордевинд RU000A108AK6

22,51%/0,859

То есть у меня 7 выпусков и только 3 из них с YTM ниже 20%.

Контрол Лизинг продавать не буду так как это фиксированный купон на несколько лет впереди. Пока что это крайне интересный выпуск.

( Читать дальше )

Лучшие корпоративные флоатеры от Альфа-Инвестиции. Подглядывают? :)

- 05 мая 2024, 08:34

- |

Вот это совпадение! Утром 2 мая я представил на суд публике свой ТОП-5 надежных корпоративных флоатеров, а уже к вечеру того же дня Альфа-Инвестиции на своем ресурсе опубликовали список с аналогичным названием («надежные корпоративные флоатеры»). Занимательно, что уважаемые эксперты выбрали такой же критерий надежности, что и я — кредитный рейтинг не ниже AA-. Случайность? Если да, то мне льстит, что наши мысли с профессионалами Альфы так сильно сходятся. А если вдруг не случайность — то льстит ещё больше😉

🔥Как я и говорил, флоатеры этой весной — действительно «горячая» инвестиционная тема. Давайте сравним мой ТОП и список Альфы и посмотрим, в чем они пересекаются, а в чем — нет. И я дам пару комментариев.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Список Альфы содержит на 1 позицию меньше, чем мой — т.е. всего 4 бумаги. Эксперты решили не рассматривать флоатеры с привязкой к RUONIA — только к ключевой ставке. Все облигации, по словам экспертов, доступны для неквалов.

( Читать дальше )

Мой пассивный доход дивидендами и купонами в апреле 2024. Забросало иностранными дивами

- 02 мая 2024, 19:34

- |

💸Настало время подсчитать свою дивидендную (но больше купонную) зарплату (или всё же пенсию?🤔) за 4-й месяц 2024 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Подпишитесь на мой телеграм, чтобы отслеживать мой путь к полностью пассивному доходу (ну или понаблюдать за тем, как я навернусь со всей дури и сойду с дистанции).

💰В этом посте честно делюсь итогами моего чисто пассивного дохода на российском фондовом рынке за апрель 2024 года.

Не хвастовства ради, а статистики для 😉

📍Предыдущий отчет о моем пассивном доходе на фондовом рынке за март 2024 г. можно почитать здесь.

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первого по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 28 марта, а брокер зачислил мне купон только 2 апреля, то отношу этот купон уже к мартовской зарплате.

( Читать дальше )

ТОП-5 надежных корпоративных флоатеров для покупки в мае 2024

- 02 мая 2024, 09:43

- |

Ещё в конце 2023 года на флоатеры многие посматривали с ухмылкой — мол, ставку совсем скоро начнут снижать, так что нет никакого смысла брать себе в портфель бумаги с плавающим купоном. Надо мной тоже иногда посмеивались, когда я регулярно, из раза в раз, освещал свои покупки флоатеров в блоге.

А теперь не до смеха. Банк России на заседании 26 апреля явно дал понять, что как минимум до осени начала снижения ключевой ставки ждать не стоит. Больше того — в воздухе витают явные опасения того, что если инфляционные ожидания не пойдут на спад, ставка в какой-то момент может стать даже выше 16%. А это значит, что флоатеры продолжают быть очень актуальными и ещё могут сыграть важную защитную роль в портфеле разумного инвестора.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Переменный купон;

● Кредитный рейтинг не ниже AA-;

● Погашение не ранее чем через год;

● Без оферты.

( Читать дальше )

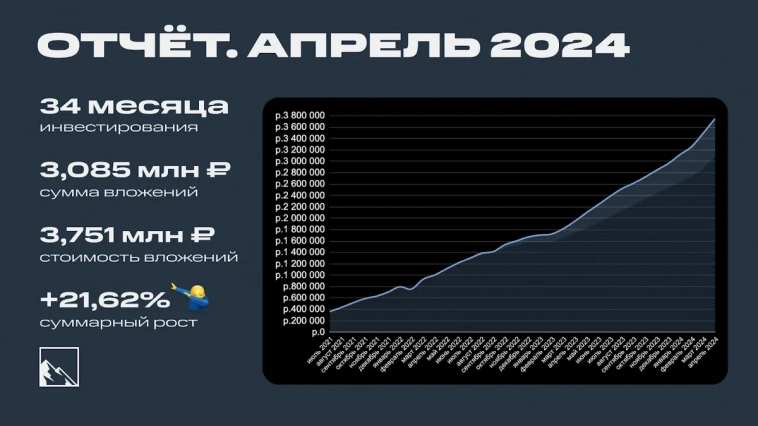

Итоги 34 месяцев инвестиций. 3,751 млн рублей

- 01 мая 2024, 07:35

- |

1 мая, значит пора идти на демонстрацию и подводить итоги апреля! Ежемесячно я пишу отчёт о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 34 месяца позади. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. Скоро 10 000 подписчиков будет, сделаем красиво!

Инвестиции

Было на 1 апреля 3 498 081 ₽:

- Депозит: 1 056 593 ₽

- Биржевой: 2 441 488 ₽

Доставал из подвала транспаранты для первомайского нашествия и в одном из них нашёл свёрток с 200 000 рублей, которые решил проинвестировать. Покупал всё хорошее, ничего плохого не покупал, фокус был на длинные ОФЗ.

Облигации: ОФЗ 26243, Русал 1Р7 CNY, Селектел 1Р4, Контрол Лизинг 1Р2, Дарс 1Р2, Элемент Лизинг 1Р8, Интерлизинг 1Р8, МСБ Лизинг 3Р3, Ойл Ресурс Групп БО-01, Новабев БО-П06, Фордевинд 05

Акции: Позитив (это был святой рандом), Новатэк, Роснефть, Лукойл, Совкомбанк, Газпром нефть, Яндекс

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал