Избранное трейдера Маркин Павел

Победил Аркадий Рачков из Москвы под псевдонимом Напористый

- 26 августа 2020, 12:15

- |

2002 год. Ещё лихие 90-е.

Начнем, как водится, с приятного. Наш конкурс вызвал необыкновенный ажиотаж. 122 человека согласились рискнуть своими $1,5 тыс., чтобы попробовать выиграть BMW. Как мы уже говорили, победил Аркадий Рачков из Москвы под псевдонимом Напористый. За три месяца конкурса он увеличил стоимость своего пакета более чем втрое — на 207%, что соответствует доходности 860% годовых. Чтобы добиться этого, Напористый заключил 942 сделки, то есть в среднем он совершал около 15 сделок в день. Как и было обещано, победитель получил автомобиль BMW.

В интервью нашему корреспонденту Напористый отметил, что активно работает на рынке с 1995 года. Чем занимался до кризиса, господин Рачков сказать отказался.Напористый заявил, что всегда с пренебрежением относился к адептам как технического, так и фундаментального анализа. Более того, он даже не читает касающихся рынка новостей — если они, конечно, не попадут случайно ему на глаза: считает, что это не нужно, а все необходимые сведения уже содержатся в динамике котировок и объемах торгов. В общем, налицо не раз описанный в американской литературе «телетайпный гений»...

https://www.kommersant.ru/doc/356925

( Читать дальше )

- комментировать

- 11.3К | ★28

- Комментарии ( 178 )

TurboMartin, обновление

- 07 мая 2019, 21:37

- |

Чуть допилил и выложил на гитхаб.

Самая большая проблема и опасность любого Мартина — это слив депо.

Защитимся от этого параметром MaxDrillDown (суть стоплосс).

Если сумма всех убыточных позиций по деньгам достигает этого значения, то вся набранная поза сбрасывается, все счетчики обнуляются, и поиск начальной точки входа начинается заново.

Теперь скрипт лежит, однако, здеся: https://github.com/tp55/TurboMartin/blob/master/TurboMartin.lua

Пользуйтесь, не обляпайтесь.

Будут ошибки — обязательно пишите, хоть сюда, хоть в личку.

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

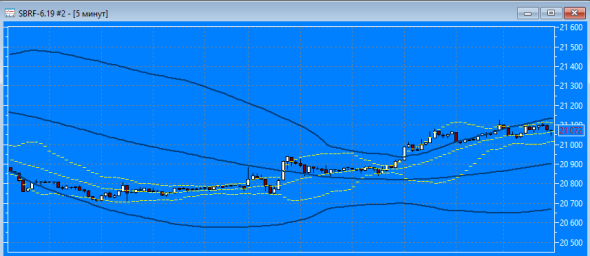

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

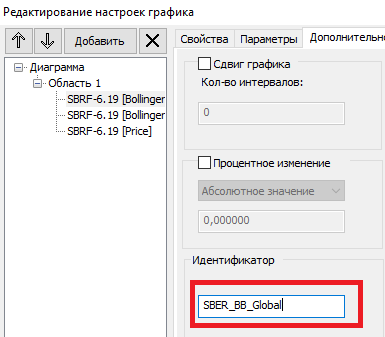

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

О вычислении дельты опциона

- 09 марта 2019, 23:24

- |

О вычислении дельты опциона

Дискуссии о правильных и неправильных методах вычисления дельты опциона. Дошел до темы «Липкая денежность» против «липкого страйка».

Больше всего смущает то, что в работе Блэка и Шолеса, на которую постоянно ссылаются оппоненты, нет вообще никаких упоминаний о «кривой волатильности», волатильность у БШ есть константа. Чем «кривее» кривая IV для конкретного рынка, тем меньше модель БШ подходит для его описания, это вся информация, которую кривая IV в себе содержит.

Спор о том, следует ли учитывать ее наклон при вычислении дельты, подобен спору о количестве чертей, способных уместиться на острие иголки. Мне кажется, правильнее изменить модель БШ, чем стараться подогнать ее неверные результаты под реальные рынки.

Напомню об одном из возможных подходов к такой модификации.

1. Собираем статистику — набор исторических пар {d(Fut),d(ImpVol)};

Где d(Fut) – дневное приращение БА

d(ImpVol) – приращение волатильности опционов на центральном страйке за тот же день.

( Читать дальше )

Изучаем QLua: Ассиметричные фракталы

- 08 февраля 2019, 09:37

- |

Добрый.

В одном из видео автор рассказывал об уровнях и использовал индикатор фрактал. Но для того чтобы потенциальные точки находились быстрее, он использовал ассиметричный показатель, например, 4 слева и 3 справа.

Такой индикатор можно построить с помощью Lua.

Параметры: количество свечей слева и справа

Отображение в виде треугольников. Один треугольник было плохо видно, я добавил несколько )

Второй раз пошло легче. Работаем дальше

Исходник (версия «лесенкой»)

скачать

Версия, реализующая логику схожую с типовым индикатором

Прочёл первую книжку про Телеграм. Что нового узнал?

- 17 декабря 2018, 15:46

- |

Книжку написали три молоденьких мальчика для телеграм-чайников вроде меня. Но это не снижает полезность, которую я приобрел.

Мне понравилась простая мысль в начале книги, которая очевидна, летает где-то вокруг, но я наверное её не сформулировал. Можно тратить время на:

1. Создание ценности.

2. Создание актива.

Можно создавать ценность и получать деньги за это. Зависимость линейная. А можно создать актив, который будет создавать ценности, которые будут приносить деньги. Это бизнес-подход. Развитие бизнеса — это накопление активов. Почему я обращаю на это внимание? Потому что я всегда старался сам создавать ценность, а не активы. Хороший бизнесмен — все свое время посвящает созданию активов.

Идеи:

( Читать дальше )

Вопрос по ISS серверу ММВБ

- 04 ноября 2018, 21:34

- |

Хочу получить данные по свечам СБЕРа с сервера ISS ММВБ.

Кто может подсказать — что я неправильно указываю в своем запросе?

iss.moex.com/iss/engines/stock/markets/shares/boards/TQBD/securities/SBER/candles.csv?from=2015-04-04&till=2015-04-15&interval=10

Fn044.lua, версия 2.1

- 29 октября 2018, 16:07

- |

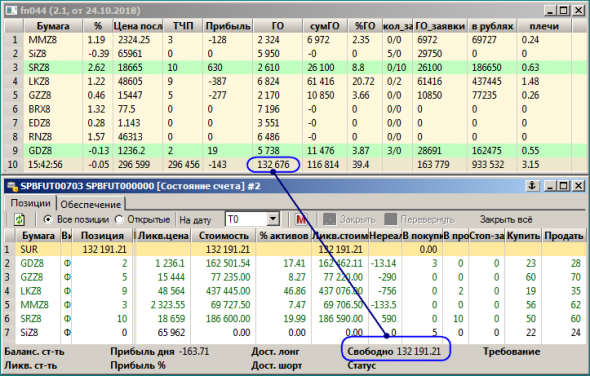

В своей торговле применяю комбинации рыночных и лимитированных заявок, (методику описывал ранее, "Настоящая торговая стратегия." и "US500: Объемы больше, спреды уже!" ). Временами количество одновременно работающих стратегий зашкаливало за сотню и на некоторые из них не хватало денег под выставление заявок, они отключались, иногда ломая логику работы связанных с ней стратегий. В QUIK в таблице «Состояние счета» считается цифра — «Свободно» — свободные средства под заявки, но сходу вытащить ее из Lua у меня не получилось. И пришлось вписать расчет этой величины в робота.

Сегодня предлагаю вашему вниманию доработанный скрипт Fn044.lua (https://yadi.sk/d/O-6JzZdXkOxyow)

в котором реализован расчет свободных средств для заявок на ФОРТС с учетом имеющихся контрактов и заявок.

Один в один вывести не получилось, как смог.

As is, и все такое!

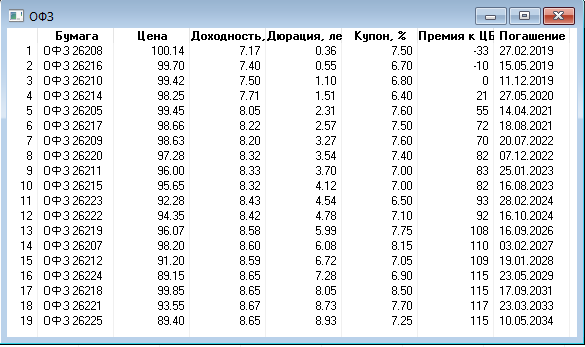

QUIK: Бенчмарк ОФЗ к ставке ЦБ

- 21 октября 2018, 20:21

- |

Основные параметры доходность и премия к ставке ЦБ, с учетом дюрации.

Скрипт не работает онлайн (оперативность тут не принципиальна), при запуске собирает параметры в таблицу и выводит на экран.

В дальнейшем планируется эти данные использовать для анализа премии доходности по дюрации для муниципальных и корпоративных облигаций к ОФЗ.

Код скрипта на github (на github две версии одна в utf-8 для просмотра и основная версия в win1251, т.к. quik понимает только его):

github.com/trantor77/lua_scripts/boundsOFZ.lua

Код скрипта:

--переменные

keyRateCB = 7.5

classCode = "TQOB"

function CreateTable()

t_id = AllocTable()

AddColumn(t_id, 0, "Бумага", true, QTABLE_STRING_TYPE, 15)

AddColumn(t_id, 1, "Цена", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 2, "Доходность, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 3, "Дюрация, лет", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 4, "Купон, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 5, "Премия к ЦБ, бп", true, QTABLE_INT_TYPE, 15)

AddColumn(t_id, 6, "Погашение", true, QTABLE_STRING_TYPE, 15)

t = CreateWindow(t_id)

SetWindowCaption(t_id, "ОФЗ")

end

function string.split(str, sep)

local fields = {}

str:gsub(string.format("([^%s]+)", sep), function(f_c) fields[#fields + 1] = f_c end)

return fields

end

function getParamNumber(code, param)

return tonumber(getParamEx(classCode, code, param).param_value)

end

function formatData(prm)

return string.format("%02d.%02d.%04d", prm%100, (prm%10000)/100, prm/10000)

end

CreateTable()

arr = {}

sec_list = getClassSecurities(classCode)

sec_listTable = string.split(sec_list, ',')

j = 0

for i = 1, #sec_listTable do

secCode = sec_listTable[i]

securityInfo = getSecurityInfo(classCode, secCode)

short_name = securityInfo.short_name

if short_name:find("ОФЗ 26") ~= nil then

j = j + 1

r = {}

r["short_name"] = short_name

r["price"] = getParamNumber(securityInfo.code, "PREVPRICE")

r["yield"] = getParamNumber(securityInfo.code, "YIELD")

r["duration"] = getParamNumber(securityInfo.code, "DURATION")/365

couponvalue = getParamNumber(securityInfo.code, "COUPONVALUE")

couponperiod = getParamNumber(securityInfo.code, "COUPONPERIOD")

r["coupon"] = ((365/couponperiod) * couponvalue)/10

r["bonus"] = (r["yield"] - keyRateCB)*100

r["mat_date"] = getParamNumber(securityInfo.code, "MAT_DATE")

table.insert(arr, j, r)

end

end

table.sort(arr, function(a,b) return a["duration"] < b["duration"] end)

for j = 1, #arr do

row = InsertRow(t_id, -1)

SetCell(t_id, row, 0, arr[j]["short_name"])

price = arr[j]["price"]

SetCell(t_id, row, 1, string.format("%.2f", price), price)

yield = arr[j]["yield"]

SetCell(t_id, row, 2, string.format("%.2f", yield), yield)

duration = arr[j]["duration"]

SetCell(t_id, row, 3, string.format("%.2f", duration), duration)

coupon = arr[j]["coupon"]

SetCell(t_id, row, 4, string.format("%.2f", coupon), coupon)

bonus = arr[j]["bonus"]

SetCell(t_id, row, 5, string.format("%.0f", bonus), bonus)

mat_date = arr[j]["mat_date"]

SetCell(t_id, row, 6, formatData(mat_date), mat_date)

end- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал